Công ty cổ phần Thực phẩm Sao Ta (Fimex, HoSE: FMC) vừa công bố Báo cáo tài chính quý IV/2021 với doanh thu thuần tăng 19% so với cùng kỳ năm 2020 khi đạt đạt 1.444 tỷ đồng.

Lợi nhuận gộp quý này tăng gần 30% với 201,7 tỷ đồng; tương ứng tỷ suất sinh lời ở mức 13,9% (cao hơn 1% so với quý IV/2020).

Trong khi chi phí bán hàng của Sao Ta trong quý cuối năm ngoái chỉ nhích nhẹ, thì chi phí quản lý doanh nghiệp lại tăng đến 76% so với cùng kỳ năm 2020.

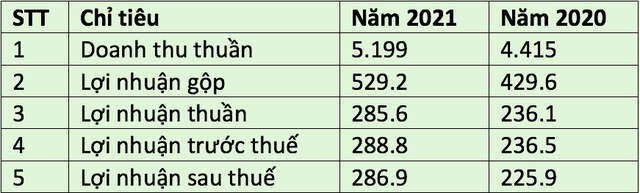

Nhờ thu hoạch tôm tự nuôi giúp giảm giá thành sản phẩm, Sao Ta báo lãi ròng quý IV/2021 vượt 110 tỷ đồng, tương ứng tăng gần 74% so với cùng kỳ năm 2020 và lợi nhuận sau thuế cả năm vừa qua đạt xấp xỉ 287 tỷ đồng, tăng 27%.

|

| Kết quả kinh doanh của Sao Ta năm 2021 so với năm 2020. (Đvt: tỷ đồng). |

Tính đến cuối năm 2021, tổng tài sản của Sao Ta tăng 57% so với đầu năm, lên 2.690 tỷ đồng. Trong đó, tài sản ngắn hạn là 2.140 tỷ đồng bao gồm tiền và các khoản tương đương tiền tăng 2,8 lần so với đầu năm, lên hơn 769 tỷ đồng.

Hơn 769 tỷ đồng vừa nêu bao gồm tiền mặt tại quỹ hơn 917 triệu đồng, tiền gửi ngân hàng là 379,7 tỷ đồng và tiền gửi ngân hàng kỳ hạn không quá ba tháng xấp xỉ 389 tỷ đồng.

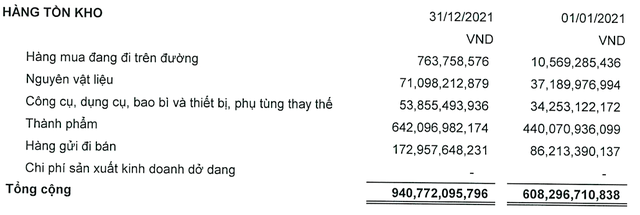

Khoản đầu tư tài chính ngắn hạn đến ngày đáo hạn của Sao Ta cũng tăng lên 24,7 tỷ đồng; hàng tồn kho tăng gần 55% lên 940,7 tỷ đồng.

Ngoài ra, công ty này ghi nhận khoản chi phí xây dựng cơ bản dở dang tăng mạnh, từ gần 7 tỷ đồng hồi đầu năm 2021 vọt lên hơn 188 tỷ đồng vào thời điểm cuối năm.

Cụ thể, trong hơn 188 tỷ đồng chi phí xây dựng cơ bản dở dang bao gồm 64,5 tỷ đồng dự án nhà máy Tam An, hơn 39 tỷ đồng máy móc đang chờ lắp đặt và gần 81 tỷ đồng dự án nhà máy thuỷ sản Sao Ta.

Đến cuối kỳ, nợ phải trả của Sao Ta ở mức xấp xỉ 714 tỷ đồng, tăng 13% so với hồi đầu năm (phần lớn là nợ ngắn hạn); lợi nhuận sau thuế chưa phân phối là hơn 534 tỷ đồng.

|

| Hàng tồn kho của Sao Ta tại thời điểm đầu và cuối năm 2021. (Đvt: đồng Việt Nam). |

Sao Ta là công ty cổ phần được chuyển đổi từ việc cổ phần hoá Công ty Thực phẩm Xuất nhập khẩu Sóc Trăng, với hoạt động chính là nuôi trồng, chế biến, bảo quản, xuất khẩu thuỷ sản cùng với mua bán lương thực/thực phẩm, nông sản.

Số lượng nhân viên của doanh nghiệp này đến cuối năm 2021 đã giảm 344 người so với hồi đầu năm, còn 4.380 người.

Trong năm vừa qua, chi phí vận chuyển mà Sao Ta phải trả được ước tính cao hơn năm 2020 gần 81% (với hơn 151 tỷ đồng) song nhờ các khoản chi khác như hoa hồng, chi phí bán hàng khác và đặc biệt là thuế chống bán phá giá giảm mạnh nên chi phí bán hàng cả năm 2021 của doanh nghiệp này chỉ tăng 34,5%.

Cụ thể, năm 2020, Sao Ta ghi nhận khoản thuế chống bán phá giá hơn 18 tỷ đồng trong khi năm ngoái chỉ 2,2 tỷ đồng.

Về nghiệp vụ với bên liên quan, trong năm 2021, công ty này trả hơn 47 tỷ đồng cổ tức cho Công ty cổ phần Tập đoàn PAN và Công ty cổ phần Thực phẩm PAN; hơn 19 tỷ đồng cổ tức cũng như bán thành phẩm cho Công ty cổ phần Xuất nhập khẩu Thuỷ sản Bến Tre; và hơn 94 tỷ đồng mua thức ăn tôm từ cổ đông lớn (năm 24,9% vốn) là Công ty cổ phần Chăn nuôi C.P Việt Nam.

Thu nhập của các thành viên HĐQT, ban kiểm soát và ban Tổng giám đốc Sao Ta trong năm vừa qua thấp hơn gần 29% so với năm 2020, trong đó có 4 cá nhân không nhận thu nhập.