Ông Patrick Lenain, Cộng sự cấp cao tại Hội đồng Chính sách kinh tế (CEP), có trụ sở tại Thụy Sĩ.

Hệ lụy của việc Mỹ thắt chặt tiền tệ

Việc thắt chặt tiền tệ của Mỹ thường là tin xấu đối với các thị trường mới nổi. Trong giai đoạn vừa qua, lãi suất tăng cao đã lan sang các thị trường này, làm tăng chi phí vay, làm suy thoái thị trường chứng khoán, kích hoạt dòng vốn chảy ra ngoài, làm suy yếu hệ thống tiền tệ và giá tiêu dùng tăng cao - tất cả đều dẫn đến khủng hoảng tài chính.

Vào đầu những năm 1980, “Thập kỷ mất mát” ở Mỹ La-tinh đã diễn ra sau một đợt thắt chặt tiền tệ được quyết định bởi Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed), ông Paul Volcker. Vào giữa những năm 1990, cuộc khủng hoảng “rượu Tequila” ở Mexico lan sang Nga và Đông Á, dẫn đến chính sách thắt chặt tiền tệ sau đó của Chủ tịch Fed Alan Greenspan.

Năm 2013, một phản ứng đột ngột của thị trường tài chính, được ví như “một cơn giận dữ”, nổ ra ngay sau tuyên bố của Chủ tịch Fed Ben Bernanke về việc thắt chặt tiền tệ.

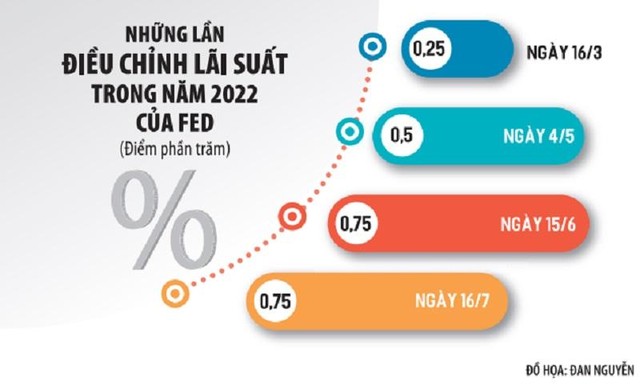

Kể từ tháng 3 năm nay, Fed đã bắt đầu một chu kỳ thắt chặt nhanh chóng. Lạm phát của Mỹ đạt 9,1% trong tháng 6, mức kỷ lục trong hơn 40 năm qua và cao hơn nhiều so với mục tiêu của ngân hàng trung ương là 2%.

Fed đã nâng lãi suất ngắn hạn 4 lần trong năm nay, trong đó có 2 lần nâng vượt bậc lên 75 điểm. Điều này cho thấy rõ ràng rằng, sẽ có thêm nhiều đợt tăng lãi suất nữa trong thời gian tới. Thị trường đang chờ đợi một đợt tăng thêm 75 điểm cơ bản nữa vào tháng 9 tại cuộc họp chính sách tiếp theo của Fed. Fed cũng đã tiết giảm hoạt động mua các tài sản tài chính và bảng cân đối kế toán của họ hiện đang bị thu hẹp lại.

Lạm phát của Mỹ vẫn chưa được kiểm soát.

Vòng xoáy giá cả tiền lương đang xuất hiện, tình trạng thiếu lao động đang ngày càng phổ biến và nhu cầu tiêu dùng tiếp tục tăng nhanh chóng. Để thiết lập lại quyền kiểm soát, Fed sẽ cần phải tăng lãi suất của mình lên trên “lãi suất trung lập”. Tỷ lệ trung lập vẫn chưa được biết chính xác, tuy nhiên, hầu hết các nhà kinh tế đồng ý rằng, tỷ lệ này sẽ cao hơn lãi suất hiện tại là 2,3%.

Việc thắt chặt tương tự cũng đang được tiến hành tại Ngân hàng Trung ương châu Âu, Ngân hàng Anh, Ngân hàng Dự trữ Australia và sẽ tiếp tục cho đến khi lạm phát đi xuống.

Tại các thị trường mới nổi, các ngân hàng trung ương đang phải đối mặt với tình thế tiến thoái lưỡng nan. Nếu không tuân theo chu kỳ thắt chặt toàn cầu, họ sẽ phải đối mặt với việc dòng vốn chảy ra bên ngoài và áp lực tiền tệ khi các nhà đầu tư có được lợi nhuận cao hơn ở các nền kinh tế tiên tiến. Nhưng nếu họ tăng lãi suất, chi phí đi vay sẽ tăng cao và các khoản nợ trễ hạn có thể khiến hệ thống ngân hàng rơi vào tình trạng căng thẳng. Các nhà đầu tư sẽ xem xét khả năng phục hồi của các thị trường mới nổi và kích hoạt các hoạt động đầu cơ tại những thị trường dễ bị tổn thương nhất.

Nhờ có các cuộc khủng hoảng trong quá khứ, ngân hàng trung ương của Brazil, Chile, Cộng hòa Séc, Ấn Độ, Mexico, Peru, Ba Lan và Nam Phi đã rút ra bài học và có sự chuẩn bị chu đáo. Họ đã tăng lãi suất để ngăn dòng vốn chảy ra ngoài mà không làm tổn hại đến hệ thống ngân hàng của mình.

Tuy nhiên, sự đứt gãy đang xuất hiện ở khắp nơi. Viện Tài chính quốc tế (IIF) gần đây đã báo cáo rằng, các nhà đầu tư nước ngoài đã rút vốn khỏi các thị trường mới nổi trong 5 tháng liên tiếp. Đây được cho là thời gian rút vốn dài nhất được ghi nhận.

Đã có một số quốc gia gặp khó khăn bởi tình trạng này. Sri Lanka, Lebanon và Zambia đã không thể thanh toán các khoản nợ của chính phủ, trong khi Bangladesh và Pakistan đều đã phải nhờ Quỹ Tiền tệ quốc tế (IMF) giúp đỡ. Đồng tiền của Thổ Nhĩ Kỳ và Argentina đã giảm giá mạnh do ngân hàng trung ương đã không thể ngăn chặn lạm phát.

|

Khả năng phục hồi của Việt Nam

Ngân hàng Nhà nước Việt Nam (NHNN) vẫn chưa tăng lãi suất. Nền kinh tế phục hồi mạnh mẽ sau đại dịch và các chỉ số kinh tế Việt Nam đang vẽ nên một bức tranh ấn tượng. Lạm phát đã tăng lên (3,1% trong tháng 7), nhưng vẫn thấp hơn mục tiêu lạm phát của NHNN là 4%. Lạm phát của Việt Nam cũng thấp hơn Indonesia (4,3%), Hàn Quốc (6%), Ấn Độ (6,2%) và Thái Lan (7,7%).

Gần đây, sự quan tâm của nhà đầu tư nước ngoài đối với tình hình phát hành trái phiếu ở Việt Nam đã xuống thấp hơn so với các nước láng giềng.

Điều này do Chính phủ Việt Nam đã thực hiện các chính sách thận trọng. Trong đánh giá gần đây về Việt Nam, IMF cho rằng, “các chính sách thận trọng đã dẫn đến tăng trưởng cao, ổn định giá cả và tỷ lệ nợ công thấp”.

Các tổ chức xếp hạng tín nhiệm cũng có đánh giá tích cực tương tự. Vào tháng 5 năm nay, Standard & Poor’s đã nâng xếp hạng tín nhiệm quốc gia dài hạn của Việt Nam từ mức BB lên mức BB+ với triển vọng “ổn định”.

Nhờ nguồn tài chính công dồi dào, Việt Nam có đủ dư địa để triển khai đồng bộ các giải pháp phục hồi kinh tế trọn gói đã được phê duyệt theo các nghị quyết của Chính phủ về phục hồi kinh tế - xã hội, cũng như các mục tiêu đề ra trong chính sách tài khóa và tiền tệ.

Tỷ giá giữa VND và USD chỉ giảm ở mức 2-3% trong năm nay, ít hơn nhiều so với các đồng tiền khác. NHNN giám sát chặt chẽ tỷ giá hối đoái. NHNN đã bán ra khoảng 12-13 tỷ USD kể từ đầu năm để bù đắp dòng vốn chảy ra ngoài và giữ cho VND ổn định về giá trị so với USD.

Ngân hàng nhà nước nên có những bước đi thận trọng

Mặc dù Việt Nam có dự trữ quốc gia khoảng 110 tỷ USD, nhưng Việt Nam sẽ không thể duy trì sự suy giảm tỷ giá trong một thời gian dài. Ở các quốc gia khác, các ngân hàng trung ương không can thiệp vào thị trường ngoại hối, hoặc họ chỉ làm điều đó trong những giai đoạn biến động bất thường. Các biện pháp can thiệp của NHNN ít thường xuyên hơn có nghĩa là VND sẽ biến động hơn một chút, nhưng đây không phải là điều đáng lo ngại.

Ở nhiều thị trường mới nổi, các ngân hàng trung ương cho phép tỷ giá dao động mà không gây ra tác động lớn. IMF thực sự đã khuyến cáo Việt Nam nên cho phép tỷ giá hối đoái linh hoạt hơn và tập trung vào mục tiêu lạm phát hơn là ổn định tỷ giá hối đoái. Thay vì can thiệp thường xuyên, NHNN nên có sẵn nguồn dự trữ ngoại hối lớn cho những thời điểm khó khăn.

Cảnh báo phía trước

Chúng ta đang sống trong thời kỳ tiềm ẩn nhiều rủi ro, bất ổn. Các ngân hàng trung ương hy vọng sẽ sớm có thể kiểm soát được lạm phát, nhưng tốc độ tăng giá hiện tại là chưa từng có trong 40 năm qua, do đó, sự bất ổn vẫn có nhiều khả năng xảy ra. Vào đầu những năm 1980, thế giới đã phải trải qua một cuộc suy thoái toàn cầu lớn để ngăn chặn lạm phát. Chính sách tiền tệ đã trở nên hiệu quả hơn, song lãi suất cao hơn sẽ được thiết lập để đưa lạm phát quay về mục tiêu ban đầu.

Hiểu được điều này, hầu hết các nhà dự báo đã điều chỉnh giảm dự báo tăng trưởng toàn cầu. Ngoài lạm phát, các nguy cơ rủi ro khác cũng đang gia tăng, như chiến tranh ở Ukraine, tranh chấp địa chính trị Mỹ - Trung, các cuộc tập trận quân sự xung quanh Đài Loan, sự hồi sinh của Covid-19 và các đợt lây truyền các biến thể khác của virus.

Tóm lại, năm 2022 là một năm đầy bất lợi cho các nhà đầu tư. Các chỉ số thị trường chứng khoán Mỹ đã giảm 10-20%, trong khi thị trường chứng khoán Thượng Hải đã giảm hơn 11%. Ở châu Âu, chỉ số DAX của Đức đã giảm 15% và các thị trường khác cũng bị thiệt hại bởi cuộc xung đột tại Ukraine.

Tại Việt Nam, chỉ số chứng khoán đã giảm gần 30% tính theo USD kể từ đầu năm 2022, theo Morgan Stanley Capital International (MSCI). Thị trường chứng khoán đã phục hồi trong tháng 7, nhưng các nhà phân tích cho rằng, đó chỉ là đợt phục hồi của “thị trường giá xuống” và có khả năng sẽ tiếp tục các đợt suy giảm tiếp theo.

Các trái chủ cũng đang bị thiệt hại do lợi suất dài hạn tăng, vì các nhà đầu tư kỳ vọng lãi suất ngắn hạn sẽ tiếp tục duy trì trong thời gian tới. Hiệu suất tồi tệ nhất được ghi nhận trong lĩnh vực tiền điện tử. Giá trị của Bitcoin đã mất gần 50% trong năm nay, trong khi các loại tiền điện tử khác đã thất bại hoàn toàn.

Trong khi đó, căng thẳng địa chính trị đã làm gián đoạn nguồn cung cấp nguyên liệu thô, đặc biệt là năng lượng và thực phẩm. Đối với Việt Nam, giá cả hàng hóa tăng cao vừa có ý nghĩa tích cực, vừa tiêu cực. Giá nhiên liệu cao đang gây khó khăn cho người tiêu dùng khi mua xăng. Tuy nhiên, các nhà sản xuất dầu và khí đốt thì được hưởng lợi. PetroVietnam đã hoàn thành vượt mức kế hoạch 63% doanh thu trong 5 tháng đầu năm, Tổng công ty Khí Việt Nam (trực thuộc PetroVietnam) đã đạt mục tiêu lợi nhuận của cả năm ngay trong 6 tháng đầu năm. Tuy nhiên, giá năng lượng cao vẫn có tác động tiêu cực và gây thiệt hại cho người dân.

Tuy vậy, giá lương thực cao thì lại có lợi cho nông dân, đặc biệt là các nhà sản xuất gạo và cà phê. Việt Nam là nước xuất khẩu gạo lớn thứ hai thế giới, nên Việt Nam được hưởng lợi từ việc nhu cầu và giá cả tăng cao. Nông dân trồng cà phê đang bán được sản phẩm ra thị trường quốc tế với mức giá cao. Giá trị xuất khẩu cà phê của Việt Nam đã tăng 50% trong 6 tháng đầu năm.

Tính gộp lại, Việt Nam xuất siêu 6,3 tỷ USD hàng nông, lâm, thủy sản trong nửa đầu năm nay, gần gấp đôi so với cùng kỳ năm 2021.

Vậy là chúng ta đã có những ngày hạnh phúc thoát khỏi đại dịch, nhưng lại phải đối mặt với những rủi ro, bất lợi còn lớn hơn. Thắt chặt tiền tệ toàn cầu là cần thiết để kiểm soát lạm phát, nhưng lại kéo theo rủi ro cho các thị trường mới nổi dễ bị tổn thương nhất.

Ở Việt Nam, những nỗ lực trong quá khứ đang được đền đáp. Môi trường kinh doanh thân thiện, dòng vốn đầu tư từ nước ngoài, nguồn kiều hối của người lao động, các công ty khởi nghiệp năng động, giá trị xuất khẩu cao và chính sách kinh tế vĩ mô hợp lý là minh chứng cho khả năng phục hồi của đất nước. Tuy nhiên, vẫn phải rất thận trọng. Các nguồn lực dự phòng tài chính, đặc biệt là dự trữ ngoại hối, nên được chuẩn bị sẵn sàng cho việc đối phó với các cuộc khủng hoảng trong tương lai.

Việc thắt chặt tiền tệ của Mỹ thường là tin xấu đối với các thị trường mới nổi. Trong giai đoạn vừa qua, lãi suất tăng cao đã lan sang các thị trường này, làm tăng chi phí vay, làm suy thoái thị trường chứng khoán, kích hoạt dòng vốn chảy ra ngoài, làm suy yếu hệ thống tiền tệ và giá tiêu dùng tăng cao.