Hạn mức tín dụng không phải là công cụ hành chính

Ba năm trước, nhiều chuyên gia đề xuất bỏ hạn mức tín dụng tức thì, trao quyền chủ động cho ngân hàng trong các quyết định cho vay và chấp nhận rủi ro; trong khi đó, cũng có quan điểm cho rằng, bỏ hạn mức tín dụng tuy cần thiết nhưng chưa phải lúc.

Tại kỳ họp thứ ba, Quốc hội khóa XV mới đây, một số đại biểu Quốc hội thậm chí còn mạnh dạn nhận định, hạn mức tín dụng giống như cơ chế hành chính bao cấp, hàng năm các ngân hàng phải “đi xin cho” mới được nới hạn mức. Một câu hỏi khác cũng được đặt ra là, cơ sở nào cho rằng, nhờ hạn mức tín dụng mà đã góp phần giảm lạm phát? (Hàm ý lạm phát do nhiều yếu tố tạo ra, sắp tới lạm phát chủ yếu do giá năng lượng, lương thực toàn cầu tăng cao và nếu tín dụng đóng góp không đáng kể vào lạm phát, mà áp dụng để kiểm soát lạm phát, giống như cho tất cả bệnh nhân nặng, nhẹ khác nhau cùng một liều thuốc).

Kinh nghiệm quốc tế cho thấy, để kiểm soát tín dụng, chỉ sử dụng một số ít công cụ như cấp hạn mức tín dụng không hiệu quả bằng sử dụng đồng bộ các công cụ.

Tại cuộc họp báo mới đây về kết quả hoạt động ngân hàng 6 tháng đầu năm 2022, ông Đào Minh Tú, Phó thống đốc Ngân hàng Nhà nước cho rằng, 11 năm qua, Ngân hàng Nhà nước đã thường xuyên đánh giá, rà soát, cập nhật, điều chỉnh, kiểm soát tăng trưởng tín dụng, giám sát từ sớm, từ xa, đảm bảo hoạt động của ngân hàng thương mại nằm trong tầm kiểm soát, cùng với các biện pháp quản trị vĩ mô khác.

Thuật ngữ “cẩn trọng vĩ mô” trong quản lý ngân hàng được sử dụng với nhiều cách hiểu trong những bối cảnh khác nhau. Với mục tiêu giám sát từ sớm, từ xa để đảm bảo an toàn cho toàn hệ thống, diễn giải của lãnh đạo Ngân hàng Nhà nước về hạn mức tín dụng, về cơ bản, phù hợp với nội hàm của định nghĩa quản lý “cẩn trọng vĩ mô” được Ủy ban Basel về giám sát ngân hàng khuyến nghị (công cụ cẩn trọng vĩ mô chỉ mới xuất hiện từ sau cuộc khủng hoảng tài chính toàn cầu năm 2008).

Một số ngân hàng đề xuất, chỉ cần áp dụng chuẩn Basel II, hệ thống sẽ an toàn mà không cần NHNN áp đặt hạn mức tín dụng. Thực ra, chuẩn Basel II chỉ mới là cẩn trọng “vi mô” áp đặt đến từng ngân hàng, mà chưa chú ý đến rủi ro toàn hệ thống. Trước khủng hoảng tài chính 2008, nhiều ngân hàng trên thế giới thậm chí đã tiệm cận Basel III mà vẫn đứng trước nguy cơ đổ vỡ dây chuyền.

Vì vậy, trong mục IV tư vấn chính sách năm 2014, Quỹ Tiền tệ quốc tế (IMF) khuyến nghị các ngân hàng trung ương tăng cường quản lý cẩn trọng vĩ mô. Ngày nay, cùng với các công cụ chính sách tiền tệ (như lãi suất chính sách, dự trữ bắt buộc, hoạt động thị trường mở) và áp dụng chuẩn Basel, các ngân hàng trung ương trên thế giới còn bổ sung các công cụ cẩn trọng vĩ mô để quản lý rủi ro toàn hệ thống ngân hàng.

Việt Nam không là nước duy nhất áp dụng cơ chế cấp hạn mức tín dụng

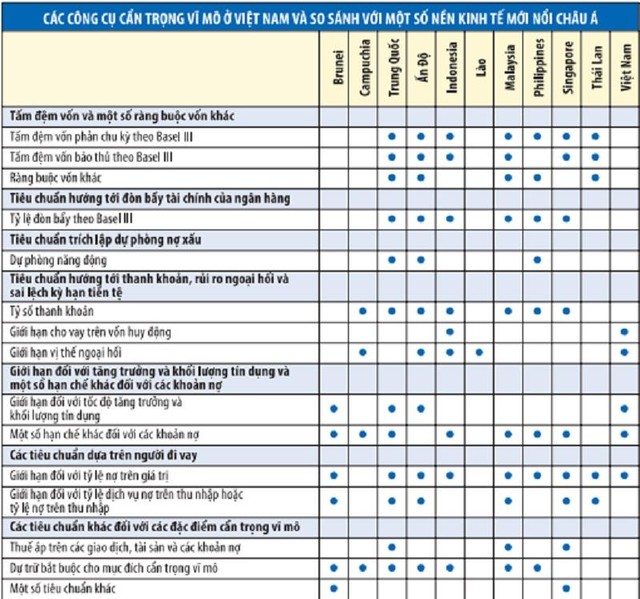

Để làm rõ vấn đề này, tác giả tiến hành tổng hợp các công cụ cẩn trọng vĩ mô một số nền kinh tế mới nổi châu Á (xem bảng). Tuỳ thuộc vào mục tiêu, các công cụ cẩn trọng vĩ mô được chia thành ba loại.

|

Thứ nhất, các biện pháp kiểm soát tín dụng, như giới hạn tỷ lệ khoản vay trên giá trị tài sản, giới hạn tỷ lệ nợ trên thu nhập, hoặc giới hạn trần tăng trưởng tín dụng để giảm thiểu rủi ro tăng trưởng tín dụng quá mức.

Thứ hai, các giới hạn về trạng thái ngoại hối, sai lệch kỳ hạn huy động và cho vay để hạn chế rủi ro thanh khoản.

Thứ ba, các yêu cầu tấm đệm vốn phản chu kỳ, tấm đệm vốn bảo thủ, quy định dự phòng rủi ro năng động hoặc các hạn chế phân phối lợi nhuận để xây dựng bộ đệm vốn đủ chống chịu các cú sốc bên ngoài.

Nhìn vào bảng trên, theo Trung tâm Phát triển OECD (2021) và tổng hợp của người viết, có thể thấy, không chỉ Việt Nam, các nước Brunei, Ấn Độ và Trung Quốc cũng áp dụng công cụ hạn mức tín dụng. Khác với các ngành nghề khác, ngành ngân hàng có rủi ro đổ vỡ dây chuyền rất cao. Ngân hàng tốt vẫn có thể gặp rủi ro thanh khoản từ những thông tin tiêu cực chỉ một vài ngân hàng làm ăn yếu kém. Việc áp đặt các quy tắc bảo đảm an toàn cho toàn hệ thống - cẩn trọng vĩ mô - là điều tất cả các nước trên thế giới đang thực hiện. Đây không thể gọi là các biện pháp hành chính có dấu ấn thời bao cấp.

Điều lưu ý là, trong khi hầu như Việt Nam chủ yếu sử dụng “hỏa lực” hạn mức tín dụng kiểm soát tốc độ tăng trưởng tín dụng, thì Ấn Độ và Trung Quốc lại sử dụng thêm các công cụ tấm đệm vốn phản chu kỳ, tấm đệm vốn bảo thủ và khống chế đòn bẩy nợ các ngân hàng theo tiêu chuẩn Basel 3. Các nước như Thái Lan, Malaysia, Singapore, Indonesia, Philippines không kiểm soát tăng trưởng tín dụng bằng hạn mức tín dụng, mà sử dụng các giới hạn tỷ lệ khoản vay trên giá trị (căn nhà…), hoặc tỷ lệ khoản vay trên thu nhập của người đi vay. Nhiều nghiên cứu cho thấy, việc sử dụng các công cụ này có hiệu quả đáng kể trong việc khống chế tốc độ tăng trưởng tín dụng.

Công bằng mà nói, nói như thế cũng không có nghĩa công cụ hạn mức tín dụng như Việt Nam, Brunei, Ấn Độ và Trung Quốc không hiệu quả bằng. Nhưng riêng đối với Việt Nam, vấn đề là tại sao sức ép ngày càng lớn đòi hỏi Ngân hàng Nhà nước nên bỏ hạn mức tín dụng hàng năm? Thậm chí, trong báo cáo tư vấn chính sách vào năm 2019, IMF khuyến nghị Ngân hàng Nhà nước nên sớm thay thế chỉ tiêu định lượng hạn mức tín dụng.

Có lẽ điều này xuất phát từ tính minh bạch hơn là bản thân công cụ, hoặc cũng có thể Ngân hàng Nhà nước chưa có chính sách truyền thông thuyết phục (thậm chí có lãnh đạo là phó vụ trưởng tại NHNN cho rằng, cấp hạn mức tín dụng là công cụ hành chính cần thiết?). Nhưng trên hết, các đòi hỏi này đến từ việc Ngân hàng Nhà nước hầu như chỉ tập trung phần lớn vào chỉ một công cụ kiểm soát tín dụng trong gần 12 năm qua, bất chấp các thay đổi nhanh chóng trong hệ thống ngân hàng.

Một vài khuyến nghị

Thứ nhất, kinh nghiệm quốc tế cho thấy, để kiểm soát tín dụng, chỉ sử dụng một số ít công cụ như cấp hạn mức tín dụng không hiệu quả bằng sử dụng đồng bộ các công cụ. Các công cụ kiểm soát tín dụng thường mang tính chủ quan, ít theo kịp các diễn biến nhanh chóng của chu kỳ kinh tế. Vì vậy, cơ quan quản lý cần cân nhắc bổ sung các công cụ về tấm đệm vốn phản chu kỳ, hoặc thay đổi các quy định trích lập dự phòng rủi ro theo thực tế phát sinh hiện nay bằng trích lập dự phòng rủi ro “động” (giải pháp này đòi hỏi phải thay đổi một số quy định trích lập dự phòng trong chuẩn mực kế toán hiện hành).

Thứ hai, hướng tới sử dụng các công cụ có mục tiêu cụ thể hơn cho từng lĩnh vực và các tài sản có rủi ro khác nhau thay cho hạn mức tín dụng. Chẳng hạn, áp dụng mức trần cho các chỉ tiêu tỷ lệ khoản vay trên giá trị tài sản, tỷ lệ nợ trên thu nhập cho từng cá nhân, lĩnh vực ngành nghề khác nhau có các rủi ro khác nhau.

Thứ ba, nếu vẫn duy trì cơ chế cấp hạn mức tín dụng, Ngân hàng Nhà nước nên kèm theo quy định áp dụng dự trữ bắt buộc cẩn trọng vĩ mô theo một “tỷ lệ trừng phạt” trong trường hợp ngân hàng vượt hạn mức cấp tín dụng, thay vì phải chạy xin Ngân hàng Nhà nước nới room tín dụng, như mô hình các nước Argentina, Chile, Trung Quốc, Indonesia, Peru, Nga, Serbia, Thổ Nhĩ Kỳ (dự trữ bắt buộc cẩn trọng vĩ mô khác với dự trữ bắt buộc cho toàn hệ thống ngân hàng của chính sách tiền tệ).

Thứ tư, Ngân hàng Nhà nước có thể linh hoạt thay đổi, điều chỉnh các chỉ số quản lý cẩn trọng vĩ mô phù hợp với các diễn biến mới nhất của thị trường thay cho cơ chế xin phép nới room tín dụng. Dù vậy, chính sách này mang tính chủ quan và có thể sai sót trong từng thời điểm do Ngân hàng Nhà nước phán đoán sai. Nhược điểm này sẽ được khắc phục bằng việc tăng cường củng cố ba trụ cột quản trị ngân hàng trong chuẩn mực quốc tế Basel II, thậm chí cần tính đến áp dụng Basel III phiên bản cấp thấp để tăng khả năng chống chịu xuyên chu kỳ.

Thứ năm, không có giải pháp khả thi duy nhất hạn chế tốc độ tăng trưởng tín dụng cao và bong bóng giá tài sản. Ví dụ mới nhất là tình trạng phát hành trái phiếu chui Tân Hoàng Minh với bóng dáng sân sau một vài ngân hàng. Các chính sách kiểm soát tín dụng của Ngân hàng Nhà nước không thể hiệu quả nếu thiếu sự phối hợp với nhiều chính sách khác từ cơ quan quản lý tài khoá và thị trường chứng khoán.