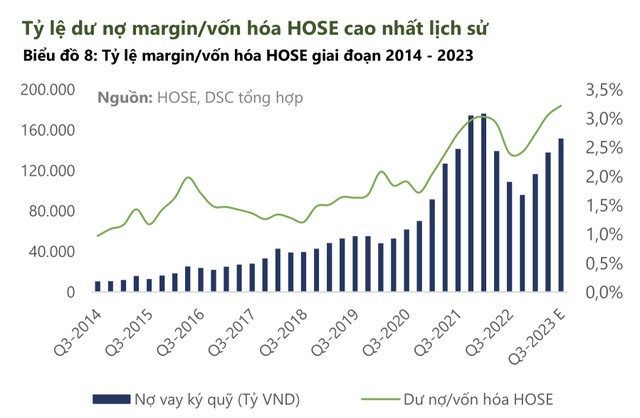

Dư nợ margin toàn thị trường ước đạt 150.000 tỷ đồng

Trong năm 2022, có những giai đoạn thị trường ám ảnh với trạng thái nợ khi thị trường TPDN bị siết chặt và trạng thái "call margin chéo" xảy ra liên tiếp trên thị trường. Ở thời điểm hiện tại, trạng thái margin của thị trường chưa cho thấy sự căng cứng khi các CTCK vẫn còn dư địa cho vay tương đối nhiều.

Với Thông tư 02 và Nghị định 08, rủi ro từ nợ xấu ngân hàng và TPDN đã được đẩy lùi về 2024 - 2025. Tuy nhiên, đây vẫn là một biến số cần được theo dõi trong tương lai.

|

Theo ước tính của CTCK DSC, dư nợ margin toàn thị trường hiện ước đạt 150.000 tỷ đồng. Đây không phải là ngưỡng cao nhất từ trước đến nay do margin toàn thị trường đã có thời điểm đạt ngưỡng gần 200.000 tỷ. Dư địa cho vay, cung ứng margin của các CTCK cũng đã được nâng lên ngưỡng mới sau những đợt tăng vốn và hiện tại còn rất dồi dào.

Tuy nhiên, nếu xét trên phương diện tỷ lệ đòn bẩy, tỷ lệ dư nợ margin/vốn hóa HOSE đã vượt 3,2% và ở vùng cao nhất lịch sử. Nếu có một cơn gió ngược nào đó, ngưỡng đòn bẩy cao là rủi ro lớn với thị trường. Không phải ngẫu nhiên mà ở cả các thị trường phát triển, ngưỡng dư nợ margin/vốn hóa cũng hiếm khi vượt 3%.

Ở Mỹ, đó là giai đoạn 2007-2008 hay Trung Quốc là giai đoạn 2015-2016. Sau các giai đoạn này, thị trường đều chứng kiến những đợt hạ đòn bẩy (lưu ý: đòn bẩy cũng có thể được giảm qua việc dư nợ cho vay ổn định trong khi giá cổ phiếu tăng khiến vốn hóa tăng).

Rủi ro từ nợ xấu ngân hàng và TPDN đến hạn tạm thời đã được đẩy về 2024 - 2025 theo sự ban hành của Thông tư 02 và Nghị định 08. Quá trình cơ cấu các khoản nợ của doanh nghiệp, cũng như quá trình trích lập, xử lý nợ xấu của các ngân hàng đang được diễn ra theo hướng tích cực. Tuy nhiên, cần chú ý các rủi ro trên chỉ được đẩy lùi chứ chưa hoàn toàn được triệt tiêu. Khi các quy định hết hiệu lực, các vấn đề nợ xấu.

Thị trường có thể có những biến động lớn trong thời gian tới

Diễn biến đảo chiều chóng mặt có thể dẫn đến việc nhà đầu tư đề cao cảnh giác trong giai đoạn tới, nhất là khi thị trường vận động có phần “lỏng lẻo”. Do đó, thị trường có thể có những biến động lớn trong thời gian tới.

Báo cáo chiến lược thị trường tháng 9 của CTCK DSC cho rằng, thị trường chứng khoán tháng 8 xuất hiện áp lực phân phối ngay từ nửa đầu tháng. Tuy nhiên, thị trường sau đó đã có những nỗ lực cân bằng và đạt tốc độ phục hồi không tưởng. Đó là: (1) Biến động giao dịch lớn và (2) thanh khoản giao dịch cực đại lên tới 471 nghìn tỷ đồng (tăng 34% so với tháng trước), phản ánh đã có sự “trao tay” các vị thế lớn giữa các nhà đầu tư với quan điểm trái ngược trên thị trường (cuộc chiến bò và gấu).

Cập nhật tại ngày 31/08/2023, chỉ số VN-Index đóng cửa tại 1224.05 điểm, lấy lại loạt đường tín hiệu ngắn hạn bị vi phạm trước đó như MA10, MA20. Thanh khoản giao dịch trong xu hướng phục hồi gia tăng dần, nhưng không thể so sánh với quy mô của 1 tháng trước đó.

Lý giải cho hiện tượng trên, DSC đánh giá nhiều sự kiện vĩ mô thế giới quan trọng đã diễn ra, ảnh hưởng tới tâm lý giao dịch trước lễ. Về mặt tích cực, nhiều nhóm cổ phiếu thị trường (Chứng khoán, Ngân hàng, Bất động sản...) đang có xu hướng vượt đỉnh ngắn hạn, và một số cổ phiếu khác (Công nghệ, Logistic) đã chính thức vượt đỉnh thời đại.

|

Trước đó, DSC đã đề cập đến rủi ro biến động giảm giá khi chuỗi phiên phân phối xuất hiện dày đặc hơn. Phiên phân phối kỷ lục trong tháng 8 diễn ra là hệ quả tất yếu, với sự đề phòng trong chiến lược giao dịch.

Từ vận động tháng 8, DSC đánh giá xu hướng trung hạn tích cực đã có phần suy yếu, và nhiều khả năng sẽ chuyển dịch từ quán tính tăng điểm bền bỉ sang xu hướng tái tích lũy - tìm điểm cân bằng.

Với chuỗi phiên phục hồi liên tiếp cùng với độ rộng nhóm ngành lan tỏa gần đây, cấu trúc “sóng giảm mở rộng” đã bị phá vỡ; nghĩa là xác suất thị trường mở ra quá trình giảm điểm sâu, kéo dài - thủng đáy ngắn hạn (1.150 điểm) khó có thể xảy ra. DSC dự báo thị trường vận động trong giai đoạn tích lũy phía trên vùng điểm cân bằng quanh 1.170 điểm.

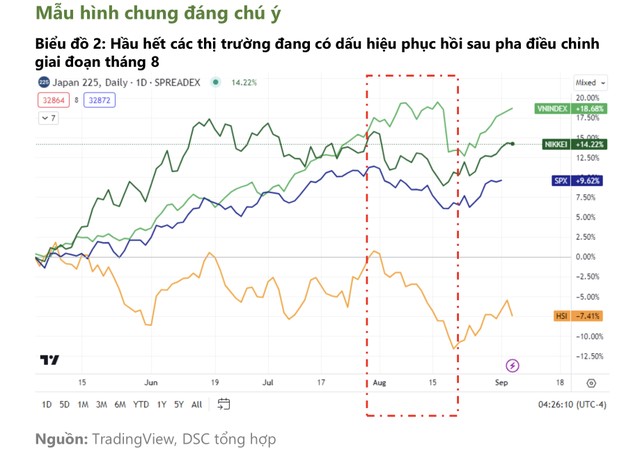

Các thị trường chứng khoán khác từ châu Âu đến châu Á nhìn chung cũng đang vận động theo mẫu hình phục hồi. Tuy nhiên, hiện chưa có thị trường chính nào vượt qua vùng đỉnh kháng cự hồi tháng 7-8. Thị trường chứng khoán Việt Nam đang khá "khỏe" với chính sách tiền tệ ngược chiều và tâm lý lạc quan, bất chấp những áp lực nhất định lên tỷ giá.

Theo DSC đánh giá, vận động giá và các yếu tố mới của các thị trường chứng khoán trên thế giới có thể là thông tin tham khảo hữu ích cho TTCK Việt Nam vào thời điểm hiện tại do đang ở trong giai đoạn rỗng thông tin.

Tháng 9, DSC cho rằng, con sóng “hạ lãi suất” bị áp lực bởi biến số tỷ giá thời gian gần đây. Những phiên thanh khoản tỷ đô xuất hiện hiếm hoi hơn. Kịch bản thị trường ngay lập tức quay lại xu hướng tăng nóng không được đánh giá cao.

Áp lực cung chực chờ cùng với biến động tăng/giảm lớn, xác định đây là vùng trading chủ động tại vùng đỉnh ngắn hạn. Chiến lược giao dịch ưu tiên ở tỷ trọng phòng thủ, bảo vệ thành quả giao dịch trước đó; tìm cơ hội giải ngân khi thị trường điều chỉnh.