“Miếng bánh” cho vay tiêu dùng tại Việt Nam vẫn còn rất hấp dẫn. Ảnh: Đức Thanh

Giữa sóng gió, tài chính tiêu dùng vẫn hấp dẫn vốn ngoại

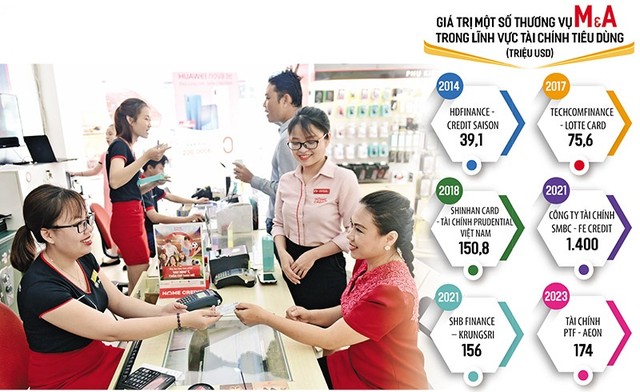

Mới đây, Ngân hàng TMCP SeABank bán 100% vốn Công ty Tài chính Bưu điện (PTF) cho Công ty AEON Financial Service, thành viên của AEON Group với giá 4.300 tỷ đồng.

Còn theo nguồn tin của Reuters, Kasikornbank (KBank), ngân hàng lớn thứ hai của Thái Lan đang đàm phán để mua lại công tài chính tiêu dùng Home Credit Việt Nam. Thỏa thuận có giá trị lên tới 1 tỷ USD, với mục tiêu mở rộng hơn nữa hoạt động của KBank tại Việt Nam.

Trước đó, trong tháng 6/2023, SHB hoàn tất chuyển nhượng 50% cổ phần SHBFinance cho Krungsri Bank. Trong 3 năm tiếp theo, SHB sẽ tiến hành chuyển nhượng toàn bộ 50% cổ phần đang nắm giữ còn lại cho Krungsri Bank. Tổng giá trị thương vụ được ước tính khoảng 3.600 tỷ đồng.

Trao đổi với phóng viên Báo Đầu tư về động thái mua bán khá tấp nập trên thị trường tài chính tiêu dùng, ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam nhận định: “Cho vay tiêu dùng tại Việt Nam vẫn là một thị trường hết sức tiềm năng. Mặc dù thị trường này đang gặp khó khăn tạm thời, song vẫn còn rất nhiều dư địa phát triển. Chính vì vậy, các nhà đầu tư có tiềm lực nhìn vào triển vọng thị trường, tin tưởng vào chính sách của Chính phủ vẫn sẵn sàng đổ vốn vào lĩnh vực này”.

Theo đánh giá của KBank, Việt Nam là một thị trường tiềm năng với hơn 100 triệu dân, dân số trong độ tuổi lao động tăng nhanh, ước tính hơn 69% dân số không có tài khoản ngân hàng, mức cao nhất trong khu vực châu Á. Tương tự, bà Olena Khlon, Phó tổng giám đốc thường trực SHB Finance cũng nhận định, thị trường tài chính tiêu dùng tại Việt Nam còn nhiều tiềm năng, cùng với sự quản lý và vận hành tốt của Chính phủ, Việt Nam hiện là điểm đến lý tưởng của các nhà đầu tư nước ngoài.

Các chuyên gia tài chính cũng đưa ra nhận định, “miếng bánh” cho vay tiêu dùng tại Việt Nam vẫn còn rất hấp dẫn và mua bán, sáp nhập (M&A) là con đường duy nhất để thâm nhập thị trường. Khó khăn hiện tại của thị trường này là cơ hội tốt cho các nhà đầu tư.

Trên thực tế, các nhà đầu tư mới khi thâm nhập thị trường tài chính Việt Nam đều có những “vũ khí” rất riêng có thể khai phá mạnh hơn thị trường tiềm năng này.

Đơn cử, KBank đang vận hành giải pháp KBank Biz Loan - một dịch vụ tín dụng dành cho các cửa hàng bán lẻ quy mô nhỏ. Nếu mua Home Credit thành công, KBank sẽ có thêm cơ hội thúc đẩy các dịch vụ tài chính cho các khách hàng doanh nghiệp nhỏ tại Việt Nam.

Trong khi đó, với việc mua lại PTF, AEON cũng sẽ mở rộng cơ hội tăng tốc mảng mua trước trả sau đang trở thành một trong những xu hướng tiêu dùng hiện nay.

|

Home Credit Việt Nam cùng nhiều công ty tài chính tiêu dùng khác hiện là đích ngắm của các nhà đầu tư nước ngoài với giá trị thương vụ hàng tỷ USD. Ảnh; Dũng Minh. Đồ họa: Đan Nguyễn |

Hiện cơ hội cho các nhà đầu tư ngoại trên thị trường không còn nhiều khi hầu hết các công ty tài chính đều đã được “sang tay”, có thể kể tới một loạt thương vụ đình đám trước đây như: Công ty Tài chính tiêu dùng SMBC - FE Credit, Shinhan Card - Công ty tài chính Prudential Việt Nam; TechcomFinance - Lotte Card; HDFinance - Tập đoàn tài chính Credit Saison, Mcredit - Shinshei…

Trên thị trường, chỉ còn một thương vụ đang chờ đón là MSB bán 100% vốn tại Công ty Tài chính TNHH MTV Cộng Đồng (FCCOM). Dù MSB lên kế hoạch thoái vốn khỏi FCCOM năm nay, song tình hình thị trường dường như không thuận lợi cho kế hoạch này. Tuy vậy, trong bối cảnh giấy phép thành lập công ty tài chính ngày càng khan hiếm, khó khăn “kén rể” của MSB chỉ là tạm thời.

Câu hỏi đặt ra là, liệu có phải công ty tài chính đang trong cảnh “trong chán, ngoài thèm”, khi ngân hàng mẹ liên tục rao bán, còn đối tác ngoại vẫn tấp nập hỏi mua?

Trả lời về vấn đề này, nhiều chuyên gia cho rằng, ngân hàng bán công ty tài chính là “một mũi tên trúng nhiều đích”, vừa thu về một khoản tiền lớn để nâng cao năng lực tài chính, vừa chia sẻ rủi ro.

Có thể nói, đối với các ngân hàng, việc thoái vốn khỏi các công ty tài chính không chỉ mang lại nguồn thu nhập lớn, giúp ngân hàng gia tăng hệ số an toàn vốn, mà còn tập trung vào những mảng kinh doanh cốt lõi, cũng như hạn chế chồng chéo trong chiến lược phát triển kinh doanh, khi mà không ít ngân hàng vẫn phát triển mảng cho vay bán lẻ, trong đó bao gồm cả khách hàng hộ gia đình, cá nhân và gia tăng mảng ngân hàng số để phục vụ nhóm khách hàng này.

Ông Đỗ Quang Vinh, Phó chủ tịch HĐQT, kiêm Phó tổng giám đốc SHB chia sẻ, việc chuyển nhượng vốn cho Krungsri sẽ mang lại nguồn thặng dư đáng kể cho cổ đông SHB, tạo thêm nguồn lực để Ngân hàng tiếp tục tăng cường năng lực tài chính và các yếu tố nền tảng, qua đó thúc đẩy hoạt động kinh doanh ở các phân khúc trọng tâm, đặc biệt đẩy mạnh đầu tư hơn nữa cho quá trình chuyển đổi số… Nguồn thặng dư từ thương vụ cũng trở thành bàn đạp cho SHB vươn lên, cải thiện vượt bậc chỉ số tài chính.

Để thị trường tài chính tiêu dùng thêm hấp dẫn

Theo bà Phạm Thị Thanh Tùng, Phó vụ trưởng Vụ Tín dụng các ngành kinh tế (Ngân hàng Nhà nước), dư nợ cho vay tiêu dùng đang ở mức 2,8 triệu tỷ đồng. Tỷ trọng tín dụng tiêu dùng trong tổng dư nợ luôn ổn định ở mức 20 - 22% trong nhiều năm qua.

Trong 5 năm gần đây, tín dụng tiêu dùng phát triển mạnh mẽ, tốc độ tăng trưởng bình quân khoảng 20%/năm. Tuy nhiên, thời gian gần đây, thị trường tín dụng tiêu dùng đang gặp khủng hoảng khi liên tiếp đối mặt nhiều khó khăn do Covid-19, suy thoái kinh tế toàn cầu, lạm phát khiến lãi suất tăng.

Tính tới cuối tháng 8/2023, tín dụng tiêu dùng toàn hệ thống (bao gồm cả ngân hàng thương mại) chỉ tăng 0,35%. Riêng tín dụng của khối công ty tài chính suy giảm mạnh so với cuối năm ngoái. Dư nợ cho vay trong của nhóm công ty này đang vào khoảng 136.000 tỷ đồng, chiếm gần 5% tổng dư nợ cho vay tiêu dùng toàn hệ thống.

Theo các chuyên gia kinh tế, thị trường tài chính tiêu dùng sẽ còn khó khăn trong bối cảnh người dân cắt giảm chi tiêu, nợ xấu tăng nhanh, khung pháp lý bảo vệ quyền chủ nợ chưa rõ ràng…

Mặc dù vậy, các chuyên gia cũng kỳ vọng đây là thời điểm “đáy” của các công ty tài chính. FE Credit - công ty tài chính tiêu dùng có thị phần lớn nhất thị trường - đã ghi nhận lợi nhuận tăng trưởng dương trở lại trong trong quý III/2023, thay vì thua lỗ 8 tháng đầu năm. Theo chuyên viên phân tích Công ty Chứng khoán VNDirect, FE Credit sẽ bắt đầu ghi nhận lãi trở lại từ năm 2024, khi ngành tài chính tiêu dùng được cải thiện và các nỗ lực tái cơ cấu diễn ra thành công. Không chỉ FE Credit, nhiều công ty tài chính tiêu dùng khác cũng kỳ vọng thị trường này sẽ khởi sắc từ năm tới, với các giải pháp gỡ khó và các giải pháp thúc đẩy tiêu dùng của Chính phủ.

Để nhà đầu tư yên tâm rót vốn vào lĩnh vực tài chính tiêu dùng, ông Nguyễn Quốc Hùng cho rằng, cần có hai giải pháp:

Thứ nhất, đẩy nhanh tốc độ tích hợp dữ liệu dân cư, chấm điểm tín dụng với mỗi công dân và công khai dữ liệu này. Nếu công dân có điểm tín dụng xấu sẽ “không ai chơi”, từ đó khuyến khích ý thức tuân thủ pháp luật của mỗi người dân.

Thứ hai, bên cạnh triệt phá các ổ nhóm tội phạm tín dụng đen, phải có giải pháp khuyến khích thị trường tín dụng tiêu dùng chính thống phát triển, đây là giải pháp căn cơ nhất.

Trong khi đó, TS. Cấn Văn Lực, chuyên gia kinh tế cho rằng, về lâu dài, cần có bộ luật riêng cho ngân hàng thương mại và luật riêng cho các tổ chức tín dụng phi ngân hàng. Bên cạnh đó, cần phải hoàn thiện hơn nữa chuẩn mực với hoạt động cho vay tiêu dùng cũng như đòi nợ. Việc xây dựng hành lang pháp lý hoàn thiện sẽ giúp thị trường tài chính tiêu dùng phát triển lành mạnh, công bằng, tạo niềm tin cho nhà đầu tư.

M&A Việt Nam 2023

Diễn đàn M&A Việt Nam lần thứ 15 - năm 2023 do Báo Đầu tư tổ chức dưới sự chỉ đạo và bảo trợ của Bộ Kế hoạch và Đầu tư sẽ diễn ra tại Trung tâm Hội nghị GEM (TP.HCM) vào thứ Ba (ngày 28/11/2023).

Với chủ đề “Chung tay cùng thịnh vượng”, Diễn đàn dự kiến thu hút hơn 500 khách tham dự và cùng nhau thảo luận chuyên sâu các cơ hội M&A tại Việt Nam, cũng như chia sẻ kinh nghiệm từ các doanh nghiệp có chiến lược M&A tiêu biểu.

Ngoài Hội thảo chính với các diễn giả hàng đầu Việt Nam và quốc tế, để đánh dấu cột mốc 15 năm ra đời, Diễn đàn năm nay sẽ vinh danh các doanh nghiệp và nhà tư vấn M&A tiêu biểu và công bố Báo cáo chuyên sâu về thị trường M&A tại Việt Nam giai đoạn 2009 - 2023.

Một điểm nhấn khác là tham dự Diễn đàn năm nay sẽ có cơ hội gặp gỡ và trao đổi với các doanh nghiệp đến từ Singapore thông qua chương trình VBEX Connect Business Matching.

|

Để đăng ký tham dự Diễn đàn, vui lòng liên hệ: Ms. Hoàng Anh - 0373 50 74 55