Theo đó, các chuyên gia của EFG Hermes cho rằng dịch Covid-19 sẽ chỉ làm sụt giảm phần nào tốc độ tăng trưởng tín dụng và gia tăng chi phí dự phòng rủi ro của các ngân hàng, nhưng không quá lớn.

Trong năm 2021, tăng trưởng GDP của Việt Nam được dự báo hồi phục mạnh. Dịch Covid-19 được kiểm soát tốt, cầu tín dụng vẫn tăng bền bỉ từ đầu năm tới nay là những yếu tố sẽ hỗ trợ các ngân hàng sớm vượt qua khó khăn.

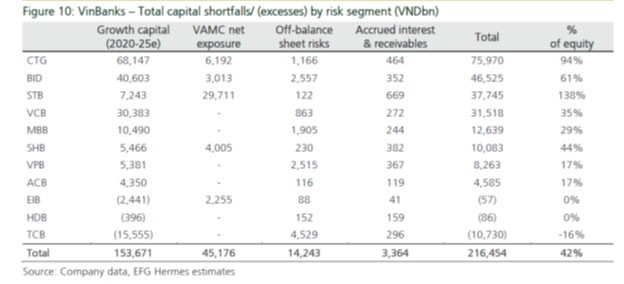

Trong khi đó nhu cầu tăng vốn vẫn là bài toán nan giải với nhiều nhà băng. Theo tính toán, 11 ngân hàng niêm yết thuộc phạm vi báo cáo phân tích ước tính cần bổ sung lượng vốn khoảng 216.454 tỷ đồng, tương đương 42% tổng vốn chủ sở hữu của các ngân hàng này tại cuối Quý 2/2020.

Tính toán nhu cầu vốn được EFG Hermes đưa ra dựa trên 4 yếu tố: nhu cầu tăng trưởng, trích lập trái phiếu VAMC, rủi ro tiềm ẩn của các khoản mục ngoại bảng và cuối cùng là quy mô các khoản mục lãi dự thu, khoản phải thu.

Chỉ có 3 ngân hàng bao gồm HDBank, Techcombank và Eximbank được đánh giá có đủ lượng vốn cần thiết, thậm chí có phần dư thừa.

|

11 ngân hàng niêm yết thuộc phạm vi báo cáo phân tích ước tính cần bổ sung lượng vốn khoảng 216.454 tỷ đồng |

Bên cạnh nền tảng vốn mạnh, HDBank cũng được đánh giá tích cực về hiệu quả hoạt động, chất lượng tài sản tốt và tiềm năng tăng trưởng cao đến từ hệ sinh thái hơn 40 triệu khách hàng. Ngoài ra, việc ngân hàng đã tất toán toàn bộ trái phiếu VAMC và hệ số CAR theo Basel II đạt 11,2% tại cuối năm 2019, cao hơn mức tối thiếu 8% theo quy định của NHNN, được đánh giá là cơ sở đảm bảo cho nhà bămg này tăng trưởng cao, bền vững những năm tới.

Với mức lợi nhuận trước thuế ước tính đạt 5.680 tỷ trong năm 2020 và tăng lên 7.281 tỷ trong năm 2022, trong khi hệ số CAR duy trì trên 15% trong giai đoạn 2021-2022, chuyên gia phân tích của EFG Hermes nhận định cổ phiếu HDB xứng đáng với mức định giá 42.241 đồng/cổ phiếu, tương ứng P/B ở mức 1,93 lần giá trị sổ sách năm 2020 và PE 7,5 lần.

EFG Hermes áp dụng mô hình chiết khấu cổ tức (DDM) 5 năm với ROAE theo đánh giá thận trọng duy trì mức 16,8% và tốc độ tăng trưởng dài hạn là 4,0%.

HDBank mới đây công bố kết quả hoạt động 9 tháng đầu năm tăng trưởng cao, với lợi nhuận hợp nhất đạt 4.381 tỷ, tăng 27,1% so với cùng kỳ năm 2019. Ngân hàng này cũng phát hành thành công trái phiếu chuyển đổi cho đối tác chiến lược nước ngoài, giúp tích cực hơn nữa hệ số CAR (theo Basel II) mà hiện nay đã ở mức tốt 10,9%.

Trong bối cảnh ngành ngân hàng trên thế giới có những biến động, ảnh hưởng của đại dịch Covid-19, HDBank được Moody’s xếp hạng tín nhiệm B1, phản ánh năng lực tài chính tốt, ít rủi ro tài chính và cơ hội phát triển dài hạn của ngân hàng.

Nhà băng này cũng đang triển khai tăng vốn điều lệ đợt 2 năm 2020 thông qua việc chia cổ tức năm 2019 bằng cổ phiếu đợt 2 để tăng vốn lên hơn 16.088 tỷ đồng.

![[eMagazine] AI và chuyển đổi số: Thách thức và cơ hội của nhân lực ngân hàng Việt](https://image.tinnhanhchungkhoan.vn/300x200/Uploaded/2025/wpxlcdjwi/2025_12_09/avt-online-5122-6546.jpg)

![[Bản tin Tài chính] Miễn thuế cho 90% hộ kinh doanh, đẩy mạnh quản lý thuế theo rủi ro](https://image.tinnhanhchungkhoan.vn/400x225/Uploaded/2025/wpxlcdjwi/2025_12_14/avt-3944-2419.jpeg)