Mặt bằng lãi suất dần hạ nhiệt, các khoản tiền gửi tiết kiệm lãi suất cao trước đó đang vào chu kỳ đáo hạn. Theo ông, liệu có sự chuyển dịch dòng chảy tiền từ kênh tiết kiệm sang kênh chứng khoán?

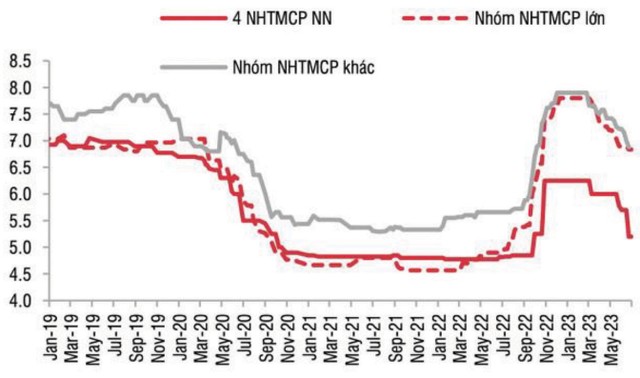

Nhìn lại diễn biến lãi suất cuối năm ngoái, lãi suất huy động tăng nóng từ tháng 10/2022 đến tháng 1/20223. Đó là giai đoạn thị trường tài chính có nhiều biến động nên dòng tiền tìm về kênh ngân hàng như một kênh để “trú ẩn” trong ngắn hạn. Thông thường, người gửi tiền chọn các kỳ hạn từ 6 tháng tới dưới 1 năm nên khoảng thời gian cuối tháng 6/2023 cho tới cuối năm 2023 sẽ có khối lượng đáng kể tiền gửi đáo hạn.

|

Diễn biến lãi suất huy động kỳ hạn 12 tháng cho khách hàng tổ chức (Đơn vị: %). |

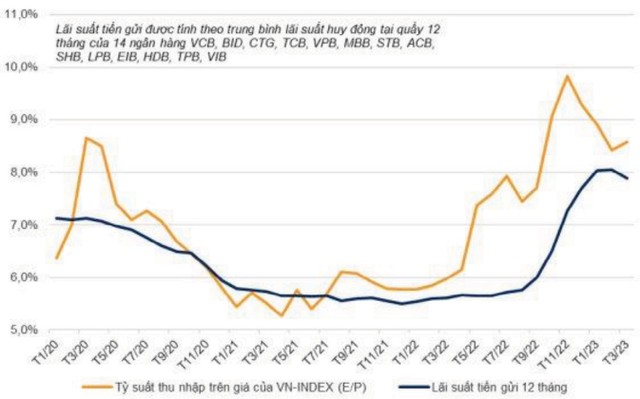

Trong khi đó, khoảng cách tỷ suất thu nhập trên giá (E/P) của VN-Index so với lãi tiền gửi ngân hàng thương mại đang có xu hướng gia tăng. Đặc biệt, sau 4 lần Ngân hàng Nhà nước hạ lãi suất điều hành, khoảng cách này được dự báo ngày càng nới rộng. Xu hướng dòng tiền dịch chuyển sang kênh đầu tư có lợi tức cao hơn là tất yếu.

|

So sánh tương quan giữa tỷ suất thu nhập trên giá (E/P) của VN-Index với lãi suất tiền gửi 12 tháng. |

Thực tế cho thấy, thanh khoản trên HOSE đầu năm 2023 khoảng 7.000 - 8.000 tỷ đồng/phiên thì nay thường xuyên duy trì 15.000 - 17.000 tỷ đồng/phiên, thể hiện dòng tiền được bổ sung vào thị trường khá đều đặn.

Với xu hướng lãi suất điều hành, lãi suất huy động và cho vay tiếp tục giảm thì dòng tiền sẽ hướng đến các kênh đầu tư hiệu quả hơn, trong đó có thị trường chứng khoán.

Chuyển động của dòng tiền gần đây cho thấy, nhà đầu tư có động thái chuyển từ nhóm cổ phiếu đầu cơ sang nhóm cơ bản. Mùa công bố kết quả kinh doanh quý II/2023 sắp bắt đầu, thị trường có khả năng tạo sóng hay không?

Từ giữa tháng 3/2023 tới tháng 6/2023, Ngân hàng Nhà nước có 4 lần hạ lãi suất điều hành và trong giai đoạn đó, cổ phiếu của đa số nhóm ngành ghi nhận mức tăng trung bình 10 - 15%. Tuy nhiên, khác với giai đoạn đầu khi hầu hết các cổ phiếu đều phục hồi từ nền giá thấp thì càng tới gần mùa báo cáo tài chính quý II/2023, tính chất phân hóa càng thể hiện rõ nét. Những nhóm ngành có kết quả kinh doanh ấn tượng sẽ là tâm điểm hướng tới của dòng tiền. Còn những cổ phiếu đơn thuần chỉ tăng bằng kỳ vọng, từ tin tức hay nhờ dòng tiền đầu cơ thì khả năng cao sẽ chững lại.

Về sóng kết quả kinh doanh quý II/2023, tôi cho rằng, thị trường hiện nay đang phản ánh trước kỳ vọng phục hồi kinh tế cũng như dòng tiền tiết kiệm chuyển dịch sang. Việc GDP quý II/2023 tăng 4,14%, thấp hơn trung bình nhiều năm, phần nào phản ánh thực tế khó khăn của các doanh nghiệp. Do vậy, tâm lý thận trọng có thể bao phủ khi nhà đầu tư lựa chọn cổ phiếu trong mùa báo công bố cáo tài chính sắp tới. Mặc dù vậy, cơ hội tạo sóng nhiều khả năng sẽ xuất hiện ở một số ngành đạt được kết quả kinh doanh ấn tượng.

Nếu đầu tư theo sự chuyển động tích cực về kết quả kinh doanh quý II/2023 của doanh nghiệp thì đâu sẽ là nhóm ngành có nhiều triển vọng?

|

| Ông Nguyễn Viết Công, Giám đốc Tư vấn đầu tư, Công ty Chứng khoán VPS. |

Khi kinh tế tăng trưởng chậm, Chính phủ thường sẽ có giải pháp tài khóa và tiền tệ để kích thích sức cầu. Những nhóm ngành nhạy cảm với chính sách tiền tệ nới lỏng và được hưởng lợi thường là ngân hàng, chứng khoán và các doanh nghiệp có hệ số đòn bẩy kinh doanh cao. Đây là các nhóm dự báo ghi nhận lợi nhuận quý II/2023 khả quan.

Nhìn rộng hơn về giải pháp tài khóa, chúng ta có 2 biện pháp rõ nhất là giảm thuế và đầu tư công. Việc giảm thuế giá trị gia tăng gần đây có tác dụng tích cực đối với ngành bán lẻ, tiêu dùng. Còn việc thúc đẩy đầu tư công sẽ tác động tích cực tới các doanh nghiệp xây dựng, sản xuất vật liệu xây dựng và doanh nghiệp bất động sản nói chung.

Mặc dù nhóm doanh nghiệp này có thể chưa ghi nhận lợi nhuận tích cực trong nửa đầu năm 2023, nhưng dự kiến bức tranh kinh doanh sẽ sáng hơn ở giai đoạn nửa cuối năm. Về cơ bản, đây được xem là những nhóm ngành đang có sự phục hồi và diễn biến giá cổ phiếu gần đây phần nào phản ánh điều đó.

Ngoài ra, khai thác dầu khí và sản xuất điện dự kiến cũng sẽ có kết quả kinh doanh ấn tượng, do nhu cầu thường xuyên ở mức cao.

Lưu ý, trong ngắn hạn, nhà đầu tư nên thận trọng khi lựa chọn cổ phiếu, tránh sa vào “bẫy” FOMO (tâm lý sợ bỏ lỡ cơ hội), hoặc mua cổ phiếu có định giá tăng cao so với khả năng tạo ra lợi nhuận của doanh nghiệp.

Theo ông, làm thế nào để tránh “bẫy” FOMO?

FOMO vốn luôn khiến cho các nhà đầu tư ở trạng thái thấp thỏm và lo lắng. Đặc biệt, với những người chưa có nhiều kinh nghiệm và không có một chiến lược đầu tư rõ ràng thì rất dễ bị hiệu ứng tâm lý này tác động, điều khiển khi ra quyết định mua vào hay bán ra cổ phiếu.

Thực tế, cơ hội thị trường vẫn có, nhưng không “dễ dàng” như trong quý II. Để tránh gặp phải rủi “bẫy” FOMO tại thời điểm này, nhà đầu tư cần thận trọng khi tham gia các cổ phiếu đã có mức tăng giá trên 50% trong thời gian 3 tháng vừa qua, nhất là các cổ phiếu vốn hóa nhỏ, thiếu câu chuyện đầu tư cụ thể.

Thông thường, khi thị trường có nhịp tăng 10 - 15% trong thời gian ngắn, đa phần các dòng cổ phiếu đã tăng tốt thì việc quản trị rủi ro là điều cần được chú trọng hàng đầu. Việc phân bổ danh mục từ dòng cổ phiếu đầu cơ có tính phiêu lưu sang các nhóm ngành vốn hóa lớn, được đảm bảo bằng kết quả kinh doanh bền vững sẽ là phương pháp hữu hiệu để đảm bảo tài sản không bị “bốc hơi” nếu thị trường thực sự bước vào nhịp điều chỉnh.

Do vậy, nhà đầu tư nên hiểu rõ các yếu tố vĩ mô và chính doanh nghiệp mà mình muốn đầu tư. Tôi khuyến nghị lựa chọn các dòng cổ phiếu gắn với kinh doanh có lợi nhuận tăng trưởng thực sự, hoặc bắt đầu chuyển tiếp từ giai đoạn khó khăn sang phục hồi kinh doanh như ngân hàng, chứng khoán, dầu khí, bất động sản khu công nghiệp, đầu tư công, mía đường… và các câu chuyện đầu tư cụ thể khác.

Vậy đâu là góc nhìn của ông về triển vọng thị trường trong giai đoạn tới?

Nếu tính từ vùng đáy năm 2022, VN-Index đã phục hồi khoảng 25 - 27%, còn trong năm 2023 phục hồi 12%. Do vậy, nhiều nhà đầu tư đã gặt trái ngọt từ giai đoạn cuối năm 2022 tới nay và phần lớn nhà đầu tư/quỹ đầu tư “mắc kẹt” tại thời điểm này năm ngoái đạt được mức phục hồi đáng kể.

Thị trường chứng khoán đã sôi động trở lại, thanh khoản cao, cổ phiếu tăng giá nhiều. Thanh khoản thị trường cổ phiếu tháng 6/2023 tiếp tục ghi nhận tăng trưởng với khối lượng và giá trị giao dịch bình quân phiên lần lượt đạt 877,5 triệu cổ phiếu và 16.889 tỷ đồng, tương ứng tăng 23,4% về khối lượng bình quân và tăng 38,4% về giá trị bình quân so với tháng 5. Chỉ số VN-Index tính đến cuối tháng 6/2023 ghi nhận tăng 4,2% so với tháng 5 và tăng 11,2% so với cuối năm 2022 cho thấy sự chuyển động khá tích cực của thị trường.

Cùng với quyết tâm hiện nay của Chính phủ trong việc thúc đẩy kinh tế, thúc đẩy tín dụng, hạ lãi suất và tháo gỡ khó khăn cho các doanh nghiệp, tôi kỳ vọng rằng, GDP hai quý cuối năm sẽ tiếp tục phục hồi và VN-Index đạt được mốc cao mới quanh 1.200 điểm.