Lợi nhuận quý I đảo chiều

Trong báo cáo mới phát hành, SSI Research đánh giá, cả Tập đoàn Hoa Sen (HSG) và CTCP Thép Nam Kim (NKG) đều tiếp tục ghi nhận lỗ sâu trong quý IV/2022. Tuy nhiên, mức lỗ nhẹ hơn so với mức lỗ kỷ lục ghi nhận trong quý trước (HSG lỗ 887 tỷ đồng và NKG lỗ 419 tỷ đồng).

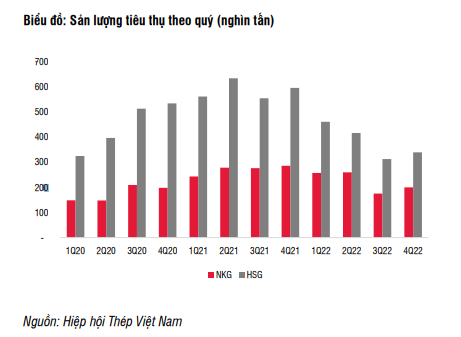

Trong khi đó, sản lượng tiêu thụ trong quý của HSG và NKG phục hồi lần lượt là 8% và 2% so với quý trước đạt 339.000 tấn và 179.000 tấn, mặc dù vẫn giảm 43% và 37% so với cùng kỳ. Điều này tương đương với công suất hoạt động khoảng 60 - 65% so với mức hơn 100% trong quý cuối cùng của năm 2021.

|

Lợi nhuận ròng của HSG và NKG trong quý I/2023 (niên độ 2022 - 2023) lần lượt là -680 tỷ đồng và -356 tỷ đồng, gần như đảo chiều so với mức lợi nhuận là 638 tỷ đồng và 452 tỷ đồng đạt được trong quý I/2022. Kết quả này cho thấy sự cải thiện so với quý trước nhờ trích lập dự phòng hàng tồn kho giảm (NKG không trích lập thêm dự phòng hàng tồn kho, còn HSG hoàn nhập 64 tỷ đồng dự phòng hàng tồn kho).

Hàng tồn kho của HSG và NKG trong quý giảm lần lượt 1.500 tỷ đồng và 1.800 tỷ đồng, xuống còn 6.600 tỷ đồng và 7.300 tỷ đồng, tương ứng với vòng quay hàng tồn kho là 78 và 151 ngày.

Hàng tồn kho giảm giúp HSG giảm được 1.500 tỷ đồng nợ vay xuống còn 2.700 tỷ đồng, tương đương với tỷ lệ nợ vay ròng/vốn chủ sở hữu là 0,2x. Tổng nợ của NKG cũng giảm 650 tỷ đồng trong quý nhưng tỷ lệ nợ vay ròng/vốn chủ sở hữu vẫn ở mức khá cao là 0,7x

Tổng nhu cầu tôn mạ kẽm và thép ống sẽ giảm dưới 10% trong năm 2023

Trong tháng 1/2023, tổng lượng tiêu thụ thép dẹt thành phẩm giảm 28% so với cùng kỳ. Trong khi sản lượng tiêu thụ nội địa giảm 5% do ảnh hưởng của kỳ nghỉ Tết Nguyên đán, thì kênh xuất khẩu cũng sụt giảm -50% so với cùng kỳ.

Mặt khác, nếu mức tiêu thụ nội địa được phân bổ đồng đều trong năm trước, thì kênh xuất khẩu trong nửa đầu năm 2022 có mức nền cao (với sản lượng tiêu thụ cao hơn 57% so với nửa cuối năm 2022) do gián đoạn nguồn cung do xung đột giữa Nga - Ukraine và tác động tiêu cực từ nhu cầu thế giới vào cuối năm.

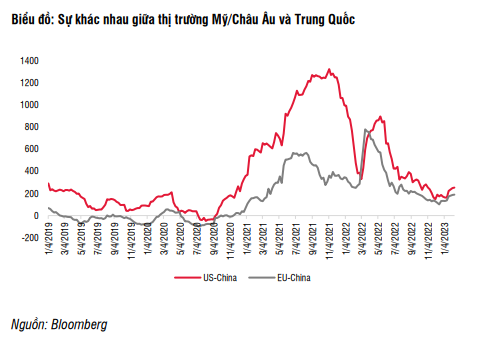

Trong ngắn hạn, SSI nhận thấy, sản lượng xuất khẩu có thể cải thiện nhờ nhu cầu từ một số thị trường xuất khẩu như Mỹ tăng lên, do chênh lệch giá giữa các nước phát triển và thị trường Trung Quốc mở rộng trong thời gian qua.

|

Tuy nhiên, với mức nền cao được thiết lập trong năm trước, chúng tôi kỳ vọng tổng sản lượng xuất khẩu tôn mạ kẽm và thép ống sẽ giảm hơn 10% so với cùng kỳ, trong khi nhu cầu nội địa dự kiến sẽ khá ổn định. Chúng tôi dự báo tổng nhu cầu sẽ giảm dưới 10% trong năm 2023.

Giá HRC phục hồi có thể giúp cải thiện lượng hàng tồn kho của doanh nghiệp thép. Tuy nhiên, nhu cầu suy yếu đang khiến các công ty gặp khó khăn hơn trong việc chuyển toàn bộ phần tăng chi phí đầu vào vào giá bán, đặc biệt là ở thị trường nội địa. Kể từ khi chạm đáy vào tháng 11, giá tôn mạ trung bình đã phục hồi khoảng 10% trong 3 tháng qua - thấp hơn mức phục hồi khoảng 25 - 30% của giá HRC.

SSI kỳ vọng, lợi nhuận ròng của HSG sẽ phục hồi 5% đạt 263 tỷ đồng trong năm 2023, với sản lượng tiêu thụ giảm 16,6% so với cùng kỳ đạt 1,5 triệu tấn do kênh xuất khẩu giảm 35% so với cùng kỳ, giả định giá bán bình quân của công ty giảm 18% so với mức giảm 23% so với cùng kỳ của giá bình quân của HRC trung bình. Trong trường hợp giá HRC đi ngang so với mức hiện tại, công ty có thể hoàn nhập một phần khoản dự phòng hàng tồn kho (HSG trích lập tồn kho 652 tỷ đồng, tương đương 10% giá trị hàng tồn kho tại thời điểm cuối tháng 12/2022).

HSG gần đây đã công bố kế hoạch niên độ tài chính 2023 theo hai kịch bản. Theo đó, kế hoạch lợi nhuận ròng được đặt ở mức 100 tỷ đồng (-60% so với cùng kỳ) hoặc 300 tỷ đồng (+20% so với cùng kỳ) tùy thuộc vào sản lượng tiêu thụ đạt 1,52 triệu tấn (-16% so với cùng kỳ) hay 1,63 triệu tấn (-10% so với cùng kỳ).

Với NKG, SSI kỳ vọng, lợi nhuận ròng trong năm 2023 cải thiện lên mức 238 tỷ đồng, so với mức lỗ 67 tỷ đồng trong năm 2022. Sản lượng tiêu thụ dự báo giảm 11% so với cùng kỳ đạt 796 nghìn tấn do kênh xuất khẩu giảm 20%. Giá bán bình quân giả định giảm 15% so với mức giảm 19% của giá HRC (chênh lệch giảm giá của NKG và HSG là do chênh lệch về niên độ tài chính).

Quan điểm trung lập với HSG và NKG

HSG đang giao dịch ở mức P/E và P/B 2023 lần lượt là 34,1x và 0,8x, trong khi NKG đang giao dịch ở mức 17,0x và 0,7x.

Phòng nghiên cứu SSI cho rằng, cả hai công ty đã vượt qua giai đoạn khó khăn nhất và có thể ghi nhận lãi trong thời gian tới. Tuy nhiên, tốc độ phục hồi có thể vẫn chậm do nhu cầu yếu có thể ảnh hưởng đến ROE năm 2023: 2,4% đối với HSG và 4% đối với NKG. (HSG có ROE thấp hơn do năm tài chính niên độ 2023 bao gồm khoảng lợi nhuận yếu trong 3 tháng cuối năm 2022).

Do đó, SSI Research duy trì quan điểm trung lập đối với cả hai cổ phiếu HSG và NKG với giá mục tiêu 1 năm cho HSG là 14.900 đồng/CP và NKG là 14.600 đồng/CP.

Mặc dù giá thép phục hồi có thể tác động tích cực đến hàng tồn kho của công ty trong quý I/2023, giá cổ phiếu trong ngắn hạn có thể đối mặt với áp lực chốt lời mạnh sau đợt tăng giá vừa qua, do lợi nhuận 6 tháng đầu năm vẫn có thể chịu mức tăng trưởng âm nhiều so với cùng kỳ trong bối cảnh lực cầu vẫn còn yếu.