Bên cạnh đó, sẽ là sự bứt phá của các lĩnh vực mới như công nghệ - viễn thông, hạ tầng, năng lượng…

Dòng vốn quay trở lại kênh truyền thống

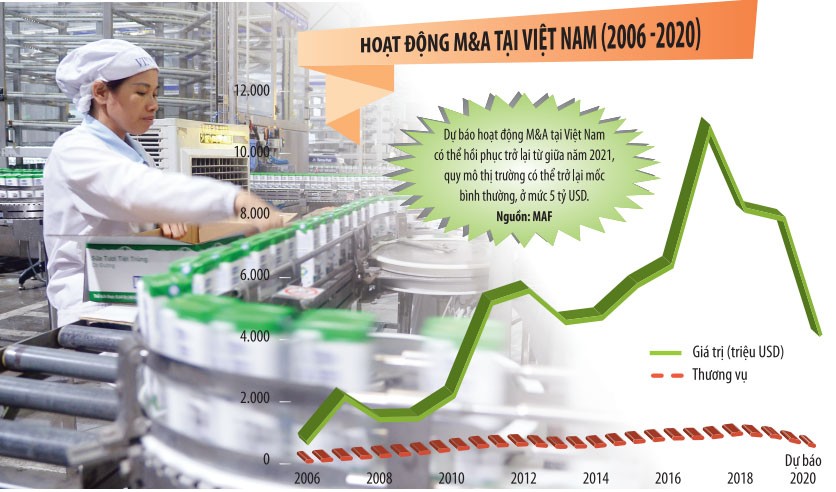

Dự báo, năm 2021, thị trường M&A tại Việt Nam sẽ quay trở lại đường đua sau khi suy giảm giá trị, quy mô giao dịch trong năm 2020.

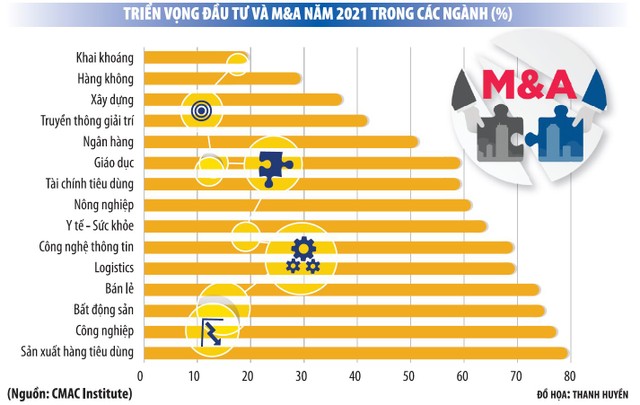

Theo Viện Nghiên cứu đầu tư và mua bán sáp nhập (CMAC), thị trường M&A Việt Nam sẽ hồi phục theo mô hình chữ V trong giai đoạn 2021 - 2022. Cụ thể, thị trường có thể phục hồi về mức 4,5 - 5 tỷ USD vào năm 2021 trước khi bật mạnh hơn, trở lại với giá trị 7 tỷ USD vào năm 2022. Các lĩnh vực hàng tiêu dùng, bán lẻ và bất động sản, công nghiệp vẫn sẽ là tâm điểm thu hút M&A trong năm 2021.

Đứng đầu bảng trong nhóm ngành truyền thống vẫn là lĩnh vực tài chính - ngân hàng. Tiếp bước các thương vụ đình đám trong năm 2019 - 2020 như KEB Hana Bank và BIDV trị giá 878 triệu USD, Sumitomo Life bỏ 173 triệu USD mua cổ phần của Bảo Việt, Aozora Bank bỏ hơn 137 triệu USD nâng tỷ lệ sở hữu lên 15% tại OCB, MB phát hành riêng lẻ hơn 64,3 triệu cổ phiếu cho 8 nhà đầu tư nước ngoài… hiện nhiều ngân hàng khác như Vietcombank, Nam A Bank, SCB, NCB đang lên kế hoạch chào bán cổ phần, phát hành riêng lẻ cho nhà đầu tư nước ngoài. Những động thái này hứa hẹn các thương vụ M&A “khủng” trong ngành ngân hàng trong năm 2021 - 2022.

TS. Cấn Văn Lực, chuyên gia ngân hàng cho rằng, nhu cầu bán cổ phần để tăng vốn cấp 1 của các ngân hàng Việt Nam hiện rất lớn, trong khi thị trường ngân hàng Việt Nam vẫn rất hấp dẫn nhà đầu tư nước ngoài. Cung - cầu gặp nhau khiến thị trường M&A ngân hàng sẽ sôi động trong thời gian tới.

Ngoài ra, có nhiều lý do khác khiến M&A ngân hàng cuộn sóng trở lại như: kinh tế Việt Nam vẫn là một điểm sáng của khu vực, Chính phủ tuyên bố không cấp phép lập mới các ngân hàng có vốn nước ngoài đến hết năm 2020, Nhà nước giảm dần tỷ lệ sở hữu tại các ngân hàng quốc doanh…

Lĩnh vực tiếp theo là bất động sản. Hàng tỷ USD đã và đang đổ vào bất động sản, xu hướng này sẽ tiếp tục duy trì trong thời gian tới. Các tập đoàn lớn của Việt Nam như Novaland, Vingroup, Sunshine, Sun Group, Danh Khôi, Sơn Kim, Indochina… hoặc đang săn tìm quỹ đất mới, hoặc gọi vốn phát triển dự án sẽ tạo nên một thị trường M&A nhộn nhịp trong thời gian tới.

Điểm mới trong M&A bất động sản thời gian tới sẽ là các dự án khách sạn, nghỉ dưỡng và bất động sản khu công nghiệp.

“Dự kiến trong năm 2021 và 2022, các nhà sản xuất sẽ dịch chuyển ra khỏi Trung Quốc. Đây là cơ hội để các nhà đầu tư tung ra nhiều dự án, bắt kịp và đáp ứng các khoản đầu tư sản xuất giá trị cao”, ông John Campbel, Quản lý bộ phận bất động sản công nghiệp (Savills Việt Nam) dự báo.

Ông Govinda Singh, Giám đốc điều hành Colliers International Asia cho biết: “Chúng ta sẽ thấy các quỹ đầu tư bất động sản xuyên biên giới, đặc biệt là các quỹ từ Singapore, Nhật Bản, Hàn Quốc, Đài Loan... thâm nhập thị trường Việt Nam. Đây sẽ là nguồn cầu rất lớn cho M&A trong ngành khách sạn”.

Một lĩnh vực truyền thống khác sẽ không kém phần sôi động trong thời gian tới là sản xuất hàng tiêu dùng, bán lẻ. Những thương vụ như Vinmart, Vinmart+ và VinEco (Vingroup) chuyển sang cho Masan, Central Group (Thái Lan) mua lại toàn bộ chuỗi điện máy Nguyễn Kim, hay các thương vụ Masan mua 52% cổ phần của bột giặt Net, 100% H.C. Starck; Vinamilk tăng tỷ lệ sở hữu từ 43% lên 75% và chính thức trở thành công ty mẹ của GTNFoods và mua thêm cổ phần của Mộc Châu Milk… đang cho thấy 2 lĩnh vực này tiếp tục hấp dẫn trong thời gian tới.

Cùng với đó, lĩnh vực công nghiệp cũng được dự báo nóng trở lại sau hàng loạt thương vụ của Gelex mua lại 21,1% cổ phần Viglacera, WHAUP chi hơn 2.000 tỷ đồng mua 34% cổ phần của Nước mặt sông Đuống (SDWTP); Công ty Yamato Kogyo mua lại 49% cổ phần của Posco SS Vina với giá 100 triệu USD…

Ông Masataka “Sam” Yoshida, Giám đốc toàn cầu dịch vụ mua bán - sáp nhập xuyên quốc gia của RECOF Corporation nhận định, các lĩnh vực hàng tiêu dùng, dịch vụ và công nghiệp sẽ thu hút nhà đầu tư Nhật Bản qua kênh M&A trong năm 2021 - 2022. Việt Nam là một trong những địa điểm có ưu thế cạnh tranh đối với các nhà sản xuất Nhật Bản. Cùng với đó, xu hướng chuyển dịch đầu tư từ Trung Quốc sang Việt Nam của các tập đoàn đa quốc gia sẽ được đẩy nhanh do ảnh hưởng từ cuộc chiến thương mại Mỹ - Trung.

Tương tự, ông Hong Sun, Phó chủ tịch Hiệp hội Doanh nghiệp Hàn Quốc tại Việt Nam (Korcham) cũng cho biết, các doanh nghiệp Hàn Quốc đang rất quan tâm tới ngành sản xuất hàng tiêu dùng, thực phẩm, đồ uống và bán lẻ. Đây là những ngành có thị trường tiêu thụ lớn, tốc độ tăng trưởng cao, nên rất dễ hiểu khi doanh nghiệp trong những ngành này trở thành mục tiêu M&A hàng đầu của các nhà đầu tư.

“Bên cạnh đó, bất động sản là lĩnh vực tỷ suất lợi nhuận lớn, hiệu quả dài hạn, luôn là kênh thu hút đầu tư và các nhà đầu tư Hàn Quốc đương nhiên không đứng ngoài cuộc chơi”, ông Hong Sun nói.

|

Nhận diện ngành “hot” mới

Cùng với các ngành truyền thống, dòng vốn M&A sẽ phân nhánh đổ vào các ngành, lĩnh vực mới nổi như viễn thông - công nghệ, hạ tầng, dược phẩm, giáo dục…

Lĩnh vực viễn thông - công nghệ với các xu hướng chuyển đổi số năm 2019 - 2020 đã xuất hiện hàng loạt thương vụ lớn như VNPay nhận đầu tư 300 triệu USD từ SoftBank Vision Fund và Quỹ GIC; Temasek đầu tư 100 triệu USD vào nền tảng thương mại điện tử Scommerce; Momo nhận 100 triệu USD từ Warburg Pincus; Affirma Capital đầu tư 34 triệu USD vào Siêu Việt Group…

Theo báo cáo đầu tư của Do Ventures, năm 2019, các doanh nghiệp start-up trong nước đã có 123 thương vụ đầu tư, với tổng giá trị 861 triệu USD, nửa đầu năm 2020 đạt 222 triệu USD. Do Ventures dự báo triển vọng đầu tư vào start-up Việt Nam nửa cuối năm 2020 và năm 2021 vẫn ở mức cao. Theo khảo sát 50 quỹ đầu tư lớn trong khu vực, Việt Nam vẫn là một trong những khu vực nóng về đầu tư công nghệ trong 12 tháng tới, với số lượng dự đoán hơn 100 thương vụ, trong đó 80% nhà đầu tư được khảo sát đều dự định đầu tư 1-5 thương vụ.

Cùng với đó, lĩnh vực viễn thông đang còn 2 “kho vàng” từ việc IPO VNPT và MobiFone, chưa kể việc thoái vốn, tăng vốn tại nhiều doanh nghiệp tiềm năng khác như Viettel, FPT, CMC, Nexttech… đang là nguồn hàng rất lớn cho thị trường trong thời gian tới.

Ông Tan Soon Kim, Phó giám đốc điều hành Cơ quan Phát triển doanh nghiệp Singapore cho biết, bị hấp dẫn bởi môi trường đầu tư cùng hệ sinh thái đổi mới sáng tạo và sự phát triển nhanh, các nhà đầu tư Singapore đã đầu tư lớn vào nhiều quỹ và start-up của Việt Nam.

“Ngoài ra, Luật Đầu tư theo hình thức đối tác công - tư (PPP) với cơ chế thuận lợi để thực hiện các dự án trong lĩnh vực giao thông, hạ tầng lưới điện, nhà máy điện, quản lý nước, hạ tầng công nghệ thông tin, giáo dục và y tế theo hình thức PPP cũng thu hút sự quan tâm của các doanh nghiệp Singapore. Singapore với thế mạnh về thực hiện dự án PPP sẽ đóng vai trò chiến lược quan trọng trong việc phát triển các dự án theo phương thức này tại Việt Nam”, ông Tan Soon Kim cho biết.

Ông Nguyễn Đức Hoàn, Tổng giám đốc Công ty Chứng khoán KB Việt Nam (KBSV) đánh giá, EVFTA là hiệp định thương mại tự do thế hệ mới, các điều khoản của hiệp định này có sự bao trùm đến nhiều lĩnh vực phi truyền thống như lao động, môi trường, doanh nghiệp nhà nước, mua sắm chính phủ, minh bạch hóa và các cơ chế giải quyết tranh chấp về đầu tư… Điều này sẽ thúc đẩy Việt Nam thực hiện cải cách thể chế, cải thiện môi trường đầu tư, kinh doanh phù hợp với một nền kinh tế có độ mở cao. Nhờ đó, môi trường đầu tư sẽ trở nên hấp dẫn hơn.

“Việt Nam đang đứng trước cơ hội hồi phục mạnh mẽ sau khi Covid-19 được kiểm soát, dòng vốn nước ngoài vào Việt Nam được kỳ vọng sẽ gia tăng mạnh thông qua hoạt động đầu tư trực tiếp cũng như M&A. Trong bối cảnh chung đó, nhu cầu về các sản phẩm công nghệ 4.0, sản phẩm trong lĩnh vực fintech được dự báo gia tăng ngày càng mạnh mẽ. Các doanh nghiệp trong hầu hết lĩnh vực đều sẽ phải đầu tư cho công nghệ để bắt kịp xu hướng cũng như yêu cầu từ các đối tác ngoại. Như vậy, các doanh nghiệp liên quan công nghệ 4.0, fintech sẽ là một trong những nhóm được hưởng lợi nhiều từ EVFTA”, ông Hoàn nhận định.

Cùng với các ngành truyền thống, dòng vốn M&A sẽ phân nhánh đổ vào các ngành, lĩnh vực mới nổi như lĩnh vực viễn thông - công nghệ, hạ tầng, dược phẩm, giáo dục…

Với lĩnh vực dược phẩm, hiện đã xuất hiện dòng vốn từ các nhà đầu tư nước ngoài như Quỹ VOF, SK Group, Aska (Nhật Bản)… đầu tư mua cổ phần các bệnh viện, công ty dược hay các tập đoàn Sanofi (Pháp), AstraZeneca (Anh) đầu tư lớn xây dựng các nhà máy sản xuất dược, y tế. Theo Hãng nghiên cứu thị trường IBM, quy mô thị trường dược phẩm Việt Nam sẽ đạt 7,7 tỷ USD vào năm 2021 và lên đến 16,1 tỷ USD năm 2026.

“Các công ty dược phẩm nước ngoài có xu hướng tiến hành M&A để tận dụng nguồn lực có sẵn nhằm giảm chi phí và rút ngắn thời gian gia nhập thị trường. Chúng tôi dự đoán sẽ có một số thỏa thuận mua lại trong vài năm tới khi Chính phủ có kế hoạch giảm tỷ lệ sở hữu tại các công ty dược phẩm trong nước”, bà Phạm Huyền Trang, Trưởng phòng phân tích và Tư vấn đầu tư (Công ty chứng khoán SSI) nhận định.

Cùng với các ngành này, lĩnh vực được cho là sẽ thu hút sự quan tâm lớn của nhà đầu tư quốc tế còn có năng lượng tái tạo, tài nguyên, công nghiệp ô tô, hàng không… Các chuyên gia cũng dự báo, năm 2021 và các năm tiếp theo, thị trường M&A sẽ đổi gió với sự gia tăng các thương vụ doanh nghiệp Việt mua lại cổ phần khối ngoại hoặc M&A ra nước ngoài để mở rộng thị trường. Cùng với xu hướng tái cấu các tập đoàn tư nhân trong nước, đẩy mạnh cổ phần hóa, sự dịch chuyển dòng vốn sản xuất đến Việt Nam… sẽ là các yếu tố được kỳ vọng giúp thị trường M&A bật dậy mạnh mẽ.