Cấp bách ứng phó

“Cấp bách”, “khẩn cấp”… là những cụm từ được các chuyên gia sử dụng rất nhiều tại các cuộc hội thảo về thuế tối thiểu toàn cầu diễn ra gần đây.

Thậm chí, GS-TSKH Nguyễn Mại, Chủ tịch Hiệp hội Doanh nghiệp đầu tư nước ngoài còn cho rằng, đây chính là “cuộc chạy đua với thời gian”, bởi lẽ, nhiều quốc gia, trong đó có EU, Nhật Bản, Hàn Quốc… đã tuyên bố sẽ áp dụng thuế suất thuế tối thiểu toàn cầu từ năm 2024. Đây là các quốc gia đầu tư lớn ra nước ngoài, trong đó có Việt Nam.

Trong khi đó, Indonesia, Malaysia, hay Hồng Kông (Trung Quốc) - những nền kinh tế tiếp nhận đầu tư - cũng đang tích cực chuẩn bị cho việc áp dụng chính sách thuế tối thiểu toàn cầu từ năm 2024. Việt Nam chỉ còn khoảng 10 tháng để chuẩn bị cho các biện pháp ứng phó.

Tháng 8 năm ngoái, Chính phủ Việt Nam đã thành lập Tổ công tác đặc biệt về thuế tối thiểu toàn cầu. Tuy vậy, cho đến nay, chưa có đề xuất nào liên quan được đưa ra.

Để chống xói mòn cơ sở thuế và ngăn chặn cuộc đua xuống đáy về thuế, hơn 140 quốc gia, trong đó có Việt Nam, đã đạt được một thỏa thuận đa phương về việc áp dụng mức thuế suất tối thiểu 15% đối với các tập đoàn đa quốc gia có tổng doanh thu từ 750 triệu euro trở lên.

Là một quốc gia tiếp nhận đầu tư lớn, Việt Nam đã có nhiều chính sách ưu đãi đầu tư, trong đó, nhiều doanh nghiệp có vốn đầu tư trực tiếp nước ngoài (FDI) được hưởng thuế suất thuế thu nhập doanh nghiệp chỉ 10%, thậm chí nếu đang trong thời gian miễn giảm thuế, thì thuế suất còn thấp hơn.

Theo tính toán của Tổng cục Thuế, các ưu đãi thuế khiến cho thuế thu nhập doanh nghiệp thực tế của các doanh nghiệp FDI chỉ vào khoảng 12,3%. Do đó, khi áp dụng thuế tối thiểu toàn cầu, các công ty đa quốc gia lớn đầu tư vào Việt Nam có thể sẽ phải chịu một số hình thức “thuế bổ sung” tại quốc gia nơi đặt trụ sở chính, nếu thuế thu nhập doanh nghiệp họ nộp ở Việt Nam thấp hơn 15%.

Điều này không chỉ vô hình trung “vô hiệu hóa” các biện pháp ưu đãi đầu tư về thuế của Việt Nam, làm giảm hấp lực thu hút đầu tư, mà còn khiến Việt Nam có thể mất đi một khoản thuế không nhỏ, nếu không kịp thời có biện pháp ứng phó.

“Nếu không thu ở Việt Nam thì sẽ thu ở nước nguồn, tức là mình làm cho người khác xơi”, chuyên gia kinh tế Cấn Văn Lực thẳng thắn.

Cho rằng đây là “thời điểm cấp bách”, ông Lực đề nghị Bộ Tài chính, Tổ công tác đặc biệt của Chính phủ cần nhanh chóng nghiên cứu, khảo sát, đánh giá tác động đầy đủ của việc áp dụng chính sách thuế tối thiểu toàn cầu để chủ động đề xuất phương án, giải pháp phù hợp.

Cùng chung quan điểm, ông Thomas McClelland, Phó tổng giám đốc phụ trách Dịch vụ Tư vấn thuế, Deloitte Việt Nam cho rằng, tác động của chính sách thuế tối thiểu toàn cầu đến Việt Nam đã rất rõ ràng và cấp bách.

“Trong trường hợp không có những hành động ngay, hoặc chậm trễ trong việc triển khai thuế tối thiểu toàn cầu, Việt Nam sẽ bỏ lỡ cơ hội giành quyền đánh thuế, vì khi đó các quốc gia đầu tư thuộc khối EU, Nhật Bản, Hàn Quốc và các quốc gia khác sẽ thực hiện thu thuế bổ sung, nhiều khả năng bắt đầu từ năm 2024”, ông Thomas McClelland nói.

Hơn nữa, theo ông Thomas McClelland, nếu Việt Nam không có những cải cách hợp lý và kịp thời về chính sách ưu đãi thuế, trong trường hợp các đối thủ cạnh tranh là các quốc gia đang thu hút và nhận đầu tư nước ngoài cân nhắc các biện pháp và chính sách ưu đãi đầu tư thuận lợi để thích ứng với thuế tối thiểu toàn cầu, thì Việt Nam có thể bị “bỏ lại phía sau” trong việc thu hút FDI.

Chủ động giành quyền thu thuế bổ sung

Câu hỏi đặt ra là, Việt Nam nên có phản ứng chính sách thế nào đối với việc thực thi thuế tối thiểu toàn cầu?

“Để bảo vệ nguồn thu thuế, Việt Nam có thể cân nhắc giải pháp trước mắt về việc áp dụng cơ chế thuế tối thiểu nội địa đạt tiêu chuẩn QDMTT để giành quyền thu phần thuế bổ sung trước các quốc gia khác”, ông Thomas McClelland nói.

Đề xuất của ông Thomas McClelland đã nhận được sự đồng thuận khá lớn từ các tổ chức tư vấn thuế, cũng như các chuyên gia trong lĩnh vực này. QDMTT cũng chính là biện pháp mà nhiều nền kinh tế, như Hồng Kông, Singapore, Malaysia… đang cân nhắc và nhiều khả năng sẽ áp dụng, trong trường hợp thỏa thuận về thuế tối thiểu toàn cầu bắt đầu được thực hiện từ đầu năm 2024.

Theo ông Robert King, lãnh đạo Dịch vụ Thuế của EY khu vực Đông Dương, để tránh tình trạng các ưu đãi thuế của Việt Nam bị “thu hồi lại” ở một quốc gia khác, khiến nhà đầu tư không nhận được lợi ích gì từ chính sách ưu đãi và rốt cuộc phải trả thuế ở một quốc gia khác ngoài Việt Nam, Việt Nam nên xem xét việc áp dụng thuế tối thiểu nội địa bổ sung.

Tuy vậy, cũng theo ông Thomas McClelland, dù được coi là biện pháp phản ứng nhanh trong bối cảnh thuế tối thiểu toàn cầu sẽ được áp dụng vào đầu năm 2024, nhưng việc áp dụng QDMTT cũng cần được cân nhắc thận trọng trên nhiều yếu tố.

Quan trọng nhất, ông Thomas McClelland cho rằng, không phải doanh nghiệp nào tại Việt Nam cũng nằm trong phạm vi áp dụng của thuế tối thiểu toàn cầu, mà chỉ các doanh nghiệp thuộc tập đoàn đa quốc gia có quy mô doanh thu hợp nhất toàn cầu hàng năm trên 750 triệu EUR. “Vì thế, việc áp dụng QDMTT cho tất cả các doanh nghiệp có thể gây tác động tiêu cực đến các doanh nghiệp không thuộc phạm vi nộp thuế tối thiểu toàn cầu mà đang được hưởng các chính sách ưu đãi hiện hành tại Việt Nam”, ông Thomas McClelland nói.

Những ảnh hưởng tới các doanh nghiệp FDI là không nhỏ và cấp bách, đặc biệt đối với các nhà đầu tư lớn, như Samsung. “Là doanh nghiệp bị ảnh hưởng trực tiếp bởi cơ chế thuế tối thiểu toàn cầu, chúng tôi mong muốn Chính phủ Việt Nam sẽ nhanh chóng nghiên cứu và có những sửa đổi, luật hóa hay xây dựng pháp luật nhanh chóng trong năm nay và để năm sau thực thi được”, ông Sohn Dea Geun, Giám đốc Tài chính Samsung Electronics Việt Nam nói.

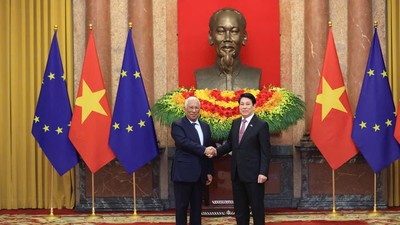

Bảo vệ quyền lợi của các nhà đầu tư, đại diện Korcham, EuroCham cũng đề nghị điều này. Trong Sách trắng được công bố cách đây ít ngày, EuroCham đã đề nghị Chính phủ Việt Nam hợp tác với các nước đang phát triển khác để đàm phán các điều kiện hạn chế, ngoại lệ, nhằm bảo vệ các lợi ích ưu đãi thuế của nhà đầu tư nước ngoài trong các ngành cụ thể, dựa trên mức độ sử dụng lao động, chuyển giao công nghệ để hiện đại hóa phát triển kinh tế…; hoặc duy trì giai đoạn chuyển tiếp, gia hạn đăng ký, ví dụ 2-3 năm, đối với đầu tư vào các nước đang phát triển.

“Việt Nam có thể đàm phán với các nước nơi nhà đầu tư nước ngoài cư trú, thành lập để ký các hiệp định song phương về việc không áp dụng Trụ cột 2 (thuế tối thiểu toàn cầu - PV) của OECD cho các dự án đầu tư cụ thể”, các chuyên gia của EuroCham khuyến nghị và cho rằng, Việt Nam cũng có thể xem xét sửa đổi các luật thuế trong nước để đưa ra các chính sách khuyến khích thay thế, như ưu đãi dựa trên chi phí, miễn thuế nhập khẩu, thời gian hưởng ưu đãi thuế đất dài hơn…

Thực hiện ưu đãi bổ sung để thu hút và giữ chân “đại bàng”

Giống như đề xuất của EuroCham tại Sách trắng, nhiều khuyến nghị của các chuyên gia cho rằng, để ứng phó với vấn đề thuế tối thiểu toàn cầu, bù đắp “thiệt thòi” cho các nhà đầu tư, nhất là nhà đầu tư hiện hữu, đang được hưởng ưu đãi đầu tư, Việt Nam có thể cân nhắc áp dụng các biện pháp ưu đãi đầu tư bổ sung, bao gồm cả hỗ trợ bằng tiền. Bởi hiện tại, các chính sách ưu đãi đầu tư của Việt Nam hầu như chỉ là về thuế thu nhập doanh nghiệp.

“Chúng tôi kiến nghị Việt Nam cần nghiên cứu, đưa ra các chính sách ưu đãi mới, như ưu đãi dựa trên chi phí đầu tư. Điều này giúp tăng tính hấp dẫn đầu tư tại Việt Nam, thu hút ‘đại bàng’ vào Việt Nam. Hình thức ưu đãi dựa trên chi phí đầu tư đang được nhiều quốc gia áp dụng, Việt Nam tham gia sân chơi chung của quốc tế thì nên áp dụng luật chơi chung”, ông Son Won Sik, Chủ tịch KorCham nói.

Cùng quan điểm, ông Nguyễn Hải Minh, Phó chủ tịch EuroCham cho biết, nhiều nhà đầu tư châu Âu cũng đã đặt vấn đề hỗ trợ chi phí bằng tiền khi họ chuẩn bị dịch chuyển đầu tư từ Trung Quốc sang. “Chúng ta cần rà soát lại tổng thể các chính sách ưu đãi đầu tư và có thể nghiên cứu các cơ chế ưu đãi đầu tư dựa trên chi phí, bao gồm cả hỗ trợ bằng tiền”, ông Nguyễn Hải Minh nói.

Bà Hương Vũ, đồng Trưởng nhóm Nhóm nghiên công tác Thuế và Hải quan của Diễn đàn Doanh nghiệp Việt Nam (VBF) cũng cho rằng, khi áp dụng chính sách thuế tối thiểu toàn cầu, những nỗ lực thu hút FDI của Việt Nam thông qua việc miễn giảm thuế thu nhập doanh nghiệp sẽ mất đi tác dụng và môi trường đầu tư Việt Nam sẽ trở nên kém hấp dẫn hơn.

“Đây chính là thời điểm để Việt Nam xem xét đánh giá lại để điều chỉnh các chính sách ưu đãi đầu tư”, bà Hương Vũ nói và phát biểu rằng: “Tại sao chúng ta không nghĩ đến vấn đề hỗ trợ đặc biệt bằng tiền. Bản thân Nghị quyết 50-NQ/TW của Bộ Chính trị cũng đã chỉ ra là trong từng thời điểm, chúng ta sẽ tập trung thu hút đầu tư những ngành nghề, lĩnh vực như công nghệ cao, R&D… Thế thì, chúng ta có thể nghiên cứu để có những chính sách ưu đãi mới”, bà Hương Vũ nói.

Trên thực tế, các biện pháp ưu đãi bổ sung, hỗ trợ bằng tài chính cũng đã được nhiều quốc gia áp dụng, ví dụ ưu đãi dựa trên chi phí đầu tư, hỗ trợ chi phí R&D, hỗ trợ tài chính trong giai đoạn đầu xây dựng hạ tầng. Khi thuế tối thiểu toàn cầu được thực thi, ngày càng nhiều quốc gia nghiên cứu biện pháp này.

Ở góc độ khác, ông Đỗ Văn Sử, Phó cục trưởng Cục Đầu tư nước ngoài (Bộ Kế hoạch và Đầu tư) cho biết, để ứng phó với vấn đề thuế tối thiểu toàn cầu, Cục đang tính đến phương án đàm phán song phương với một số quốc gia có đầu tư lớn tại Việt Nam, để có cơ chế với các dự án và nhà đầu tư cụ thể, cũng như có thể đưa ra lộ trình áp dụng thuế tối thiểu toàn cầu thích hợp.

Theo thông tin từ ông Lưu Đức Huy, Vụ trưởng Vụ Chính sách (Tổng cục Thuế), qua rà soát, có khoảng 1.015 doanh nghiệp FDI tại Việt Nam có doanh thu hợp nhất toàn cầu trên 750 triệu EUR. Hiện nay, Tổng cục Thuế đang yêu cầu cục thuế các địa phương rà soát các cơ chế ưu đãi đầu tư với các doanh nghiệp này, để tính toán những ảnh hưởng một khi thuế tối thiểu toàn cầu được áp dụng.