Nóng vì lạm phát

Trong talkshow “Chọn danh mục” số thứ 8 với chủ đề “Dấu hỏi lạm phát”, do Báo Đầu tư Chứng khoán tổ chức diễn ra vào chiều 16/6/2022, bà Nguyễn Thị Phương Lam, Giám đốc Phân tích Công ty Chứng khoán Rồng Việt (VDSC) chia sẻ góc nhìn, việc Cục Dự trữ liên bang Mỹ (Fed) nâng lãi suất điều hành thêm 0,75%/năm - mức cao nhất trong gần 3 thập kỷ qua - là phù hợp với kỳ vọng sau thông tin lạm phát.

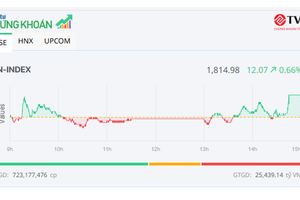

Với thị trường Việt Nam, yếu tố lạm phát (đến từ giá xăng dầu, giá hàng hóa cơ bản trên thị trường thế giới tăng cao do đứt gãy chuỗi cung ứng) ít nhiều sẽ ảnh hưởng đến chính sách tiền tệ của Ngân hàng Nhà nước sắp tới. Chính vì thế mà thị trường chứng khoán Việt Nam có phản ứng tiêu cực như đã và đang diễn ra trên thị trường chứng khoán thế giới.

|

Các khách mời của talkshow "Chọn danh mục" kỳ 8 đã phân tích về nguy cơ lạm phát và ảnh hưởng tới doanh nghiệp, TTCK. |

Từ góc độ doanh nghiệp, ông Nguyễn Văn Thời, Chủ tịch Hội đồng quản trị Công ty cổ phần TNG cho biết, ngành dệt may nói chung và cộng đồng doanh nghiệp nói riêng đang bị ảnh hưởng bởi lạm phát gia tăng. Những doanh nghiệp vừa và nhỏ có sức chống chọi kém hơn, còn doanh nghiệp có tích lũy và quy mô lớn, năng suất lao động tốt vẫn có thể “co kéo được”, nhưng chung quy vẫn bị ảnh hưởng tiêu cực.

Ông Thời giải thích, để chống đỡ với việc sức cầu suy giảm khi lạm phát gia tăng, các nhà mua hàng sẽ tập trung đơn hàng vào các doanh nghiệp lớn, uy tín. Ngược lại những doanh nghiệp này cũng có những chính sách giá ưu đãi cho khách hàng, qua đó ảnh hưởng tới biên lợi nhuận. TNG hiện có những khách hàng rất lớn của Pháp, Mỹ và Colombia, các đơn hàng đó vẫn rất ổn định, có sẵn nguồn công việc đến tháng 8, tháng 9. Công ty cũng đang đàm phán các đơn hàng cho quý I/2023.

Theo bà Lam, Mỹ và EU tăng lãi suất là kết quả của việc lạm phát tăng rất mạnh và nhanh so với kỳ vọng từ đầu năm của giới phân tích, cho nên giá cả của các mặt hàng như dệt may, thủy sản tăng có thể dẫn đến chi tiêu giảm ở các mặt hàng này và đây là diễn biến cần theo dõi.

Theo một số thông tin bên lề, tồn kho của các nhà máy tại Mỹ đang ở mức cao, có thể đơn hàng của Mỹ sẽ giảm trong thời gian tới và tăng trưởng xuất khẩu ở 2 nhóm này, đặc biệt ở nhóm thủy sản sẽ không được cao trong thời gian tới, nhưng không ở mức quá nguy hiểm để gọi là cảnh báo. Tuy nhiên, bà Lam cho rằng, nếu kịch bản suy thoái kinh tế xảy ra, nhóm dệt may sẽ bị ảnh hưởng nhiều hơn nhóm thủy sản. Nếu lạm phát được kiểm soát và sức mua của người tiêu dùng tăng lên thì nhóm dệt may sẽ được phục hồi tốt hơn nhóm thủy sản.

Còn lạm phát ở Việt Nam sẽ ra sao? Bà Nguyễn Thị Ngân Tuyền, Nghiên cứu Phân tích - khối Khách hàng cá nhân MSVN cho rằng, lạm phát có khả năng tăng nhưng vẫn ở mức nhẹ vì lạm phát của Việt Nam tương quan nhiều hơn với lạm phát của Trung Quốc. Đồng thời, khảo sát của Bloomberg cho thấy lạm phát ở các nước phát triển được dự báo sẽ giảm bớt từ quý II/2022. Bên cạnh đó, sức mạnh của đồng Việt Nam (nhờ kinh tế phục hồi, tài khoản vãng lai mạnh) sẽ giảm thiểu lạm phát nhập khẩu. Hơn nữa, gói hỗ trợ lãi suất với quy mô 40.000 tỷ đồng (hỗ trợ 2% lãi suất) sẽ giúp các công ty giảm bớt áp lực chi phí gia tăng do lạm phát và do đó trì hoãn việc tăng giá bán.

Lạm phát và chính sách tiền tệ là hai yếu tố có mối quan hệ chặt chẽ với nhau cũng như có ảnh hưởng đặc biệt tới thị trường chứng khoán. Theo quan sát của bà Phương Lam, Ngân hàng Nhà nước dường như đang khá thận trọng trong cấp room tín dụng cho các ngân hàng. Những năm trước, cuối tháng 6, đầu tháng 7, Ngân hàng Nhà nước sẽ điều chỉnh room lần thứ 2 và cuối quý III, đầu quý IV sẽ là đợt điều chỉnh cuối cùng.

Năm tháng đầu năm nay, tín dụng tăng trưởng mạnh so với cùng kỳ, nhiều ngân hàng đã cạn room, nhưng tại cuộc họp gần đây của Ngân hàng Nhà nước (NHNN) cho thấy room tín dụng vẫn ở mức 14% và sẽ được điều tiết theo gói lãi suất 2%. Như vậy, có thể thấy, năm nay, dòng chảy tín dụng sẽ được kiểm soát để đi vào lĩnh vực mà NHNN mong muốn như hỗ trợ sản xuất và các nhóm ngành ưu tiên khác, chứ không lan tỏa rộng ra các ngành.

Rủi ro chi phí đầu vào

Chi phí đầu vào của doanh nghiệp đang tăng cao, các công ty chứng khoán có điều chỉnh dự phóng lợi nhuận EPS năm nay không? Đây là câu hỏi được độc giả đặc biệt quan tâm trong talkshow "Chọn danh mục" kỳ 8.

Bà Phương Lam cho rằng, tăng trưởng EPS năm 2022 dự báo hồi đầu năm là trên 22%, được đóng góp chủ yếu bởi nhóm ngân hàng và bất động sản. Các nhóm khác vẫn ở mức thận trọng khi chi phí nguyên vật liệu, logistics sẽ tăng trong năm nay. Cho nên, đến thời điểm này mức điều chỉnh giảm dự phóng lợi nhuận ở nhóm doanh nghiệp phi tài chính không đáng kể. Nhóm này không chiếm tỷ trọng lớn trong bộ chỉ số nên việc điều chỉnh giảm không ảnh hưởng quá nhiều đến EPS chung của thị trường.

Đối với nhóm ngân hàng, Rồng Việt vẫn giữ mức tăng trưởng lợi nhuận tích cực của ngành ngân hàng, vì kịch bản tăng trưởng tín dụng ở mức 14% và NIM của các ngân hàng vẫn duy trì ổn định, nhất là chi phí tín dụng có thể giảm do nhiều ngành nghề đã hoạt động trở lại. Do đó, lợi nhuận ngân hàng có thể duy trì mức tăng trưởng 2 chữ số.

Nhóm bất động sản có thể có nhiều yếu tố bất ngờ hơn và tính mùa vụ rơi vào quý IV. Với định hướng chính sách tiền tệ hiện tại, tăng trưởng lợi nhuận ở các doanh nghiệp trong ngành lên kế hoạch bán sỉ dự án hoặc bán sỉ đất sẽ khó hoàn thành kế hoạch hơn so với các doanh nghiệp khác.

Ngoài ra, đặc điểm của các doanh nghiệp bất động sản sẽ phụ thuộc vào tiến độ thi công công trình và khả năng bàn giao nhà đúng hạn nhiều hơn, nên diễn biến lạm phát có thể làm chậm lại tiến độ thi công của các doanh nghiệp. Nhưng điều này sẽ không quá lớn, nên mức điều chỉnh dự báo lợi nhuận doanh nghiệp bất động sản có thể nhiều hơn so với mặt bằng chung trên thị trường.

“Tăng trưởng EPS nhìn chung trong năm nay là 20% và P/E thị trường là 13 lần, xét trong nhiều năm gần đây thì đang là mức P/E hấp dẫn. Tuy nhiên, việc nhóm ngành hay cổ phiếu nào có sự hấp dẫn hơn thì sẽ có sự phân hóa, chọn lọc”, bà Lam chia sẻ.

Tương tự, bà Ngân Tuyền cho biết, dự báo tăng trưởng lợi nhuận doanh nghiệp năm 2022 của MSVN không đổi, ở mức 25% so với năm 2021.

MSVN tin rằng nền kinh tế Việt Nam đã trở lại quỹ đạo tăng trưởng, bất chấp áp lực do giá nhiên liệu tăng và nhu cầu mở lại, lạm phát có khả năng vẫn dưới mức mục tiêu 4% của NHNN trong năm nay mà không cần tăng lãi suất đáng kể.

Hơn nữa, sự nhiễu động pháp lý hiện nay trên thị trường vốn sẽ không cản trở sự phục hồi của nền kinh tế sau đại dịch. Ngày 26/05/2022, S&P Global Rating đã nâng cấp xếp hạng tín nhiệm quốc gia của Việt Nam từ “BB” lên “BB +”, cách một bậc để được coi là “Investment Grade” và cho thấy sự bền vững được cải thiện của nền kinh tế Việt Nam trong dài hạn.

Theo quan điểm của MSVN, bán lẻ, hậu cần hàng không, hậu cần hàng hải, bất động sản thương mại và ngân hàng (theo chủ đề mở cửa trở lại), năng lượng và hóa chất (hàng hóa đóng vai trò quan trọng).

Về thanh khoản thấp được lý giải do nhà đầu tư còn e ngại thị trường còn điều chỉnh do tiềm ẩn nhiều biến số khó lường, bà Lam cho rằng, giai đoạn hiện tại, chúng ta không kỳ vọng thanh khoản thị trường sẽ phục hồi về mức cũng như năm 2021, đặc biệt là trong ngắn hạn. Tuy nhiên, trong ngắn hạn, thị trường sẽ còn tiềm ẩn nhiều rủi ro khi lạm phát không rõ đã đạt đỉnh hay chưa kéo theo chu trình tăng lãi suất vẫn tiếp diễn và có khả năng diễn ra nhanh hơn nếu lạm phát không hạ nhiệt.