Nợ xấu: Bức tranh muôn màu

Cuối năm 2022, nợ xấu của ABBank ở mức 2.366 tỷ đồng, tăng 46% so với đầu năm. Đáng chú ý, ABBank đã trích ra gần 777 tỷ đồng để dự phòng rủi ro tín dụng, do đó, Ngân hàng chỉ thu về hơn 1.702 tỷ đồng lãi trước thuế trong năm 2022, giảm 13% so với năm 2021 và chỉ hoàn thành 55% mục tiêu đề ra.

Tại TPBank, nợ xấu trong năm 2022 tăng 17%, chiếm 1.357 tỷ đồng trong tổng dư nợ. Trong đó, tăng mạnh nhất và chiếm tỷ trọng cao nhất là nợ có khả năng mất vốn (nợ nhóm 5 và phải trích 100% dự phòng rủi ro). Được biết, TPBank đã trích gần 1.844 tỷ đồng để dự phòng rủi ro tín dụng.

Theo báo cáo tài chính quý IV/2022 của VPBank, tính đến 31/12/2022, nợ xấu riêng lẻ của ngân hàng mẹ là 2,19% (trong đó, nợ nhóm 4 (nghi ngờ) và nhóm 5 (có khả năng mất vốn) tăng mạnh so với cùng kỳ năm trước), còn nợ xấu hợp nhất (bao gồm FE Credit) ở mức 4,73%.

Trong một tương quan khác, thông tin tại Hội nghị triển khai nhiệm vụ kinh doanh năm 2023 của VietinBank cho biết, năm 2022, ngân hàng này thu hồi xử lý nợ xấu tăng 60% so với năm 2021, đạt khoảng 5.800 tỷ đồng, tỷ lệ trích lập dự phòng rủi ro 159%, tỷ lệ bao nợ xấu 190%, tỷ lệ nợ xấu 1,2%.

Tương tự, Vietcombank có tỷ lệ nợ xấu cuối năm 2022 ở mức 0,67%, với tổng số dư nợ xấu là 7.662 tỷ đồng, tỷ lệ bao phủ nợ xấu tiếp tục cao nhất hệ thống ngân hàng với khoảng 465%.

Tỷ lệ nợ xấu của BIDV theo Thông tư 11/2021/TT-NHNN được Ngân hàng kiểm soát ở mức 0,9%, tỷ lệ bao nợ xấu đạt 245%.

Tính đến cuối năm 2022, tỷ lệ nợ xấu của Techcombank ở mức 0,9%, tăng so với năm 2021, nhưng vẫn trong nhóm thấp của hệ thống ngân hàng và tỷ lệ bao nợ xấu đạt 125%.

Số dư nợ xấu của MBB cuối năm 2022 tăng 54%, lên 5.030 tỷ đồng, trong đó nợ nhóm 5 ở mức 2.293 tỷ đồng, gấp 2,8 lần cuối năm 2021 (819 tỷ đồng), qua đó tỷ lệ nợ xấu tăng từ 0,9% lên 1,09%.

Thực tế, nợ xấu của các tổ chức tín dụng là nợ xấu của nền kinh tế và có xu hướng tăng lên do bối cảnh kinh tế năm 2022 gặp nhiều khó khăn, bởi diễn biến dịch bệnh Covid-19 khiến công tác thu hồi nợ gặp vướng mắc. Những khó khăn của nền kinh tế cũng như của doanh nghiệp, người dân có thể sẽ bộc lộ rõ nét hơn trong thời gian tới, khi đó, tỷ lệ nợ xấu nội bảng dự báo sẽ tiếp tục tăng.

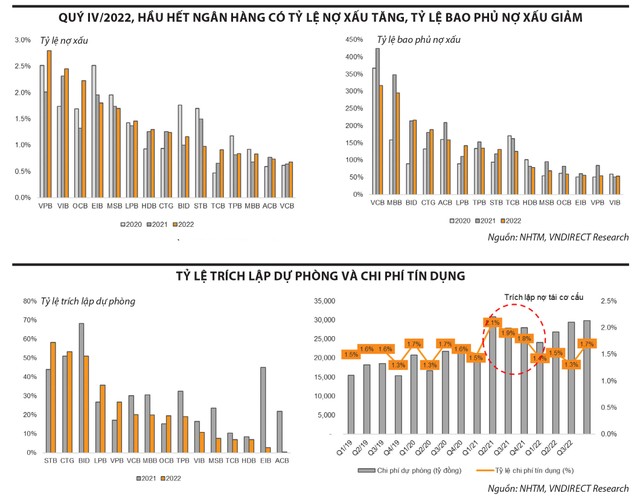

Trao đổi với phóng viên Báo Đầu tư Chứng khoán, bà Trần Thị Khánh Hiền, Giám đốc Khối Phân tích, Công ty Chứng khoán VNDIRECT nhận định, từ số liệu của các ngân hàng niêm yết công bố kết quả kinh doanh quý IV/2022 cho thấy, trích lập dự phòng của các ngân hàng tiếp tục tăng so với cùng kỳ. Chi phí tín dụng (tỷ lệ dự phòng/cho vay) quý IV/2022 tăng lên 1,7% so với mức 1,3% của quý III/2022. Điều này có thể được lý giải là do tăng trưởng tín dụng chậm lại trong quý IV/2022, song các ngân hàng vẫn phải trích lập cho các khoản vay đã giải ngân trước đó. Tuy nhiên, nếu nhìn tổng quan thì chi phí tín dụng đã giảm về mức trước dịch Covid-19.

|

Mối đe dọa sự phục hồi liên tục

Bà Michele Wee, Tổng giám đốc Ngân hàng TNHH một thành viên Standard Chartered (Việt Nam) dự đoán: “Kinh tế toàn cầu sẽ chậm lại trong năm nay do ngân hàng trung ương trên khắp thế giới duy trì thắt chặt chính sách tiền tệ. Chúng tôi dự báo, tăng trưởng GDP toàn cầu ở mức 2,5% trong năm 2023, thấp hơn so với năm 2022. Những thách thức mà các nền kinh tế đã phải đối mặt trong năm 2022 có khả năng tiếp diễn trong những tháng tới. Tuy nhiên, chúng tôi cho rằng, quá trình phục hồi sẽ diễn ra ở nửa cuối năm 2023”.

Theo báo cáo nghiên cứu toàn cầu do Ngân hàng Standard Chartered công bố gần đây mang tựa đề “Vietnam - Still enjoying high-growth status” (Việt Nam - Tiếp tục mức tăng trưởng cao), GDP của Việt Nam sẽ duy trì mức tăng trưởng mạnh mẽ trong năm 2023. Standard Chartered lạc quan về tiềm năng tăng trưởng của Việt Nam trong trung hạn và dự báo mức tăng trưởng đạt 7,2% trong năm 2023 và 6,7% trong năm 2024.

“Tuy nhiên, lạm phát có thể là mối đe dọa đối với sự phục hồi liên tục của Việt Nam. Lạm phát được dự đoán sẽ tăng trong suốt cả năm 2023, đạt khoảng 6% vào những tháng cuối năm và trung bình 5,5% trong cả năm 2023 và 2024 (so với mức 3,2% năm 2022). Thâm hụt tài khóa của Việt Nam có thể kéo dài và là nguồn gốc của lạm phát. Chúng tôi kỳ vọng, Ngân hàng Nhà nước sẽ tiếp tục thận trọng với lạm phát, sự suy yếu của đồng Việt Nam (VND) và rủi ro bất ổn tài chính phát sinh từ các khoản cho vay rủi ro trong lĩnh vực bất động sản”, bà Michele Wee nói.

Dự báo, áp lực tăng trích lập dự phòng sẽ quay trở lại, dẫn tới chi phí dự phòng có thể tăng trong năm 2023 - 2024.

TS. Cấn Văn Lực, chuyên gia kinh tế trưởng BIDV nhận định: “Nợ xấu của nền kinh tế năm 2023 sẽ gia tăng cùng với chính sách thắt chặt tiền tệ của Ngân hàng Nhà nước. Triển vọng năm 2023, lãi suất tăng sẽ làm tăng nghĩa vụ trả nợ của bên vay (cá nhân và doanh nghiệp), trong khi kinh tế phục hồi chậm lại, tăng trưởng thấp hơn dẫn đến nợ xấu tiềm ẩn gia tăng. Dự báo, năm 2023, nợ xấu nội bảng ở mức 2%, nợ xấu gộp khoảng 4%".

Theo bà Trần Thị Khánh Hiền, điểm sáng là lợi nhuận các ngân hàng vẫn đủ khỏe để hỗ trợ cho việc tăng cường trích lập dự phòng. Tổng lợi nhuận các ngân hàng thương mại niêm yết tăng trưởng khoảng 24% trong quý IV/2022 và tăng 37% trong cả năm 2022. Vì vậy, hầu hết các ngân hàng thương mại đều ghi nhận tỷ lệ trích lập dự phòng trên lợi nhuận từ hoạt động kinh doanh trước trích lập giảm mạnh so với năm 2021.

“Chẳng hạn, BIDV trích lập gần 50% lợi nhuận từ hoạt động kinh doanh năm 2022 để dự phòng, thấp hơn nhiều so với tỷ lệ 68% của năm 2021. Hay ACB và EIB ghi nhận lợi nhuận trước thuế tăng trưởng lần lượt là 50% và hơn 200% trong năm 2022, nhờ đó, tỷ lệ dự phòng giảm đáng kể so với năm 2021. Bên cạnh đó, một phần nguyên nhân các ngân hàng thương mại chủ động cân đối tỷ lệ trích lập dự phòng trên lợi nhuận từ hoạt động kinh doanh có thể xuất phát từ việc tỷ lệ bao phủ nợ xấu của các ngân hàng hiện nay đã khá cao”, bà Hiền nói.

Vẫn theo bà Hiền, bước sang năm 2023, tình trạng “căng thẳng thanh khoản” đối với các doanh nghiệp vẫn hiện hữu, đặc biệt là các doanh nghiệp vừa và nhỏ. Các doanh nghiệp đang phải đối mặt với chi phí lãi vay tăng cao (do USD tăng giá và lãi suất tiền đồng tăng), việc này sẽ gây ảnh hưởng lên khả năng trả nợ của các doanh nghiệp. Mặt khác, việc tiếp cận vốn của các doanh nghiệp hiện gặp nhiều khó khăn, khi kênh tín dụng ngân hàng vẫn bị hạn chế, trong khi thị trường trái phiếu doanh nghiệp gần như đóng băng.

“Những khó khăn trong việc tiếp cận vốn của doanh nghiệp và khả năng trả nợ suy giảm sẽ tác động xấu đến chất lượng tài sản của ngân hàng trong năm 2023. Nhìn chung, áp lực tăng trích lập dự phòng sẽ quay trở lại và dẫn tới việc chi phí dự phòng có thể tăng trong năm 2023 - 2024”, bà Hiền nhấn mạnh.