Dòng tiền mới thúc đẩy môi giới

Thị phần môi giới chứng khoán đang có dấu hiệu dịch chuyển sang các CTCK tập trung vào mảng môi giới khách hàng cá nhân như Mirae Asset, MBS, VPS, BSC, KIS Việt Nam, VND…, đặc biệt ở các công ty áp dụng công nghệ hiện đại, có nhiều tiện ích và phí giao dịch, lãi suất cho vay margin thấp. Hiện tại, mức lãi suất cho vay margin phổ biến từ 9 - 12%/năm; riêng các gói ưu đãi đặc biệt có thời hạn, lãi suất từ 6 - 8%/năm.

Điểm nổi bật trong năm 2020 được dự báo tiếp tục diễn ra trong năm 2021 là nhiều CTCK triển khai sản phẩm chứng khoán có thu nhập cố định đa dạng cho khách hàng cá nhân, giúp nhóm khách hàng này có thể linh hoạt chuyển đổi mục đích sử dụng cho các sản phẩm đầu tư (cổ phiếu, trái phiếu, chứng chỉ quỹ, tiền gửi kỳ hạn ngày/tuần), nhưng vẫn giữ tiền nằm lại ở tài khoản chứng khoán.

Chẳng hạn, TCBS có hệ sinh thái từ tài khoản giao dịch chứng khoán đến “chợ” trái phiếu và xây dựng các sản phẩm tiền gửi với kỳ hạn ngắn, linh hoạt; SSI thúc đẩy sản phẩm S-bonds, S-saving; Mirae Asset ra mắt sản phẩm Easy Cash từ ngày 1/2/2021 với mục tiêu tối đa hóa hiệu suất đầu tư nguồn tiền nhàn rỗi ngay trên tài khoản chứng khoán…

Cuối năm 2020, tổng số dư tiền gửi khách hàng tại các CTCK khoảng 60.000 tỷ đồng, gấp 3 lần thời điểm đầu năm, thể hiện lợi thế cạnh tranh và sự quyết tâm của mỗi công ty trong việc mở rộng thị phần môi giới thông qua việc thu hút nhà đầu tư mở tài khoản mới.

Với phân khúc khách hàng tổ chức (thường là tổ chức nước ngoài), năm 2021 được dự báo sẽ có sự trở lại của dòng tiền ngoại. Tỷ trọng cổ phiếu Việt Nam trong rổ chỉ số MSCI Frontier Market 100 đã được nâng từ 12,65% lên 15,76% và sẽ tăng dần kể từ kỳ tháng 5/2021 để đạt mức tỷ trọng theo mục tiêu là 28,76%. Điều này sẽ tạo hiệu ứng lan tỏa để thu hút thêm dòng vốn từ các quỹ đầu tư giải ngân vào thị trường chứng khoán Việt Nam.

Trong kịch bản lạc quan, Việt Nam được kỳ vọng có thể nâng hạng lên thị trường mới nổi thứ cấp của FTSE trong kỳ đánh giá tháng 9/2021 và nâng hạng theo tiêu chí của MSCI vào tháng 5/2023.

Dự báo, dòng vốn nước ngoài sẽ dịch chuyển mạnh và giải ngân tích cực vào thị trường Việt Nam nhằm đón sóng nâng hạng. Tuy nhiên, dự đoán này có vẻ đã trở thành quá lạc quan khi hệ thống giao dịch đang bị quá tải và chưa có giải pháp khả thi để khắc phục.

Hiện nay, số lượng quỹ ETF nội địa đã gia tăng đáng kể nhờ có thêm các chỉ số mới như VN Diamond, Fin Lead, Fin Select (tập trung vào các cổ phiếu lớn đã đạt giới hạn sở hữu tối đa của nhà đầu tư nước ngoài), đang thu hút dòng vốn ngoại.

Theo đó, các CTCK gia tăng cơ hội có thêm nguồn từ việc thực hiện các nghiệp vụ liên quan đến ETF nội địa.

Năm ngoái, khối ngoại bán ròng kỷ lục với giá trị gần 18.900 tỷ đồng, tương đương gần 822 triệu USD. Giao dịch khối ngoại tăng 23% về giá trị nhưng giảm tỷ trọng xuống còn 11,3% toàn thị trường (năm 2019 là 14,1%, năm 2018 là 15,7%). Do đó, các công ty có thế mạnh về môi giới chứng khoán cho nhà đầu tư ngoại như SSI, HCM, VCI… bị giảm thị phần.

Một mảng hoạt động trầm lắng trong năm 2020 do tác động của dịch bệnh Covid-19 là dịch vụ ngân hàng đầu tư (IB) liên quan đến phát hành cổ phiếu và mua bán - sáp nhập (M&A), khiến CTCK có thế mạnh về mảng này ghi nhận doanh thu sụt giảm.

Năm 2021, tình hình có thể sáng hơn. Theo nhiều thông tin trên thị trường, các thương vụ lớn chưa hoàn thành trong năm 2020 sẽ được đẩy mạnh thực hiện, trong đó, Chứng khoán Bản Việt đang nắm trong tay không ít hợp đồng giá trị lớn.

Hoạt động margin được tiếp sức

|

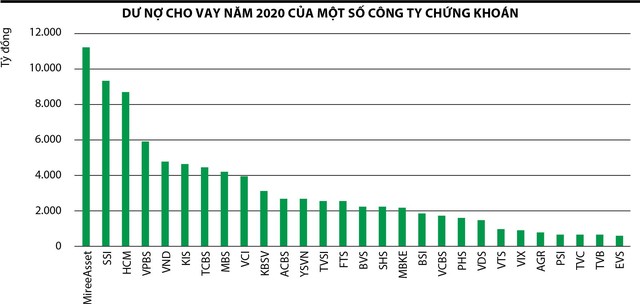

Sự cải thiện thanh khoản mạnh mẽ trong năm qua có sự hỗ trợ từ dòng tiền margin. Số liệu tổng hợp từ báo cáo tài chính của các CTCK cho thấy, dư nợ cho vay cuối năm 2020 đạt kỷ lục, khoảng 90.000 tỷ đồng (gần 3,9 tỷ USD), trong đó khoảng 81.000 tỷ đồng là dư nợ margin.

Mức tăng trưởng margin tập trung trong quý IV/2020, tăng 35% so với cuối quý III/2020. Một số CTCK có mức tăng dư nợ ấn tượng trong quý cuối năm 2020 là SSI tăng 96%, VPS tăng 83%, TVSI tăng 86%, VND tăng 76%, HSC tăng 43%.

Các CTCK vốn ngoại, hay có ngân hàng mẹ có lợi thế về nguồn vốn nên thường xuyên nằm trong Top dư nợ cho vay. Nhưng điểm dễ thấy trong các kỳ xếp hạng thị phần môi giới vừa qua là một số công ty có dư nợ cho vay lớn, tăng trưởng qua các kỳ như Mirae Asset, KIS Việt Nam, KBSV… không có sự gia tăng tương xứng với thị phần môi giới.

Có ý kiến cho rằng, lý do là tỷ trọng cho vay margin ở các công ty này chủ yếu là nợ vay kinh doanh của các doanh nghiệp dùng cổ phiếu làm tài sản đảm bảo, còn tỷ trọng cung cấp dịch vụ margin cho nhà đầu tư giao dịch trên thị trường ở mức thấp.

Từ cuối năm 2020 đến nay, không ít CTCK gia tăng nguồn lực tài chính, tận dụng xu hướng lãi suất thấp để có chi phí vốn thấp hơn. Chẳng hạn, SSI đã hoàn tất khoản vay hợp vốn tín chấp trị giá 85 triệu USD, tương đương gần 2.000 tỷ đồng.

Khoản vay có kỳ hạn 1 năm đến từ nhóm 9 ngân hàng nước ngoài, đứng đầu là Union Bank of Taiwan (UBOT), giải ngân từ đầu năm 2021.

HSC mới đây lấy ý kiến cổ đông về việc phát hành hơn 152,5 triệu cổ phiếu với giá 14.000 đồng/cổ phiếu cho cổ đông hiện hữu để huy động nguồn vốn 2.135 tỷ đồng, dự kiến sẽ phân bổ cho hoạt động giao dịch ký quỹ 1.495 tỷ đồng, hoạt động bảo lãnh phát hành chứng khoán 427 tỷ đồng và bổ sung vốn cho hoạt động tự doanh 213 tỷ đồng.

Tương tự, VCI huy động 1.200 tỷ đồng trái phiếu cho giai đoạn 2020 – 2021, chia thành 2 đợt, từ tháng 11/2020 đến tháng 1/2021 và từ tháng 6/2021 tới tháng 8/2021, mỗi đợt giá trị 600 tỷ đồng, nhằm bổ sung vốn cho mảng tự doanh, cho vay margin…

Một số thương vụ M&A, “thay máu” nhân sự cấp cao trong khối CTCK diễn ra song hành với phương án tăng vốn. Trong năm 2020, cổ đông TPS thông qua phương án tăng vốn điều lệ từ 439,6 tỷ lên 1.000 tỷ đồng, đồng thời đặt mục tiêu xóa lỗ lũy kế (khoảng 127 tỷ đồng) vào cuối năm 2020, đầu năm 2021.

Mới đây, Chứng khoán Việt Nam Gateway thông qua quyết định đổi tên thành Chứng khoán KS (KS Securities) và dự kiến phát hành 22,66 cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ, tương đương tỷ lệ 205%, giá chào bán 10.000 đồng/cổ phiếu. Hiện Công ty có vốn điều lệ gần 111 tỷ đồng và 8 cổ đông.

Của để dành từ danh mục tự doanh

Bên cạnh triển vọng giá cổ phiếu tăng, một số khoản đầu tư với chi phí vốn thấp chưa được CTCK hiện thực hóa hết được xem là của để dành.

Báo cáo tài chính quý IV/2020 của khối CTCK cho thấy, giá trị tài sản tài chính ghi nhận qua lãi lỗ (FVTPL) tăng vọt và mảng tự doanh đóng góp đáng kể vào kết quả kinh doanh cả năm.

Doanh thu thuần tự doanh của SSI ghi nhận 550,5 tỷ đồng trong quý IV/2020, trong đó, chỉ riêng việc bán hơn 14,5 triệu cổ phiếu HPG đã mang lại khoản lãi trên 44 tỷ đồng; danh mục tại thời điểm cuối năm của SSI có HPG, FPT, PLX, TDM, MWG, OPC…

SHS ghi nhận doanh thu từ FVTPL đột biến trong quý IV/2020, đạt 404 tỷ đồng, gấp 20 lần cùng kỳ năm 2019 (trong đó, lãi bán 57,3 tỷ đồng, chênh lệch tăng đánh giá lại tài sản 318,7 tỷ đồng).

Ấn tượng nhất là khoản đầu tư vào GVR giúp SHS ghi nhận lãi 154 tỷ đồng, tiếp theo là TCB 54 tỷ đồng. Trong danh mục các tài sản tài chính sẵn sàng để bán (AFS) của SHS chỉ có cổ phiếu SHB và ghi nhận lãi hơn 277 tỷ đồng. Danh mục tự doanh của SHS còn có STB, RCC, VPB, BSI, PVM…

Ở HSC, hoạt động đầu tư tự doanh năm 2020 đạt doanh thu ấn tượng với 369 tỷ đồng, tăng 79% so với năm 2019 và đóng góp 23% vào tổng doanh thu.

Danh mục FVTPL của HSC tại thời điểm 31/12/2020 đạt hơn 3.060 tỷ đồng, trong khi đầu năm chỉ là 1.306 tỷ đồng, trong đó, danh mục cổ phiếu niêm yết gần 1.100 tỷ đồng, gấp 3 số đầu năm, chủ yếu là các cổ phiếu trong VN30.

VCSC ghi nhận doanh thu 331 tỷ đồng trong quý IV/2020, tăng 57% và lợi nhuận trước thuế 200 tỷ đồng, tăng 49% so với quý IV/2019. Trong kỳ, VCSC đã tăng tỷ lệ sở hữu tại TCB, VPB, MBB, IJC; trong khi giảm vị thế tại SCR, DIG.

Đa số cổ phiếu trong các danh mục kể trên có diễn biến tăng giá trong những tháng đầu năm 2021. Lợi nhuận tự doanh của khối CTCK chủ yếu đến từ FVTPL - được hạch toán theo giá thị trường, thay vì giá vốn điều chỉnh cho các khoản lỗ chưa thực hiện.

Thị giá vào ngày cuối quý trước sẽ được lấy làm giá để tính lỗ/lãi chưa thực hiện cho quý tiếp theo. Theo đó, nếu thị trường duy trì được đà tăng trong tháng 3 này, các CTCK dự báo sẽ tiếp tục có một kỳ kinh doanh báo lãi tự doanh tích cực.