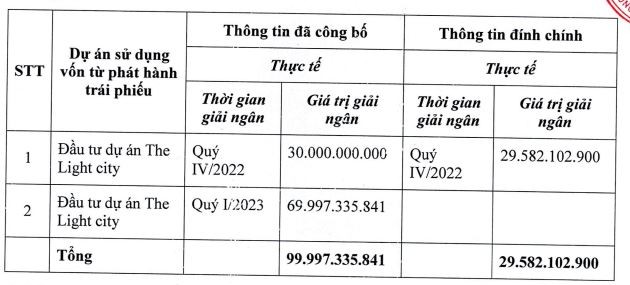

Cụ thể, ngày 3/4, Hodeco bất ngờ đính chính Báo cáo sử dụng vốn đợt phát hành lô trái phiếu mã HDCH2224002.

Trong đó, Công ty cho biết, trong quý IV/2022 đã giải ngân 29,58 tỷ đồng vào dự án The Light City thay vì đã công bố 30 tỷ đồng; tương tự, trong quý I/2023, Công ty chưa giải ngân so với công bố trước đó đã giải ngân gần 70 tỷ đồng.

|

| Hodeco bất ngờ đính chính Báo cáo sử dụng vốn đợt phát hành lô trái phiếu mã HDCH2224002. |

Như vậy, trước đính chính, Công ty cho biết đã giải ngân gần 100 tỷ đồng vào dự án The Light City nhưng thực tế chỉ mới giải ngân 29,58 tỷ đồng, giảm 70,4 tỷ đồng.

Trước đó, ngày 30/3, Hodeco mới công bố đã giải ngân gần 100 tỷ đồng số tiền huy động lô trái phiếu mã HDCH2224002.

Theo tìm hiểu, trái phiếu mã HDCH2224002 được phát hành ngày 30/12/2022, kỳ hạn 24 tháng (đáo hạn ngày 30/12/2024) với mệnh giá 70 tỷ đồng, lãi suất 6 tháng đầu tiên là 11,5%/năm, các kỳ sau thả nổi theo biên độ cộng thêm 4%/năm nhưng tối thiểu không thấp hơn 11,5%/năm.

Số tiền huy động được Hodeco sử dụng cho mục đích đầu tư vào dự án Khu nhà ở Hải Đăng – The Light City tại phường 12, TP. Vũng Tàu.

Trong đó, tài sản đảm bảo gồm 1 giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà và tài sản gắn liền với đất tại thửa đất số 49, tờ bản đồ số 65 tại phường 11, TP. Vũng Tàu với diện tích 8.479,7m2, bất động sản được định giá 103,19 tỷ đồng.

Ngoài ra, Công ty cũng đảm bảo thêm một giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn liền với đất tại thửa đất số 70, tờ bản đồ số 77 tại phường 12, TP. Vũng Tàu với diện tích 3.162m2, định giá khoảng 20,55 tỷ đồng.

Như vậy, tổng tài sản bảo đảm khoảng 123,74 tỷ đồng, bằng 1,77 lần giá trị lô trái phiếu vừa phát hành.

Điểm đáng lưu ý, tổ chức mua lô trái phiếu này là một Công ty chứng khoán trong nước và tổ chức tư vấn, đại lý cho đợt phát hành là Chứng khoán Ngân hàng Công thương Việt Nam.

Theo tìm hiểu, dự án The Light City có quy mô hơn 27,2 ha, cung cấp ra thị trường 490 căn nhà liên kế, 213 căn biệt thự, 400 căn hộ chung cư, và còn lại là các công trình công cộng. Tính tới cuối năm 2021, dự án đang hoàn thiện việc xây dựng hệ thống hạ tầng kỹ thuật và khung thô các dãy nhà liên kế, bắt đầu tiến hành san lắp mặt bằng giai đoạn 2.

Hodeco muốn huy động 300 tỷ đồng từ cổ đông để trả nợ vay

Hodeco vừa công bố tài liệu Đại hội đồng cổ đông thường niên năm 2023, đại hội dự kiến tổ chức ngày 21/4 tại Vũng Tàu.

Trong năm 2023, Hodeco đặt kế hoạch kinh doanh với doanh thu 1.770 tỷ đồng, tăng 13,6% so với cùng kỳ năm trước và lợi nhuận sau thuế dự kiến 488 tỷ đồng, tăng 17,6% so với thực hiện trong năm 2022.

Về chính sách cổ tức, năm 2022, Hodeco trình cổ đông kế hoạch trả cổ tức bằng cổ phiếu với tỷ lệ 25% (triển khai trong quý II đến quý III/2023), dự kiến năm 2023 mức cổ tức sẽ là 20% đến 25% bằng cổ phiếu.

Về kế hoạch huy động vốn, Hodeco trình cổ đông hủy kế hoạch chào bán cổ phiếu riêng lẻ đã thông qua năm 2022 do không còn phù hợp với tình hình hiện tại.

Được biết, tại Đại hội đồng cổ đông năm 2022, Hodeco đã thông qua kế hoạch phát hành tối đa 8,6 triệu cổ phiếu riêng lẻ với giá phát hành tối thiểu 100.000 đồng/cổ phiếu. Như vậy, ước tính công ty sẽ huy động tối thiểu 860 tỷ đồng từ đợt phát hành riêng lẻ này.

Số cổ phiếu phát hành riêng lẻ sẽ bị hạn chế chuyển nhượng trong 1 năm kể từ thời điểm phát hành. Toàn bộ số tiền huy động được, công ty dự kiến sử dụng cho việc mở rộng quỹ đất, bổ sung vốn lưu động và/hoặc đầu tư phù hợp với chiến lược phát triển của công ty.

Ngược lại, Hodeco lại trình tờ trình chào bán 20 triệu cổ phiếu cho cổ đông hiện, tương ứng tỷ lệ 20% trên số lượng cổ phiếu đang lưu hành với giá 15.000 đồng/cổ phiếu để huy động 300 tỷ đồng và dự kiến triển khai trong quý III đến quý IV/2023.

Toàn bộ số tiền huy động 300 tỷ đồng, Hodeco dự kiến sẽ sử dụng để thanh toán gốc và lãi các khoản nợ vay ngắn hạn, nợ vay dài hạn, nợ trái phiếu đến hạn cho các tổ chức tín dụng, các tổ chức và các cá nhân khác.

Được biết, tính tới 31/12/2022, Hodeco chỉ sở hữu 83,1 tỷ đồng tiền mặt, tương ứng 1,9% tổng tài sản. Ngược lại, tổng nợ vay lên tới 1.690,31 tỷ đồng, chiếm 38,2% tổng nguồn vốn. Trong đó, nợ vay ngắn hạn là 721,81 tỷ đồng (áp lực trả nợ trong vòng 1 năm) và nợ vay dài hạn là 968,5 tỷ đồng.

Thêm nữa, Hodeco dự kiến chào bán thêm trái phiếu chuyển đổi riêng lẻ tại thị trường trong nước với giá trị tối đa 800 tỷ đồng, kỳ hạn 2 năm, dự kiến triển khai trong năm 2023 và sử dụng tiền huy động để thực hiện đầu tư dự án do Công ty làm chủ đầu tư.

Công ty cũng lên kế hoạch phát hành thêm tối đa 200 tỷ đồng trái phiếu riêng lẻ để phục vụ hoạt động sản xuất kinh doanh.

Như vậy, nếu thực hiện chào bán cổ phiếu cho cổ đông hiện hữu, phát hành trái phiếu chuyển đổi riêng lẻ và trái phiếu riêng lẻ thành công, Hodeco sẽ huy động tối đa 1.300 tỷ đồng.

Đóng cửa phiên giao dịch ngày 3/4, cổ phiếu HDC tăng 1.050 đồng lên 33.100 đồng/cổ phiếu.