Ghi nhận tại các công ty chứng khoán (CTCK) cho thấy, dư nợ margin hiện giảm khoảng 10-15% so với vùng đỉnh ngắn hạn đã thiết lập trong tháng 9/2023.

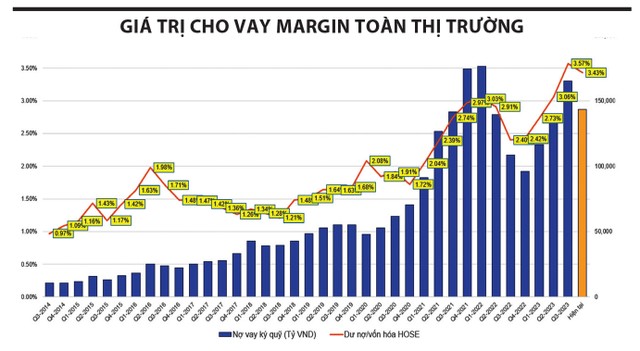

VN-Index ghi nhận quá trình tăng mạnh từ cuối quý II và đạt đỉnh ngắn hạn quanh 1.250 điểm trong tháng 9. Đi cùng với đó, tổng giá trị cho vay margin toàn thị trường đạt khoảng 167.000 tỷ đồng (thời điểm cuối quý III/2023), ghi nhận mức cao nhất tính từ quý II/2022. Đáng chú ý, Top 10 CTCK có dư nợ margin cao nhất thị trường ghi nhận sự có mặt của MASC với tổng giá trị cho vay đạt khoảng 15.300 tỷ đồng. Đứng ở các vị trí tiếp theo lần lượt là SSI (15.269 tỷ đồng), TCBS (12.827 tỷ đồng), HCM (11.331 tỷ đồng). Tỷ lệ margin/vốn chủ sở hữu của các CTCK tính đến cuối quý III duy trì trong ngưỡng 80 - 140% và vẫn trong phạm vi cho phép của Luật Chứng khoán (dưới 200%).

|

Dư nợ margin giảm, nhưng tỷ lệ margin/vốn hóa vẫn ở mức cao |

Trong khi đó, thời điểm cuối tháng 10/2023, dư nợ margin tại nhiều CTCK ghi nhận giảm gần 15%. Theo ước tính của ông Bùi Văn Huy, Giám đốc Chi nhánh TP.HCM, CTCK DSC, dư nợ margin toàn thị trường (chưa tính các kho hàng, vay 3 bên) khoảng 140.000 tỷ đồng. Tuy nhiên, nếu so sánh với mức vốn hóa thị trường thời điểm hiện tại giảm mạnh so với vùng đỉnh thì tỷ lệ margin/vốn hóa vẫn ở mức cao, khoảng 3,4%. Lực cầu bắt đáy đã được cải thiện và thanh khoản tốt dần lên, nhưng theo góc nhìn của ông Huy, đây cũng chỉ là biểu hiện bình thường khi thị trường vào vùng quá bán, đồng thời rủi ro từ thị trường thế giới đã lắng xuống sau kỳ họp của Fed vừa qua, nhưng nếu phân tích kỹ thuật thì xu hướng trung và dài hạn vẫn đang giảm điểm.

Quá trình giảm mạnh của thị trường từ đầu tháng 10 đã khiến hàng loạt cổ phiếu ghi nhận mức giảm trung bình 20 - 30% và tạo nên áp lực bổ sung tài sản ký quỹ (call margin) và giải chấp. Đáng chú ý, hoạt động bắt đáy liên tục thất bại khiến tâm lý nhà đầu tư trở nên thận trọng hơn, dẫn đến thanh khoản trung bình trong tuần qua sụt giảm về dưới 15.000 tỷ đồng. Trong khi đó, hoạt động force sell của các CTCK tiếp tục diễn ra khiến thị trường có nhiều phiên ghi nhận lực bán tăng đột ngột vào cuối phiên và thổi bay toàn bộ nỗ lực bắt đáy trước đó.

Như đã phân tích ở trên, dư nợ margin giảm, nhưng tỷ lệ margin/vốn hóa vẫn ở mức cao. Do đó, trong những cú hồi, áp lực margin call giảm bớt, nhưng không loại trừ khả năng áp lực sẽ quay lại trong những cú “test” (kiểm tra) đáy.

Trên thực tế, sau giai đoạn khủng hoảng giải chấp tháng 11/2022, trong một năm trở lại đây, thị trường chưa chứng kiến thêm các cú call margin dài hơi và khốc liệt nào. Chính vì vậy, theo phân tích của ông Huy, kể cả trong tình huống test đáy kèm margin call, đó có thể là trạng thái kích hoạt xuyên gãy vùng 1.020 - 1.030 điểm. Hiện tại, vùng này vẫn đang hỗ trợ khá tốt cho thị trường và hàng về đa phần đã có lãi cho các nhà đầu tư bắt đáy.

Ông Ngô Thế Hiển, Giám đốc Phân tích, CTCK Sài Gòn - Hà Nội (SHS) cho rằng, thanh khoản thị trường tháng 10 giảm 35% về khối lượng và 38% về giá trị so với tháng 9. Điều này có thể hiểu được vì tại thời điểm tháng 9, VN-Index đang ở gần vùng đỉnh cũ của tháng 8 quanh 1.250 điểm và nhịp giảm điểm cuối tháng 9 vẫn thu hút được nhiều lực cầu, đặc biệt từ các nhà đầu tư cá nhân. Tuy nhiên, các nhịp giảm điểm sâu trong tháng 10 đã phá vỡ các ngưỡng hỗ trợ quan trọng, khiến nhiều nhà đầu tư rơi vào trạng thái thua lỗ, tâm lý ngại rủi ro và chán nản gia tăng, dẫn tới thanh khoản thị trường sụt giảm.

“Các nhà đầu tư sử dụng margin nhiều trong giai đoạn vừa qua sẽ gặp rủi ro bởi giá cổ phiếu giảm mạnh và diễn biến thị trường cho thấy có hoạt động chủ động bán giảm margin cũng như bán giải chấp từ phía các CTCK”, ông Hiển nói.

Trong góc nhìn của người mua cá nhân, nhà đầu tư Lâm Khang không cho rằng margin là yếu tố ảnh hưởng tới thị trường hiện nay, vì hoạt động quản trị rủi ro của các CTCK đã hiệu quả hơn trước, thị trường thời gian gần đây cũng diễn biến theo dạng xuống dần, tăng giảm xen kẽ. Do vậy, sẽ khó có những phiên giao dịch mà áp lực bán giải chấp có thể ảnh hưởng tới diễn biến chung. Nếu điều này có xảy ra thì cũng sẽ rất nhẹ nhàng và ít ảnh hưởng tới thị trường chung.

Chưa kể, số dư tiền gửi của nhà đầu tư ở các CTCK hiện đã vượt 80.000 tỷ đồng, là con số cao tiệm cận đỉnh lịch sử, cho thấy lượng cầu tiềm năng đang chực chờ giải ngân trong các nhịp điều chỉnh mạnh của thị trường.