Cùng với việc ưu tiên sử dụng nguồn vốn trái phiếu dài hạn, sử dụng đúng mục đích, công ty tránh được các áp lực tài chính trong ngắn hạn.

Làm việc trong ngành bất động sản và chèo lái Công ty Nam Long (HoSE: NLG) suốt 30 năm qua, ông Nguyễn Xuân Quang - Chủ tịch HĐQT thấu hiểu hơn ai hết cảm giác khi lãi suất tăng, khó vay và khó huy động vốn. Nhiều hơn một lần, ông Quang thừa nhận Công ty đã từng gặp khó khăn trong việc huy động vốn, có những thời điểm phải trả lãi suất lên tới 20%/năm (năm 2008). Với quan điểm điều hành thận trọng, chậm mà chắc, ban lãnh đạo Nam Long luôn có những kịch bản dự phòng rủi ro hiệu quả nhằm chủ động trong việc phát triển sản phẩm và xây dựng cấu trúc vốn hợp lý.

Về cấu trúc vốn, Nam Long sử dụng vốn tự có và vốn từ đối tác. Vốn tự có đến từ bán các sản phẩm bất động sản, từ gọi vốn ở cấp độ dự án. Nguồn tiền này sẽ được công ty sử dụng trong mục đích mua bán (M&A) quỹ đất.

Vốn từ đối tác gồm các đối tác quốc tế đã hợp tác lâu năm với Nam Long như Nishi Nippon Railroad, Hankyu Hanshin (Nhật Bản) để cùng phát triển dự án với chính sách hỗ trợ tài chính riêng. Công ty không dùng vốn vay có lãi suất bất thường.

|

Nợ vay thấp, sử dụng đúng mục đích trái phiếu trung và dài hạn

Vấn đề nợ vay được Nam Long kiểm soát chặt chẽ. Tại ngày 30/9, doanh nghiệp có 4.595 tỷ đồng nợ vay tài chính, trong đó phần lớn là nợ vay dài hạn. Hệ số nợ/vốn chủ sở hữu chỉ 35%, ở mức thấp và an toàn so với mặt bằng chung của ngành bất động sản.

Trong cơ cấu nợ vay, Nam Long ưu tiên tỷ trọng cao về nợ dài hạn. Tại ngày 30/9, nợ dài hạn chiếm 64% tổng nợ vay.

Một vấn đề mà thị trường bất động sản đang vô cùng quan tâm là nợ vay trái phiếu từ các doanh nghiệp. Một số công ty gặp áp lực đáo hạn trái phiếu trong năm nay và năm sau, thậm chí rơi vào tình cảnh không có khả năng chi trả, phải xin lùi thời gian thanh toán. Một vài trường hợp khác sử dụng nguồn thu từ trái phiếu sai mục đích và đã phải đối diện với các rủi ro về pháp lý.

Tại Nam Long, công ty có 2.517 tỷ đồng nợ vay trái phiếu. Tuy nhiên, chỉ 407 tỷ đồng đến hạn trả, còn lại 2.110 tỷ đồng là dài hạn. Các trái phiếu này được phát hành nhiều đợt qua các năm 2018, 2020, 2021, 2022.

Trái chủ của Nam Long có thể kể đến như IFC, Manulife Việt Nam, TCBS..., được thu xếp phát hành bởi nhiều đơn vị uy tín như Standard Chartered, VCBS, TCBS, HSC. Các khoản vay trái phiếu này có nhiều mức lãi suất khác nhau, thấp nhất là 6,5%/năm, cao nhất là 10,5%/năm. So với mặt bằng chung (khoảng 12 - 14%) thì Nam Long đã phát hành được trái phiếu với lãi suất thấp hơn rất nhiều.

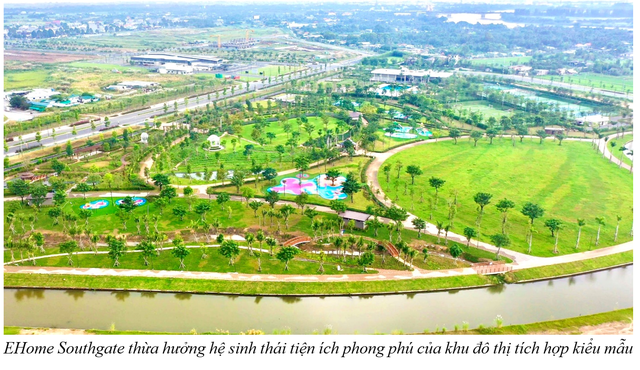

Số tiền thu được sử dụng đúng mục đích, giúp công ty tài trợ và đầu tư cho các dự án. Đó chính là đòn bẩy để Nam Long có thể cùng lúc triển khai nhiều dự án và bán ra đồng loạt sản phẩm ở nhiều khu đô thị lớn như Mizuki Park, Akari City (TP HCM); Southgate (Long An), Izumi City... Nguồn thu đạt hiệu quả, lãnh đạo Nam Long cho biết không có ý định mua lại trái phiếu thời điểm này.

Trong bài toán cân đối nguồn vốn, Nam Long có nhắc đến các đối tác quốc tế. Năm nay, công ty có kế hoạch phát hành 1.000 tỷ đồng trái phiếu cho IFC và thương vụ đã được xác nhận.

Hồi tháng 6, IFC đã mua 500 tỷ đồng trái phiếu Nam Long theo kế hoạch kể trên. Đúng theo "khẩu vị" của Nam Long, trái phiếu có kỳ hạn dài (7 năm), lãi suất cố định thấp hơn mặt bằng chung thị trường (9,35%/năm). Số tiền huy động được để Nam Long tăng vốn đầu tư vào công ty con Nam Long VCD - đơn vị làm dự án Southgate (Long An).

Còn lại, 500 tỷ đồng trái phiếu cũng sẽ được Nam Long phát hành cho IFC trong năm nay, đảm bảo cho khả năng thanh toán của công ty cũng như đạt hiệu quả cao nhất trong việc sử dụng vốn vay. Số tiền sẽ tiếp tục được dùng để đầu tư giai đoạn 2, dự án Southgate.

|

Sắp hoàn tất chuyển nhượng cổ phần Paragon Đại Phước, thu tiền từ bán dự án

Bên cạnh việc huy động vốn từ đối tác, Nam Long cũng chủ động nguồn “vốn tự có”. Trong 9 tháng đầu năm, bất chấp thị trường bất động sản có nhiều biến động, Nam Long vẫn ghi nhận kết quả bán hàng tốt. Doanh số đạt khoảng 9.922 tỷ đồng, gấp đôi cùng kỳ năm trước, chủ yếu đến từ các dự án Izumi City (1.929 tỷ đồng), Mizuki Park (2.813 tỷ đồng), Akari City (2.859 tỷ đồng), Southgate (2.205 tỷ đồng).

Dự kiến trong quý cuối năm, công ty tiếp tục giới thiệu ra thị trường các sản phẩm thuộc giai đoạn 2 Southgate (Aquaria 4 và Central Park), Akari City (giai đoạn 2) và Izumi City (giai đoạn 2). Tổng số tiền thu về khoảng 4.900 tỷ đồng.

Một nguồn thu khác là Nam Long sẽ hoàn tất chuyển nhượng 50% vốn tại dự án Paragon Đại Phước. Bên nhận chuyển nhượng là Nishi Nippon Railroad - đối tác Nhật Bản đã hợp tác lâu năm của công ty trong phát triển nhiều dự án. Thương vụ dự kiến đem về doanh thu 1.300 tỷ đồng và lợi nhuận sau thuế 350 tỷ đồng, ghi nhận ngay trong năm nay. Điều này đảm bảo một phần cho kế hoạch lợi nhuận 1.206 tỷ đồng được đặt ra từ đầu năm.