Kỳ vọng NIM sẽ cải thiện

Với đà giảm mạnh của lãi suất tiết kiệm kể từ giữa năm nay, giúp các ngân hàng giảm bớt chi phí huy động vốn, trong khi lãi suất cho vay có có tốc độ giảm chậm hơn, nên biên lãi ròng được nhiều ý kiến nhìn nhận đã tạo đáy trong quý III, kỳ vọng sẽ được cải thiện trong quý IV.

Thống kê báo cáo tài chính quý III/2023 của 25/29 ngân hàng niêm yết cho thấy, tổng NIM của 25 ngân hàng giảm 0,47% so với cùng kỳ, xuống 3,32%; trong đó, 22/25 ngân hàng có NIM giảm.

Trong các ngân hàng thương mại có vốn hóa vừa và lớn, chỉ có Sacombank, VIB và VietinBank duy trì NIM ổn định, hoặc cao hơn so với cùng kỳ. VIB và VietinBank đã tận dụng việc cho vay liên ngân hàng với tỷ trọng cao so với cùng kỳ trong cơ cấu nguồn vốn để giảm chi phí vốn (COF). Với Sacombank, Ngân hàng không còn áp lực từ lãi dự thu đã thúc đẩy NIM tăng mạnh. Trong khi đó, NIM của các ngân hàng có tỷ trọng sở hữu trái phiếu doanh nghiệp cao giảm nhiều nhất.

Theo đánh giá của các chuyên gia phân tích VNDIRECT, có một tín hiệu tích cực trong quý III/2023 là COF của ngành ngân hàng giảm 0,33% so với quý II. Đây là có COF giảm so với quý trước đầu tiên kể từ quý I/2022. Điều này chủ yếu nhờ vào nguồn huy động chi phí thấp bắt đầu có hiệu quả và tỷ lệ tiền gửi không kỳ hạn (CASA) được cải thiện, đạt 18,9% vào cuối quý III.

Tổng giám đốc một ngân hàng nhận định, trong quý IV/2023, COF sẽ tiếp tục giảm nhờ tiền gửi chi phí thấp dần chiếm tỷ trọng cao hơn trong cơ cấu nguồn vốn và tác động lên NIM khi lãi suất tiền gửi đã giảm đáng kể.

|

NIM là thước đo quan trọng đánh giá khả năng sinh lời của ngân hàng. Thực tế, mức lãi suất tiền gửi cao nhất hiện chỉ còn 5 - 5,6%/năm cho kỳ hạn từ 6 tháng trở lên và dưới 4%/năm với kỳ hạn dưới 6 tháng, thậm chí không ít ngân hàng niêm yết ở mức 3 - 3,5%/năm. Còn lãi suất cho vay đối với khách hàng doanh nghiệp dao động phổ biến trong khoảng 8 - 10%/năm. Riêng lãi suất cho vay đối với cá nhân, nhất là vay mua nhà vẫn cao, từ 10 - 12%/năm.

Tuy nhiên, có quan điểm cho rằng, NIM có thể sẽ không cải thiện ngay trong bối cảnh nhu cầu tín dụng còn yếu, tín dụng toàn ngành tính đến ngày 27/10 mới chỉ tăng 7,1%. Đặc biệt, nhu cầu tín dụng và tiêu dùng hạn hẹp đi kèm với những khó khăn của các doanh nghiệp trong nước cũng cho thấy xu hướng giảm NIM toàn ngành. Trong khi đó, nợ xấu tăng đòi hỏi các ngân hàng phải trích lập thêm dự phòng rủi ro tín dụng.

Tổng nợ xấu của 28/29 ngân hàng niêm yết tính đến cuối quý III/2023 tăng 52% so với đầu năm, lên hơn 210.000 tỷ đồng. Trong đó, 19 ngân hàng có nợ xấu tăng ở mức hai con số (trên 10%), 6 ngân hàng tăng ở mức ba con số (trên 100%), không ngân hàng nào có nợ xấu giảm. Vì vậy, tổng số dư dự phòng rủi ro cho vay khách hàng của 28 ngân hàng tăng 16,7%, lên gần 200.000 tỷ đồng.

Theo đánh giá của PGS.TS Đinh Trọng Thịnh, chuyên gia kinh tế - tài chính, từ tháng 9 trở đi, nợ xấu tăng nhanh. Việc tăng trích lập quỹ dự phòng nợ xấu để đảm bảo xử lý các khoản nợ trở thành nợ xấu là một trong những đòi hỏi bắt buộc đối với các ngân hàng và điều này sẽ tác động lên lợi nhuận quý cuối năm.

Giảm kỳ vọng lợi nhuận cả năm

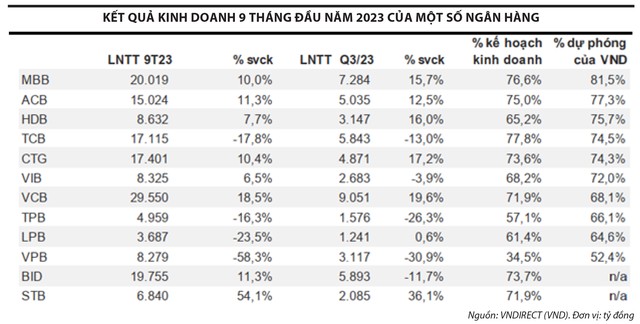

Kết thúc tháng 9, đa số ngân hàng niêm yết thực hiện được 50 - 60% kế hoạch lợi nhuận năm 2023, có 8 ngân hàng đạt dưới 50%.

Kết thúc tháng 9, đa số ngân hàng niêm yết thực hiện được 50 - 60% kế hoạch lợi nhuận năm 2023, có 8 ngân hàng đạt dưới 50% (một số nhà băng chỉ đạt 15 - 30%. Nhìn chung, bức tranh lợi nhuận phân hóa mạnh. Tuy nhiên, hầu hết nhà băng chưa có kế hoạch điều chỉnh mục tiêu lợi nhuận, mà vẫn kỳ vọng sự khởi sắc trong thời gian tới.

Ông Phạm Văn Đẩu, Giám đốc Tài chính, HDBank cho biết, 9 tháng đầu năm 2023, Ngân hàng thực hiện được 65% kế hoạch lợi nhuận năm, 35% còn lại sẽ trông chờ vào quý IV. Lợi nhuận quý cuối năm thường cao, do việc tích lũy tài sản sinh lời cao hơn. Bên cạnh đó, Ngân hàng lường trước được tình hình khó khăn nên ngay từ đầu năm 2023 đã nỗ lực kiểm soát chi phí, giúp tỷ lệ chi phí trên thu nhập (CIR) 9 tháng đầu năm nay giảm khoảng 5% so với cùng kỳ, xuống 35,8%.

“Ngoài ra, tỷ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn của HDBank chỉ có 15,6%, trong khi mức tối đa cho phép lên đến 30%. Do đó, Ngân hàng có nhiều dư địa để cho vay trung - dài hạn hơn và lãi suất cho vay sẽ cao hơn. Việc có thể cho vay nhiều hơn còn giúp Ngân hàng bán chéo thêm sản phẩm, cũng như có thêm thu nhập từ hoạt động dịch vụ. Tổng thu nhập có thể cải thiện đáng kể trong quý IV”, ông Đẩu nói và cho biết thêm, việc chuyển đổi số sẽ giúp HDBank tăng năng suất lao động, giảm chi phí; đồng thời, số lượng khách hàng gia tăng, CASA cao hơn, góp phần nâng cao hiệu quả hoạt động.

Theo ông Đẩu, môi trường kinh doanh còn không ít khó khăn, nhưng nhờ những kết quả trên, Hội đồng quản trị HDBank quyết định giữ nguyên kế hoạch lợi nhuận năm 2023. Ngân hàng có thể đạt được mục tiêu 12.300 tỷ đồng lợi nhuận riêng lẻ.

Trong 9 tháng đầu năm, HDBank đạt lợi nhuận hợp nhất trước thuế 8.632 tỷ đồng, tăng 7,7% so với cùng kỳ. Trong đó, lợi nhuận riêng lẻ của ngân hàng mẹ là 8.610 tỷ đồng, tăng 16,7%. Tính đến 30/9/2023, HDBank có tổng tài sản 508.263 tỷ đồng, tăng 22,1%; tổng huy động vốn đạt 448.225 tỷ đồng, tăng 22,4%, riêng huy động từ khách hàng đạt 341.713 tỷ đồng, tăng 51,5% so với đầu năm.

Tại ACB, 9 tháng đầu năm 2023, Ngân hàng đạt hơn 15.000 tỷ đồng lợi nhuận trước thuế, tương đương 75% kế hoạch năm. Ông Từ Tiến Phát, Tổng giám đốc ACB cho hay, nhu cầu vốn của khách hàng đang dần tăng trở lại, nhất là khi mặt bằng lãi suất giảm, nên kỳ vọng tín dụng quý IV sẽ tăng trưởng tốt hơn (tính đến hết tháng 9 đạt mức tăng hơn 8%). Do đó, đến thời điểm này, Ngân hàng vẫn bám sát với kế hoạch lợi nhuận cả năm là 20.000 tỷ đồng.

Theo kết quả điều tra của Vụ Dự báo thống kê, Ngân hàng Nhà nước, 82,6% tổ chức tín dụng kỳ vọng lợi nhuận năm 2023 sẽ tăng trưởng dương so với năm 2022, có 13,8% lo ngại lợi nhuận tăng trưởng âm và 3,7% dự kiến lợi nhuận không thay đổi.

Các tổ chức tín dụng dự báo, nhu cầu sử dụng dịch vụ ngân hàng của khách hàng sẽ cải thiện trong quý IV/2023, với triển vọng kinh tế tích cực hơn, ngành sản xuất, xuất khẩu dần phục hồi, trong đó nhu cầu vay vốn được kỳ vọng cải thiện nhiều hơn nhu cầu gửi tiền và thanh toán.

Tuy nhiên, đa phần tổ chức tín dụng giảm kỳ vọng về lợi nhuận năm 2023 so với kỳ điều tra trước đó.

Giới phân tích tài chính cũng hạ dự báo mức tăng trưởng lợi nhuận bình quân năm 2023 của các ngân hàng niêm yết xuống 5 - 7,6%, bởi tín dụng chậm chảy, do mức hấp thụ của nền kinh tế yếu.