Dữ liệu kinh tế như kỳ vọng

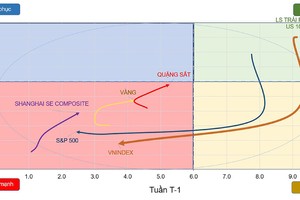

Sự vận động của các tài sản trong tuần qua tiếp nối xu hướng của tuần trước, khi nhiều dữ liệu kinh tế diễn ra như kỳ vọng, như CPI của Mỹ và Trung Quốc, bên cạnh đó là diễn biến không leo thang của cuộc chiến Israel - Hamas. Không có sự bất ngờ nào lớn nên các phát biểu về chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ (Fed) cũng bớt cứng rắn hơn, dẫn tới xác suất Fed đưa ra quyết định tăng lãi suất vào kỳ họp vào tháng 11 tới ở mức thấp (theo công cụ CME Fedwatch). Chỉ số S&P 500 theo đó có cải thiện trong đồ thị vận động tài sản.

|

Đồ thị vận động các tài sản quan trọng. |

Trong tuần mới, các câu chuyện chính ảnh hưởng đến tâm lý nhà đầu tư tại Mỹ cũng như trên toàn cầu dự kiến sẽ xoay quanh việc đánh giá kết quả kinh doanh quý III và triển vọng quý IV của các doanh nghiệp.

Chỉ số US Dollar Index (DXY) đã hoàn thành việc kiểm tra ngưỡng hỗ trợ Fibonacci 38,2% quanh vùng 105,5 theo đúng kịch bản trước khi tăng trở lại vượt 106 vào cuối tuần qua. Sức ép từ DXY đẩy tỷ giá bán USD/VND tại Vietcombank vượt mốc 24.600 và Ngân hàng Nhà nước tăng cường hút ròng trên thị trường liên ngân hàng bằng việc phát hành tín phiếu với khối lượng 20.000 tỷ đồng/ngày (12/10).

Giá vàng vận động tiêu cực trong vùng “Giảm mạnh” và được dự báo có thể sẽ hạ xuống dưới mức 1.900 USD/ounce. Tuy vậy, tại Việt Nam, giá vàng SJC lại tăng mạnh lên trên 70 triệu đồng/lượng.

Giá dầu thô kỳ hạn của Mỹ giảm phiên thứ 3 liên tiếp vào thứ Năm tuần qua, xóa bỏ gần hết mức tăng ban đầu sau cuộc tấn công của Hamas vào Israel vào cuối tuần trước. Nguyên nhân chủ yếu là do Cơ quan Thông tin Năng lượng Mỹ (EIA) công bố mức tồn kho trong nước tăng vượt dự báo, đạt 10,2 triệu thùng. Sản lượng dầu của Mỹ đã tăng 300.000 thùng/ngày, lên mức cao kỷ lục hàng tuần là 13,2 triệu thùng/ngày (kỷ lục cũ là 13,1 triệu thùng/ngày trong tuần kết thúc vào ngày 13/3/2020).

Kịch bản tăng nhẹ kết hợp đi ngang tích lũy

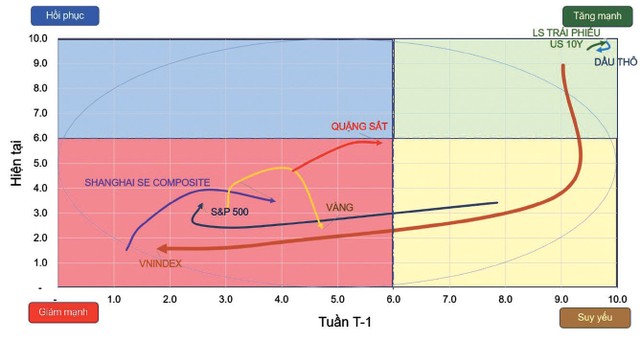

VN-Index tăng điểm giúp chấm dứt chuỗi giảm liên tiếp 4 tuần. Dưới khung đồ thị tuần, đà giảm đã chậm lại khi phản ứng mạnh với ngưỡng hỗ trợ tâm lý tại 1.100 điểm. Đây là điểm nghỉ quan trọng và nhạy cảm đối với xu thế trong ngắn và trung hạn. Các ngưỡng kháng cự tiếp theo được xác định ở MA20 quanh 1.160 điểm và trên đó là “Gap” mở trên Fibonnaci 50% ở vùng 1.200 - 1.210 điểm.

|

Đồ thị kỹ thuật chỉ số VN-Index. |

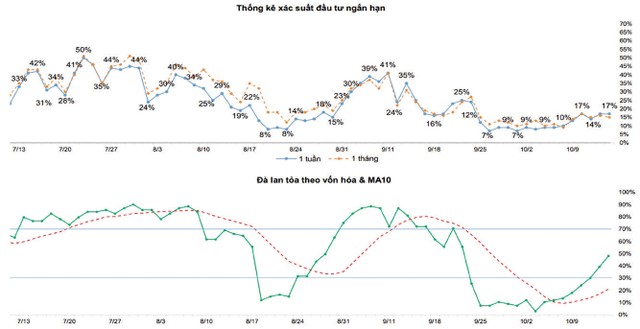

Như vậy, cơ hội tạo ra sự hồi phục đang xuất hiện, nhưng cách thức hồi phục sẽ quyết định lớn đến các kịch bản vận động sắp tới. Theo đó, xu thế hồi phục cần sớm được thiết lập trên cơ sở hậu thuẫn của dòng tiền lớn, cũng như dưới sự dẫn dắt của các nhóm cổ phiếu vốn hóa lớn. Đồng thời, thanh khoản phải được cải thiện để củng cố đà hồi phục. Đối chiếu với các chuyển động hiện tại, thị trường chưa khắc phục được các điểm yếu trên, dẫn tới xác suất đầu tư ngắn hạn ở mức trung bình thấp.

Cụ thể, dòng tiền tập trung vào các nhóm cổ phiếu vốn hóa vừa và nhỏ đang có lợi thế về yếu tố cơ bản. Do thanh khoản thị trường ở mức thấp nên nhóm vốn hóa vừa và nhỏ dự kiến vẫn sẽ là sự lựa chọn chủ yếu đối với các giao dịch ngắn hạn. Trong bối cảnh đó, chỉ số thị trường khó có thể tìm thấy động lực để bứt phá, nhất là khi các nhóm vốn hóa lớn tiếp tục loay hoay chờ xác nhận đáy ngắn hạn.

|

Một số chỉ báo tâm lý thị trường. |

Dưới góc nhìn định lượng, nhịp hồi hiện tại được ghi nhận đến từ các áp lực điều chỉnh quá mức, dẫn tới những phản ứng hồi phục kỹ thuật là chủ đạo. Tín hiệu xuất hiện sóng tăng mới chưa được xác nhận nếu chỉ dựa vào yếu tố tiết cung của bên bán và các động thái giải ngân bắt đáy tập trung ở nhóm vốn hóa vừa và nhỏ.

Kịch bản vận động tăng nhẹ kết hợp đi ngang tích lũy trong biên độ hẹp có thể sẽ tái diễn trong tuần mới. Bối cảnh sẽ tương tự như môi trường giao dịch của thị trường răng cưa (choppy market) từng diễn ra trong tháng 3 - 4/2023. Đây là mô hình thị trường xuất hiện trong các giai đoạn trống thông tin, hoặc các thông tin tích cực và tiêu cực cân bằng nhau, không tạo thành một xu hướng rõ ràng.

Mặc dù có thể sử dụng phương pháp mua cận dưới, bán cận trên, với sự hỗ trợ của các chỉ báo xung lượng thị trường như RSI, nhưng nhà đầu tư rất dễ rơi vào các bẫy tâm lý FOMO theo cả chiều mua và chiều bán (mua đuổi, bán đuổi), nên xác suất đầu tư có lời thường không cao và mức lợi nhuận kỳ vọng cũng khiêm tốn.

|

Thị trường răng cưa giai đoạn cuối 2022, đầu 2023. |

Kịch bản này đang được ủng hộ dưới góc nhìn kỹ thuật khi ngưỡng hỗ trợ quan trọng tại 1.100 điểm cần được củng cố để tránh đẩy thị trường rơi vào xu thế giảm trung hạn.

Nhằm đảm bảo xác suất đầu tư và tỷ suất lợi nhuận bù rủi ro, chiến lược giao dịch trong tuần mới nên ưu tiên canh các nhịp điều chỉnh và sử dụng tỷ trọng giải ngân ở mức trung bình trên tổng tài sản để thăm dò vị thế với các cổ phiếu vốn hóa vừa tại các nền giá đã có sự tích lũy chặt chẽ. Công cụ đòn bẩy tài chính (margin) chưa phù hợp cho các giao dịch vào thời điểm này.