Chuyển đổi số trong ngành ngân hàng…

Công nghệ tự động hóa, khả năng tính toán cực lớn, khả năng kết nối vạn vật, công nghệ trí tuệ nhân tạo, máy học… đã và đang làm thay đổi cách thức loài người sản xuất và tiêu dùng. Tại Việt Nam, ngành ngân hàng thuộc những ngành đi đầu trong chuyển đổi số. Theo báo cáo đánh giá chỉ số chuyển đổi số (DTI) của các bộ, cơ quan ngang bộ, cơ quan thuộc Chính phủ và các địa phương trực thuộc TW do Bộ Thông tin và Truyền thông thực hiện, Ngân hàng Nhà nước (NHNN) được xếp vị trí thứ nhất về chỉ số xếp hạng an toàn thông tin mạng, thứ hai về chỉ số thể chế số và thứ tư về chỉ số hoạt động chuyển đổi số.

|

TS. Nguyễn Tú Anh, Vụ trưởng Vụ Tổng hợp, Ban Kinh tế Trung ương |

Cho đến nay, hơn 95% tổ chức tín dụng (TCTD) đã và đang xây dựng, triển khai chiến lược chuyển đổi số. Các ngân hàng đều đang thúc đẩy đầu tư, ứng dụng các công nghệ mới như trí tuệ nhân tạo (AI), máy học (ML), xử lý dữ liệu lớn (Big Data)..., cũng như các ứng dụng, phần mềm hiện đại như tự động hóa quy trình bằng robot (RPA), giao diện lập trình ứng dụng (API)… để tự động hóa quy trình nghiệp vụ, phân tích hành vi/thói quen tiêu dùng, mở rộng hệ sinh thái cung ứng sản phẩm, dịch vụ nhằm đáp ứng nhu cầu của khách hàng. Tại một số ngân hàng, có hơn 90% giao dịch khách hàng cá nhân được thực hiện qua kênh điện tử.

Chỉ trong chưa đến một năm từ khi được NHNN cho phép vào tháng 3/2021 đến tháng 12/2021, đã có 24 TCTD báo cáo triển khai mở tài khoản thanh toán cho khách hàng bằng eKYC với hơn 3,4 triệu tài khoản mở mới. Đến cuối tháng 2/2022, có hơn 10 tổ chức phát hành thẻ đã triển khai phát hành thẻ bằng eKYC với hơn 1,3 triệu thẻ, chiếm gần 1,1% trong tổng số lượng thẻ đang lưu hành trên thị trường, giá trị giao dịch bình quân đạt khoảng 979.200 đồng/giao dịch.

Đến cuối tháng 7/2022, giao dịch thanh toán không dùng tiền mặt đã tăng 78% về số lượng và 29,3% về giá trị; qua internet tăng tương ứng 68,5% và 31,6%; qua điện thoại di động tăng tương ứng 97,8% và 84,2%; qua QR Code tăng tương ứng 100,9% và 142,5%; qua POS tăng tương ứng 36,56% và 38,69%; qua ATM tăng tương ứng 3,83% và 6,61%.

Những số liệu trên cho thấy sự gia tăng vượt trội của các phương thức thanh toán mới. Mức độ sử dụng ATM để rút tiền mặt gần đến ngưỡng bão hòa, mức tăng không đáng kể.

... Và những rủi ro trọng yếu

Cho đến nay, hầu hết TCTD đều nhận thấy nhu cầu tất yếu của chuyển đổi số trong hoạt động ngân hàng. Điều này xuất phát từ các nguyên nhân chính sau.

|

Thứ nhất, các công nghệ kỹ thuật số đã phát triển mạnh mẽ trong lĩnh vực ngân hàng trong thời gian qua, nhờ đó chuyển đổi số giúp nâng cao hiệu quả hoạt động của ngân hàng một cách rõ rệt.

Thứ hai, chuyển đổi số giúp cho các ngân hàng quy mô nhỏ, đi sau khắc phục được bất lợi cạnh tranh so với các ngân hàng lớn (số lượng chi nhánh vật lý không còn quá quan trọng, số lượng nhân viên đông trở nên không cần thiết...).

Thứ ba, người tiêu dùng tại Việt Nam đang chuyển sang môi trường số rất nhanh chóng nhờ sự phổ biến của điện thoại thông minh, chi phí kết nối internet rẻ (tính đến tháng 4/2022, tại Việt Nam, có đến 93,5 triệu thuê bao điện thoại thông minh đang hoạt động và khoảng 73,5% số người trưởng thành đang sử dụng điện thoại thông minh).

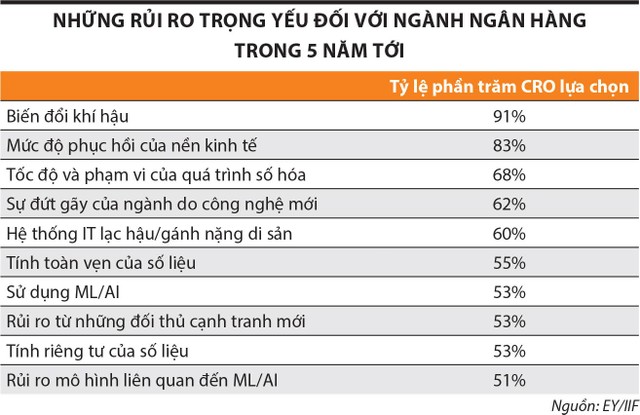

Tuy nhiên, quá trình chuyển đổi số cũng tiềm ẩn nhiều rủi ro và cần phải được quản lý nghiêm ngặt. Theo báo cáo “Khảo sát quản trị rủi ro ngân hàng toàn cầu” lần thứ 11 của EY/IIF tiến hành tại 33 nước với sự tham gia của 88 tổ chức tài chính cho thấy, trong 10 nhóm rủi ro lớn nhất mà ngành ngân hàng phải đối mặt trong 5 năm tới, có tới 7 nhóm rủi ro liên quan đến chuyển đổi số (xem bảng).

Trong đó, rủi ro về biến đổi khí hậu được hầu hết (91%) giám đốc quản lý rủi ro (CRO) của các tổ chức tài chính chỉ ra là rủi ro cần lưu ý nhất trong 5 năm tới, trong khi tỷ lệ này năm 2019 chỉ là 52%. Các điều kiện khí hậu cực đoan tiếp tục ảnh hưởng tới tất cả các lục địa và thế giới đang dịch chuyển sang nền kinh tế các-bon thấp là 2 yếu tố chính sẽ làm gia tăng rủi ro trong ngành ngân hàng:

Một là, sự cực đoan của khí hậu làm tăng rủi ro tổn thất tài sản, nhà xưởng, văn phòng của chính ngân hàng và các khách hàng của ngân hàng, làm giảm khả năng vay nợ của khách hàng và giảm giá tài sản.

Hai là, rủi ro chuyển đổi sang nền kinh tế các-bon thấp, bao gồm các khoản đầu tư của ngân hàng vào các doanh nghiệp phát thải khí nhà kính có thể bị thua lỗ; các tài sản không được gắn mác “xanh” sẽ nhanh chóng trở thành tài sản “mắc cạn” giảm giá trị nhanh chóng; sự thiếu ổn định của năng lượng xanh có thể kích hoạt khủng hoảng năng lượng toàn cầu khi nền kinh tế thiếu hệ thống năng lượng dự phòng (khủng hoảng năng lượng hiện nay tại châu Âu là một điển hình).

Thách thức lớn nhất hiện nay đó là: (i) Các ngân hàng chưa có năng lực để đánh giá được quy mô và mức độ của rủi ro do biến đổi khí hậu tạo ra, nhận diện đủ các loại rủi ro, khả năng ứng phó với từng rủi ro, chi phí cho việc ứng phó với rủi ro; (ii) Hệ thống ngân hàng vẫn đang thiếu các mô hình chuẩn để đánh giá rủi ro từ biến đổi khí hậu; (iii) Hệ thống ngân hàng thiếu kỹ năng quản lý rủi ro từ biến đổi khí hậu.

Sự phức tạp của công nghệ ngày càng cao nên xu hướng ngân hàng phụ thuộc vào công nghệ và dịch vụ của bên thứ ba là không tránh khỏi.

Nhóm rủi ro thứ hai được 83% các CRO lưu ý đó là rủi ro về quy mô và mức độ phục hồi kinh tế toàn cầu. Hiện nay, khả năng phục hồi kinh tế toàn cầu phụ thuộc vào các quyết định chính trị của các trung tâm quyền lực thế giới. Sự đối đầu giữa những nước ủng hộ Nga, nước Nga và các nước phương Tây đang có những rủi ro khó lường về quy mô và mức độ. Đứt gãy chuỗi cung ứng, lạm phát tăng cao, khủng hoảng năng lượng toàn cầu… đang làm cho quá trình phục hồi có nguy cơ đảo chiều. Hệ thống ngân hàng chưa được trang bị các kỹ năng đánh giá các rủi ro chiến lược mang tính toàn cầu và khu vực.

Sự phát triển quá nhanh của công nghệ số đã làm cho tốc độ số hóa của nền kinh tế tăng vọt. Báo cáo của McKinsey cho thấy, 90% dữ liệu (data) hiện tại là chưa hề tồn tại vào 2 năm trước. Điều này có nghĩa là khối lượng dữ liệu tăng chóng mặt, khả năng xử lý và quản lý khối lượng dữ liệu này là một thách thức rất lớn. Thêm vào đó, đến năm 2017, trên thế giới có hơn 20 tỷ thiết bị được kết nối với nhau và cứ mỗi tuần thì lại có thêm hơn 50 triệu thiết bị được bổ sung vào mạng lưới IoT này. Sự gia tăng kết nối đặt ra hàng loạt các vấn đề về rủi ro an toàn trong kết nối, về tính toàn vẹn của dữ liệu.

Sự phát triển vượt bậc của năng lực tính toán đã phần nào giúp cho các doanh nghiệp xử lý vấn đề quy mô dữ liệu và kết nối. Chẳng hạn, chiếc iPhone 6 có năng lực tính toán gấp 10 lần siêu máy tính Deep Blue đã đánh bại siêu đại kiện tướng cờ vua năm 1997. Tuy nhiên, sự phát triển quá nhanh của công nghệ đã làm cho vòng đời công nghệ thu hẹp lại nhanh chóng, trong khi yêu cầu xử lý dữ liệu ngày càng cao.

Các ngân hàng không thể liên tục thay đổi công nghệ của mình do rào cản chi phí, nhưng nếu không liên tục đổi mới công nghệ thì họ có thể phải đánh đổi bằng năng lực cạnh tranh. Đây chính là rủi ro “gánh nặng di sản”: Những doanh nghiệp đi đầu về chuyển đổi số đã đầu tư lớn vào công nghệ (thống kê tại 10 ngân hàng thương mại lớn ở Việt Nam cho thấy, mức đầu tư cho chuyển đổi số ước tính lên đến 15.000 tỷ đồng/năm, chi phí đầu tư nguồn lực hoạt động chuyển đổi số trung bình chiếm từ 20-30% tổng chi phí đầu tư hoạt động).

Thế nhưng, chỉ sau 2-5 năm, công nghệ đó đã trở nên lạc hậu, song gánh nặng “di sản công nghệ” không cho phép họ thay đổi công nghệ mới. Có 60% CRO trong khảo sát của EY/IIF năm 2021 đã lựa chọn đây là rủi ro quan trọng nhất trong 5 năm tới.

Các ngân hàng cần phải có một chiến lược lựa chọn hợp lý về tốc độ và quy mô số hóa. Quá trình số hóa phải đảm bảo tính linh hoạt và nhanh chóng thích ứng của công nghệ, đảm bảo công nghệ có thể liên tục được nâng cấp và hoạt động liên tục 24/7, tối thiểu hóa nguy cơ bị tấn công mạng và bảo vệ được tính toàn vẹn của dữ liệu.

Do đó, trong khảo sát của EY/IIF năm 2021, 68% CRO đã đánh giá rủi ro quản lý tốc độ và quy mô số hóa hoạt động ngân hàng là rủi ro quan trọng nhất trong 5 năm tới.

Số hóa hoạt động ngân hàng không chỉ đơn giản là ứng dụng công nghệ số vào các hoạt động hiện tại của ngân hàng, mà còn đòi hỏi các ngân hàng phải xây dựng một mô hình quản lý mới, khác biệt với mô hình quản lý truyền thống trước đây.

Những rủi ro trước đây chưa từng tồn tại thì ngày nay lại là những rủi ro trọng yếu, đe dọa sự sống còn của ngân hàng: Một cuộc tấn công mạng, hệ thống internet của ngân hàng bị treo, dữ liệu cá nhân của khách hàng bị hack… có thể gây ra những hậu quả vô cùng nghiêm trọng đối với tài chính và uy tín của ngân hàng.

Trong một ngân hàng lớn, có tổ chức phức tạp, quá trình chuyển đổi số đòi hỏi sự đồng bộ từ hệ thống quản lý nhân sự, hệ thống nhận biết khách hàng, hệ thống khuyến khích trải nghiệm người dùng, hệ thống thu thập dữ liệu, hệ thống máy học, hệ thống trí tuệ nhân tạo… đều phải được chuyển dịch đồng bộ. Sự thiếu đồng bộ không chỉ làm giảm hiệu quả của quá trình chuyển đổi số, mà còn làm cho rủi ro chuyển đổi số tăng cao.

Khi bộ phận marketing, hoặc bộ phận phát triển sản phẩm, hay bộ phận công nghệ dự kiến tung ra một sản phẩm mới, một quy trình mới, hoặc một bộ công cụ mới, nhất thiết phải có sự tham gia của các chuyên viên quản lý rủi ro ngay từ ban đầu. Nếu bộ phận quản lý rủi ro chỉ được biết đến các quy trình hay sản phẩm mới này sau khi đã được tung ra ở quy mô lớn thì đôi khi là quá trễ để hạn chế các rủi ro đối với ngân hàng.

Một trong những phương thức phổ biến để giảm thiểu rủi ro trong quá trình chuyển đổi số đó là các ngân hàng có xu hướng chuyển dịch sang điện toán đám mây và ứng dụng công nghệ số để kiểm soát rủi ro. Điều này giúp cho các ngân hàng giảm tối đa rủi ro về “gánh nặng di sản” và cập nhật công nghệ.

Tuy nhiên, phương thức này cũng chứa đựng những rủi ro mới nằm ngoài khả năng kiểm soát của ngân hàng như rủi ro về an toàn dữ liệu (59% CRO đã quan ngại về rủi ro này), các chuyên viên của ngân hàng chưa được đào tạo về quản lý rủi ro trên môi trường điện toán đám mây (46% CRO quan ngại về rủi ro này)…

Thực tế trên đặt ra một yêu cầu cấp bách đối với quá trình chuyển đổi số, đó là phải nhanh chóng nâng cao trình độ nhận thức của lãnh đạo và nhân viên về rủi ro liên quan đến công nghệ, điện toán đám mây và phân tích phỏng đoán. Các nhân viên ngân hàng phải hiểu rõ những công nghệ mới như máy học, trí tuệ nhân tạo… có thể mang lại lợi ích và rủi ro gì để họ luôn cảm thấy thoải mái đối với một quy trình mới, một cách tiếp cận mới.

Thêm vào đó, sự phức tạp của công nghệ ngày càng cao nên xu hướng ngân hàng phụ thuộc vào công nghệ và dịch vụ của bên thứ ba là không tránh khỏi. Quản lý rủi ro từ sử dụng nền tảng công nghệ và dịch vụ của bên thứ ba như thế nào hiện vẫn là thách thức lớn đối với hoạt động ngân hàng.

Có thể khẳng định, chuyển đổi số trong ngành ngân hàng là xu hướng không thể tránh khỏi, càng bắt kịp xu hướng này, ngành ngân hàng càng có nhiều lợi thế trong cạnh tranh toàn cầu. Cho đến nay, quá trình chuyển đổi số của hệ thống các TCTD ở Việt Nam đang diễn ra nhanh chóng và đạt được nhiều kết quả rất đáng ghi nhận. Tuy nhiên, quá trình này cũng luôn kèm theo những rủi ro và thách thức. Nhận diện rõ các rủi ro, thách thức này giúp chúng ta tự tin hơn và chủ động hơn trong quá trình chuyển đổi số, qua đó giúp cho quá trình chuyển đổi số thành công và hệ thống ngân hàng phát triển bền vững.