Trong báo cáo chiến lược tháng 10: Đi qua sương mù, SSI Research đánh giá, số liệu vĩ mô 9 tháng năm 2022 của Việt Nam được công bố khởi sắc trên hầu hết các lĩnh vực so với cùng kỳ năm 2021. Mặc dù tăng trưởng mạnh mẽ đến từ nền so sánh thấp do giãn cách xã hội kéo dài, tuy nhiên khả năng mối quan tâm của nhà đầu tư sẽ dần dịch chuyển sang yếu tố tăng trưởng kết quả kinh doanh quý III khi kỳ công bố chính thức báo cáo tài chính quý đang đến rất gần.

Mặt khác, số liệu cũng cho thấy tăng trưởng có thể đạt đỉnh trong quý III này và áp lực sẽ tăng dần trong thời gian tới.

Vì vậy, nhóm nghiên cứu duy trì góc nhìn thận trọng đối với diễn biến dòng tiền vào thị trường chứng khoán cũng như xu hướng vận động chung của thị trường, ít nhất cho tới cuộc họp của FED vào tháng 11. Bên cạnh rủi ro đến từ bên ngoài, nhân tố nội tại có tác động không tích cực đến tâm lý thị trường ngày càng xuất hiện rõ ràng hơn, như tăng trường chậm lại hay Ngân hàng Nhà nước có thể tiếp tục tăng lãi suất điều hành nhằm ổn định môi trường tỷ giá.

Trong khi đó, yếu tố tích cực đến từ việc định giá thị trường hiện đang ở mức thấp có thể giúp dòng tiền chủ động giải ngân. Định giá P/E hiện tại của VN-Index đang ở mức 11,7 lần vào ngày 03/10 đang dần tiệm cận mức đáy 10,35 lần vào ngày 24/3/2020, còn P/E ước tính năm 2022 cho chỉ số hiện ở mức 10,2 lần. Với yếu tố tích cực này, kỳ vọng hoạt động giải ngân ở mức thăm dò có thể diễn ra.

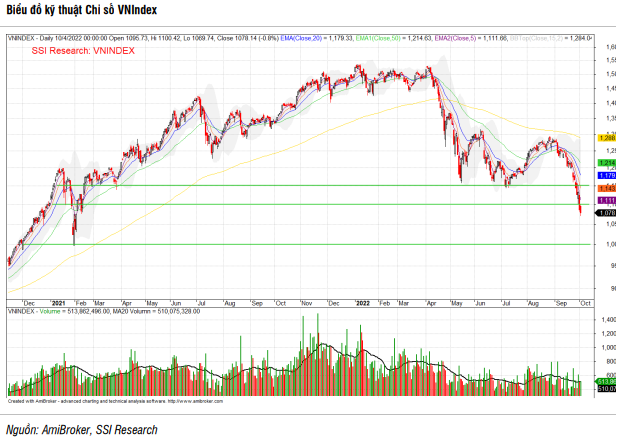

Từ góc nhìn kỹ thuật, vận động của VN-Index trong tháng 10 sẽ được quyết định bởi vùng quan sát quan trọng 1.100 điểm. Nếu duy trì ổn định được trên vùng này, nhiều khả năng VNIndex sẽ hình thành một nhịp hồi phục với vùng mục tiêu quan trọng là vùng 1.142 - 1.150 điểm (vùng đáy ngắn hạn tháng 7). Ngược lại, khi mốc 1.100 điểm bị xuyên thủng, chỉ số có thể sẽ tìm điểm cân bằng và hồi phục trở lại từ nền hỗ trợ cứng 1.025 - 1.000 điểm.

|

04 cổ phiếu khuyến nghị đầu tư tháng 10

Với các mã cổ phiếu được khuyến nghị trong tháng này như TLG, PVT, FPT và DGW dự kiến được nâng đỡ bởi nền tảng tăng trưởng mạnh mẽ trong quý III, nhóm nghiên cứu gợi ý một chiến lược đầu tư thận trọng là nhà đầu tư có thể tăng tỷ trọng tại các vùng giá hỗ trợ cho cổ phiếu.

TLG - CTCP Tập đoàn Thăng Long

Doanh thu thuần 8 tháng đạt 2.500 tỷ đồng, tăng 48% so với cùng kỳ năm ngoái. Biên lợi nhuận gộp đạt 44,1%, tăng 2,7% nhờ vào giá hạt nhựa - nguyên liệu chính chiếm 25% tổng chi phí nguyên vật liệu giảm. Lợi nhuận sau thuế đạt 396 tỷ đồng, tăng 137%.

TLG là doanh nghiệp đầu ngành trong lĩnh vực sản xuất bút viết và các dụng cụ văn phòng phẩm, thị phần chiếm 60%. Trong năm 2023, Thiên Long đi vào sản xuất tại nhà máy mới Thiên Long Long Thành, giúp sản lượng sản xuất tăng 33%. SSI đánh giá TLG có thể duy trì giá bán với tệp khách hàng đa dạng và sản lượng tiêu thụ tăng 7 – 8%. Đồng thời tái cấu trúc dòng sản phẩm cao cấp giúp doanh thu dự kiến tăng 15% trong năm 2023.

Dự báo giá dầu giảm sẽ làm giảm giá hạt nhựa - chiếm 25% chi phí nguyên vật liệu của TLG. Nhóm nghiên cứu dự kiến biên lợi nhuận gộp TLG sẽ đạt mức 46,5%, tăng 2,4% trong năm 2023.

PVT - Tổng CTCP Vận tải Dầu khí

Lợi nhuận trước thuế dự phóng đạt 320 tỷ đồng, tăng 62% so với cùng kỳ dựa trên thị trường vận tải dầu khí tích cực cũng như mức so sánh thấp cùng kỳ năm 2021.

Tăng trưởng lợi nhuận có thể tiếp tục đạt mức cao trong quý IV/2022 từ thu nhập một lần từ việc thanh lý tàu PVT Athena với mức lãi từ việc thanh lý tài sản dự kiến đạt 130 tỷ đồng.

FPT - CTCP FPT

Một trong những điểm tích cực đáng chú ý là mảng công nghệ thông tin trong nước đã lấy lại mức tăng trưởng dương. Riêng tháng 7 - 8/2022, lợi nhuận trước thuế mảng công nghệ thông tin trong nước tăng trưởng 13,5% so với mức giảm 14,4% trước đó ở quý II/2022.

Tiền mặt ròng (net cash) là một lợi thế của FPT giúp tránh khỏi tác động của việc tăng lãi suất cho vay. Bên cạnh mảng công nghệ là động lực tăng trưởng chính thì mảng dịch vụ viễn thông tạo ra dòng tiền ổn định sẽ giúp FPT vượt qua cuộc suy thoái tốt hơn so với các công ty IT start up vốn có dòng tiền mỏng.

Hiện tại FPT giao dịch ở mức P/E năm 2022 và 2023 là 15,4x và 12,6x với mức tăng trưởng lợi nhuận ước tính là 24,6% và 21,7% so với cùng kỳ; tương ứng với tỷ lệ PEG khá hấp dẫn ở mức 0,5x.

DGW - CTCP Thế giới số

Lợi nhuận của DGW có thể đạt 200 tỷ đồng trong quý III/2022, tăng 87% từ cơ sở thấp trong quý III/2021 và tăng 45% so với quý II/2022 nhờ nhu cầu laptop phục hồi trong mùa tựu trường. Tuy lợi nhuận quý IV/2022 có thể giảm nhẹ 8% cơ sở cao trong quý IV/2021, SSI cho rằng định giá hiện tại rất hấp dẫn (P/E 2023 hiện chỉ 9,7x) cho một doanh nghiệp có khả năng duy trì tăng trưởng lợi nhuận trong năm 2023.

SSI Research ước tính lợi nhuận 2022 - 2023 lần lượt là 850 tỷ đồng (tăng 30% so với cùng kỳ) và 1.010 tỷ đồng (tăng 19%). Tuy doanh thu mảng điện thoại và laptop tăng trưởng chậm lại (10% so với cùng kỳ trong 2023 cho cả 2 mảng), mảng thiết bị văn phòng và thiết bị gia đình (home appliance) được dự báo tăng trưởng 62% so với cùng kỳ trong năm 2023 nhờ đóng góp từ nhãn hàng mới (Joyoung, Whirlpool) và xu hướng số hóa tiếp diễn.

![[Bond Highlights] Số 12/2025: Kỳ vọng mới cho thị trường trái phiếu doanh nghiệp năm 2026](https://image.tinnhanhchungkhoan.vn/400x225/Uploaded/2025/wpxlcdjwi/2025_12_29/avt-3361-1946.jpg)