Thách thức lớn nhất hiện nay là việc thực hiện thoái vốn tại các doanh nghiệp làm ăn kém hiệu quả, cũng như tìm kiếm nhà đầu tư chiến lược tại các doanh nghiệp mà Nhà nước vẫn nắm tỷ lệ chi phối lớn sau khi thoái một phần.

Ông nhận xét như thế nào về kết quả thoái vốn Nhà nước tại các DNNN hiện nay?

Kết quả thoái vốn tại DNNN trong 6 tháng đầu năm 2016 nhìn chung có chững lại so với cùng kỳ năm trước về lượng, nhưng vẫn đảm bảo về hiệu quả thoái vốn. Một số thương vụ thoái vốn thu hút được sự quan tâm của đông đảo nhà đầu tư và thu về số tiền lớn hơn nhiều giá trị sổ sách của vốn Nhà nước tại thời điểm bán ra như thoái vốn Tổng CTCP Đường sông Miền Nam (SWC); Tổng CTCP Thiết bị điện Việt Nam (GELEX), Tổng công ty Viglacera (phát hành thêm thành công), Công ty TNHH Một thành viên Lương thực TP. HCM - Foodcosa của Tổng công ty Lương thực Miền Nam-Vinafood 2 (bán đấu giá chiến lược), CTCP Thép Việt Ý VIS (Tổng công ty Sông Đà)…

Việc bán vốn tại các doanh nghiệp có nền tảng kinh doanh tốt, có lợi thế về quỹ đất lớn thường tương đối thuận lợi và thu hút được sự quan tâm của giới đầu tư. Ngược lại, với các doanh nghiệp kinh doanh kém hiệu quả thì hoạt động bán vốn Nhà nước sẽ chậm hơn do nguồn cung khó gặp đúng nhu cầu. Việc bán các đối tượng doanh nghiệp kém hiệu quả này vẫn sẽ là điểm mấu chốt để hoàn thành kế hoạch thoái vốn Nhà nước trong thời gian tới.

Ông Tống Minh Tuấn

Thuận lợi lớn nhất là sức cầu của giới đầu tư đối với các DNNN thoái vốn đang mạnh lên không ngừng trong vài năm trở lại đây. Xuất phát từ thực tế là nhiều doanh nghiệp tư nhân của Việt Nam đang mạnh lên không chỉ về quy mô mà còn cả sự phân hóa trong tăng trưởng và phát triển.

Trong quá trình lớn mạnh này, các doanh nghiệp tư nhân luôn khát khao nguồn lực mà các DNNN có được, đó là lợi thế về quỹ đất, kinh nghiệm vận hành và cả những ưu thế khác mà vị thế Nhà nước mang tới. Do đó, thay vì thành lập một doanh nghiệp từ đầu, doanh nghiệp tư nhân sẽ có xu hướng mua lại các doanh nghiệp thoái vốn Nhà nước, để rút ngắn quá trình phát triển này.

Ngoài ra, nhu cầu gia tăng quỹ đất cũng tạo nên nhu cầu lớn đối với việc mua lại các DNNN thoái vốn trong thời gian qua. Khi nhu cầu gia tăng, sẽ có nhiều nhà đầu tư sẵn sàng trả giá đủ thỏa mãn các yêu cầu về giá tối thiểu của Nhà nước, giúp cho việc thoái vốn thành công.

Bên cạnh đó, việc thoái vốn Nhà nước cũng còn nhiều yếu tố thuận lợi khác. Thứ nhất, khung pháp lý cho hoạt động thoái vốn Nhà nước ngày càng hoàn thiện và rõ ràng đã giúp đẩy nhanh quá trình lập phương án thoái vốn, từ đó giúp quá trình triển khai tránh được nhiều vướng mắc.

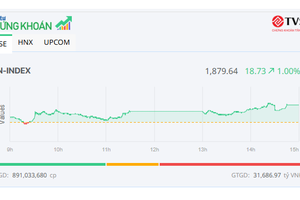

Thứ hai, các nhà đầu tư ngày càng quan tâm đến các doanh nghiệp được Nhà nước thoái vốn giống như một phân khúc thị trường ngách trên thị trường chứng khoán. Điều này giúp việc kết nối tìm kiếm người mua dễ dàng hơn.

Bên cạnh những thuận lợi nói trên, theo ông tiến trình thoái vốn tại DNNN hiện nay đang phải đối mặt với những thách thức nào?

Thách thức lớn nhất hiện nay là việc tổ chức thực hiện thoái vốn tại các doanh nghiệp làm ăn kém hiệu quả, cũng như tìm kiếm nhà đầu tư chiến lược tại các doanh nghiệp mà Nhà nước vẫn nắm tỷ lệ chi phối lớn sau khi thoái một phần. Với các đối tượng doanh nghiệp đặc biệt này, việc tạo một sản phẩm tài chính hấp dẫn nhà đầu tư tương đối khó và cần những phương án linh hoạt hơn.

Đối với các doanh nghiệp mà nhà nước nắm một tỷ lệ nhỏ hay tiềm năng không nhiều, có công tác quản trị doanh nghiệp chưa tốt, kết quả sản xuất - kinh doanh yếu kém…, việc thoái vốn cần các biện pháp chủ động, linh hoạt hơn. Theo đó, các quy định về bán dưới mệnh giá, bán phải chào cạnh tranh đối với cổ phiếu niêm yết… cần được xem xét, nếu không Nhà nước sẽ rất khó thoái vốn thành công tại các doanh nghiệp này. Cần xem xét “tính thị trường” của việc thoái vốn trong quá trình này hơn nữa.

Ngoài ra, công tác bán vốn nếu được thực hiện bài bản và bởi tổ chức chuyên nghiệp thì kết quả sẽ bảo đảm hơn. Tổ chức chuyên nghiệp, theo tôi, không chỉ chuyên nghiệp trong định giá, thực hiện bán, mà còn biết thời điểm nào nên bán vốn tại doanh nghiệp nào. Hay trước khi bán, họ có đủ năng lực cả về quản trị và sự chủ động về tài chính để đầu tư thêm vào doanh nghiệp, cải thiện tình hình tài chính, quản trị và kết quả sản xuất - kinh doanh của doanh nghiệp sẽ bán, nhờ đó, khi bán ra thu về hiệu quả cao hơn.

Để thoái vốn Nhà nước thành công và hiệu quả, cần lưu ý điều gì?

Để thoái vốn Nhà nước thành công và hiệu quả, yếu tố quan trọng nhất là phải luôn bám sát thị trường, làm sao để cung và cầu gặp nhau mà vẫn đảm bảo thu hồi vốn tốt cho Nhà nước. Qua trực tiếp thực hiện tư vấn bán vốn với nhiều cơ quan đại diện vốn Nhà nước, chúng tôi thấy, việc xây dựng một quy trình bán vốn chi tiết, chặt chẽ, khoa học và có đội ngũ cán bộ am hiểu về tài chính thực hiện bán vốn chuyên nghiệp như Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) đã làm là một mô hình rất hiệu quả.

Ngoài ra, việc có quy trình thoái vốn giúp thu hút được sự quan tâm của giới đầu tư và trở thành một sự kiện khi có các doanh nghiệp tốt được thoái. Chính vì thu hút được nhiều sự quan tâm như vậy, dẫn đến xuất hiện cạnh tranh, giúp giá bán trung bình thường sẽ cao hơn cho Nhà nước. Thống kê cho thấy, mức giá bán của SCIC thường cao hơn so với mức trung bình 1,5 – 2 lần.

Đối với các cơ quan chủ quản thoái vốn, cần lựa chọn đơn vị tư vấn có kinh nghiệm để giảm bớt những rủi ro, thiếu sót trong quá trình thoái vốn (thiếu công bố thông tin hoặc công bố không đầy đủ, xây dựng giá khởi điểm chưa phù hợp, thiếu căn cứ pháp lý…). Một thực tế là năng lực cán bộ trực tiếp đảm trách việc thoái vốn của các cơ quan chủ quản chưa đồng đều, cho nên trong tương lai, nên chăng Nhà nước có thể xem xét tập trung các DNNN về đơn vị thoái vốn chuyên nghiệp. Trong quá trình thực hiện việc này, việc lựa chọn đơn vị tư vấn có rất vai trò quan trọng.

Ngoài ra, công ty chứng khoán cũng có vai trò đặc biệt trong việc kết nối nhu cầu bán vốn của Nhà nước với các nhà đầu tư. Việc bán qua sàn chứng khoán, đấu giá qua Sở giao dịch hay tại công ty chứng khoán đều cần đảm bảo điều kiện tiên quyết là tìm kiếm được nhà đầu tư, đồng thời đảm bảo tính công khai minh bạch, công bố thông tin đầy đủ để đạt được hiệu quả thu hồi vốn cao nhất cho Nhà nước.

Chủ trương thoái vốn tại những doanh nghiệp không cần Nhà nước nắm quyền chi phối là cần thiết. Tuy nhiên, xét về lâu dài và hiệu quả, cần cân nhắc xem có nên thoái vốn tại các doanh nghiệp hiện còn vốn Nhà nước chi phối và đang làm ăn hiệu quả hay không? Và nếu làm thì nên làm theo cách nào?

Chủ trương thoái vốn tại những doanh nghiệp đang làm ăn hiệu quả mà không cần Nhà nước nắm quyền chi phối sẽ góp phần làm lành mạnh hóa thị trường về lâu dài và thúc đẩy sự phát triển của các doanh nghiệp thoái vốn, do có cơ hội tiếp cận các nguồn lực bên ngoài năng động hơn. Tuy nhiên, việc thoái vốn tại các doanh nghiệp này cần có lộ trình chi tiết và thận trọng để tránh tạo ra một cú sốc đối với thị trường.

Mặt khác, một số doanh nghiệp có vốn nhà nước dự kiến thoái vốn trong thời gian tới đều là các doanh nghiệp lớn trong một ngành sản xuất, vì vậy, khi Nhà nước thoái vốn cũng cần thận trọng để tránh gây mất cân bằng tại các ngành này, đồng thời có phương thức thoái vốn phù hợp để sau khi Nhà nước thoái vốn, DN tiếp tục tăng trưởng, góp phần phát triển thương hiệu và bảo đảm việc làm cho hàng vạn người lao động.