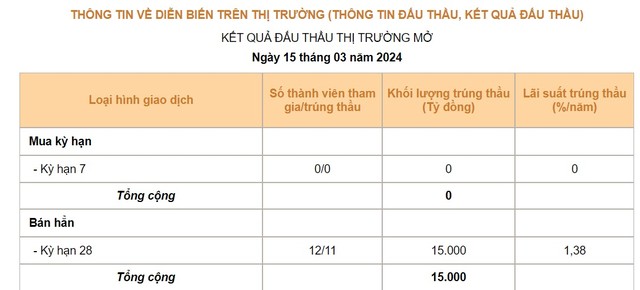

Cụ thể, trong ngày cuối tuần (15/3), NHNN tiếp tục 15.000 tỷ đồng khỏi hệ thống thông qua công cụ tín phiếu với kỳ hạn 28 ngày. Lãi suất trúng thầu tín phiếu trong phiên 15/3 đã giảm xuống 1,38%/năm, tốc độ hút tiền vẫn giữ nguyên ở mức 15.000 tỷ đồng/phiên.

Tổng cộng có 12 thành viên tham gia đấu thầu, trong đó có 11 thành viên trúng thầu. Tuy nhiên khác với những phiên trước, lãi suất trúng thầu lần này ở mức 1,38%/năm, giảm 0,02 điểm % so với các phiên trước.

Trong 4 phiên giao dịch trước đó, nhà điều hành đã hút gần 60.000 tỷ đồng thông qua kênh tín phiếu với cùng kỳ hạn 28 ngày và lãi suất 1,4%/năm. Như vậy, kể từ khi khởi động lại kênh tín phiếu, NHNN đã hút về tổng cộng gần 75.000 tỷ đồng thanh khoản khỏi hệ thống, trong khi không có động thái bơm thêm tiền ra thị trường như những lần trước.

|

Kết quả đấu thầu thị trường mở ngày 15/3/2024 |

Giới phân tích cho rằng, NHNN hút tiền trong bối cảnh thanh khoản dư thừa khi tín dụng quay đầu giảm trong những tháng đầu năm (tín dụng đối với nền kinh tế đến cuối tháng 2/2024 giảm 0,72%). Lãi suất qua đêm liên ngân hàng đã giảm mạnh so với mức đỉnh từng đạt được trong ngày 21/2 (4,14%) và đang có xu hướng tiến về mặt bằng thấp được duy trì trong giai đoạn dư thừa thanh khoản vào cuối năm 2023.

Mặt khác, kể từ khi NHNN bắt đầu hút tiền (ngày 11/3), tỷ giá đã có xu hướng giảm so với mức đỉnh. Tỷ giá trên thị trường chợ đen đã có xu hướng hạ nhiệt trong 3 ngày đầu nhà điều hành hút 45.000 tỷ đồng qua tín phiếu. Tuy nhiên, tỷ giá tại các ngân hàng thương mại lại tiếp tục tăng trong ngày cuối tuần.

Cụ thể, trong chiều ngày 15/3, tỷ giá bán ra tại ngân hàng Vietcombank đã lên hơn 24.900 đồng. Các ngân hàng tăng giá USD thêm 20 đồng trong sáng ngày 16/3. Eximbank mua vào lên 24.490 - 24.570 đồng, bán ra 24.880 đồng; Vietcombank mua vào 24.520 - 24.550 đồng, bán ra 24.890 đồng.

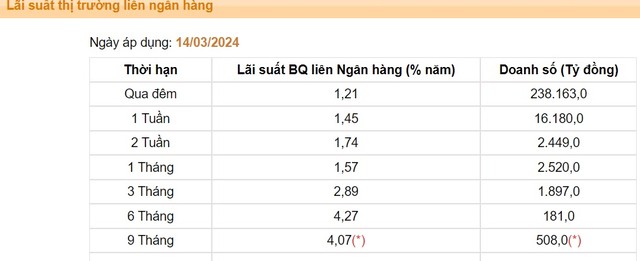

Đồng thời, lãi suất liên ngân hàng có xu hướng tăng lên sau khi nhà điều hành hút tiền có 3 phiên hút ròng VND thông qua kênh tín phiếu với tổng khối lượng lũy kế đạt gần 45.000 tỷ đồng. Lãi suất kỳ hạn qua đêm đã tăng từ 0,76%/năm trong phiên 11/3 lên 1,47%/năm trong phiên 13/3, nhưng giảm trở lại còn 1,21% trong ngày 14/3. Lãi suất kỳ hạn 1 tháng từ 1,29% lên 2,01%/năm, sau đó giảm trở lại còn 1,57% trong ngày 14/3.

Hành động hút tiền của NHNN đã gây một số tâm lý lo ngại nhất định trên thị trường chứng khoán nhưng lại được các doanh nghiệp đón nhận tích cực. Theo các chuyên gia, việc NHNN hút tiền chủ yếu do tỷ giá tăng nóng và không ảnh hưởng nhiều tới thị trường chứng khoán.

Việc khởi động lại hoạt động chào bán tín phiếu cho thấy định hướng hút bớt thanh khoản hệ thống của Nhà điều hành và có chiều hướng làm tăng lãi suất VND trên thị trường liên ngân hàng. Điều này sẽ góp phần kiềm hãm đà tăng của tỷ giá USD/VND – vốn đang chịu nhiều áp lực và tiến gần mức đỉnh lịch sử.

|

Lãi suất liên ngân hàng có xu hướng tăng |

Động thái phát hành tín phiếu của NHNN nhằm điều chỉnh thanh khoản trong hệ thống trong ngắn hạn, và từ đó kỳ vọng sẽ đẩy mặt bằng lãi suất liên ngân hàng VND, giúp làm giảm mức chênh lệch lãi suất giữa đồng USD và VND, qua đó gián tiếp hỗ trợ tỷ giá.

Theo Chứng khoán BIDV (BSC), tín phiếu NHNN là giấy tờ có giá ngắn hạn do NHNN phát hành để thực hiện Chính sách tiền tệ quốc gia. Các chủ thể tham gia mua bán tín phiếu có NHNN và các tổ chức tín dụng có tài khoản thanh toán bằng VNĐ tại NHNN.

Mục tiêu ngắn hạn khi NHNN phát hành tín phiếu là điều tiết thanh khoản trên thị trường trong ngắn hạn để tác động đến tỷ giá. Trong dài hạn, việc phát hành tín phiếu để ổn định tỷ giá, lãi suất, thanh khoản… để phục vụ cho mục tiêu dài hạn của chính sách tiền tệ. BSC cho rằng, thông qua việc phát hành tín phiếu, NHNN điều tiết thanh khoản hệ thống đang dư thừa mà tổ chức tín dụng chưa dùng đến.

Đây được xem là một biện pháp giúp hạn chế hiện tượng đầu cơ ngoại tệ. Đối với đợt phát hành từ ngày 11/3/2024, BSC cho rằng lý do NHNN trở lại sử dụng công cụ tín phiếu là để hỗ trợ cho tỷ giá khi tỷ giá vừa qua tăng mạnh do: chênh lệch lãi suất đồng VNĐ và USD; DXY-Index tăng (nhưng vẫn ở mức thấp 102.8); Fed phát tín hiệu lùi thời điểm hạ lãi suất từ quý 1 sang quý 2/2024. BSC cũng dự báo quy mô hút ròng giai đoạn này có thể khoảng 100.000-150.000 tỷ đồng. Lãi suất tín phiếu trung bình khoảng 1-1,3%/năm.