Xu hướng không thể đảo ngược

Các ứng dụng đầu tư cho phép người dùng gia nhập thị trường đầu tư toàn cầu với chi phí thấp, dịch vụ không giới hạn thời gian/địa điểm và tái định hình hoạt động đầu tư trên thế giới. Trong thời gian đại dịch Covid-19 diễn ra, số lượng người giao dịch tại các thị trường tài chính toàn cầu tăng vọt. Tại thị trường chứng khoán Mỹ, Credit Suisse ước tính, nhà đầu tư cá nhân chiếm 1/3 tổng khối lượng giao dịch năm 2021 và đa phần trong số này sử dụng các ứng dụng đầu tư.

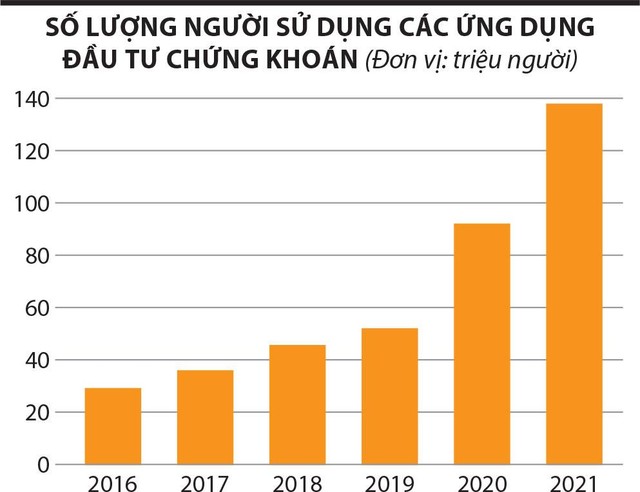

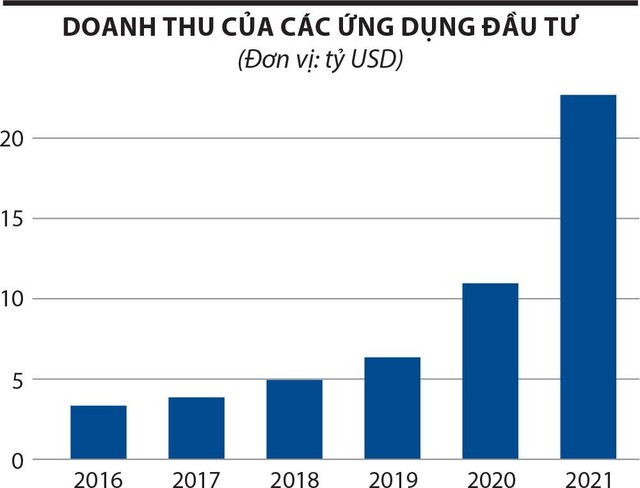

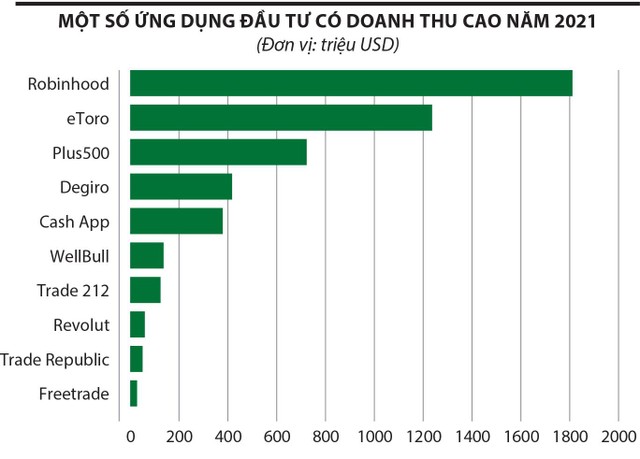

Theo Business of Apps, số lượng người dùng các ứng dụng đầu tư trong năm 2021 đạt hơn 130 triệu người, tăng 49% so với năm trước đó. Các ứng dụng đầu tư đã tạo ra doanh thu 22,8 tỷ USD năm 2021, trong đó, Robinhood là ứng dụng nổi bật nhất.

|

Các hoạt động đầu tư truyền thống thường có chi phí cao và thủ tục phức tạp, nhà đầu tư phải làm việc trực tiếp với công ty chứng khoán hoặc ngân hàng, nhưng các ứng dụng đầu tư đã thay đổi hoàn toàn tình trạng này.

Với ứng dụng đầu tư, nhà đầu tư cá nhân có thể tham gia thị trường chứng khoán, trái phiếu, chứng chỉ quỹ… với thao tác đơn giản trên các thiết bị di động, chi phí thấp và bắt đầu với số vốn nhỏ. Số liệu của Deloitte cho thấy, các nhà đầu tư bắt đầu tham gia thị trường kể từ năm 2022 có quy mô tài sản nhỏ, nhưng giao dịch thường xuyên hơn.

|

Nhiều yếu tố khác hỗ trợ nhà đầu tư sử dụng các ứng dụng đầu tư, bao gồm việc dễ dàng truy cập các thông tin tài chính - đầu tư, sự thông dụng của các nền tảng mạng xã hội như Reddit’s WallStreetBets, tư vấn cá nhân, chatbot… Sự bùng nổ thông tin tại các nền tảng mạng xã hội và các chính sách tặng thưởng của ứng dụng đầu tư góp phần thôi thúc người dùng mới tìm tới và gắn kết với các ứng dụng đầu tư.

|

Tại thị trường Việt Nam, các ứng dụng đầu tư cũng ngày càng phát triển. Ba tháng sau khi thành lập, Finhay ra mắt sản phẩm đầu tư chứng chỉ quỹ vào tháng 6/2017, cho phép người dùng đầu tư với số vốn 50.000 đồng. Đến tháng 11/2021, Finhay giới thiệu sản phẩm đầu tư chứng khoán, nhà đầu tư có thể mua từ 0,1 cổ phiếu, bắt đầu đầu tư với số vốn chỉ 10.000 đồng.

Trong khi đó, Fmarket là sản phẩm của Công ty cổ phần Fincorp, thành lập năm 2016, hoạt động như một nền tảng kết nối nhà đầu tư với các công ty quản lý quỹ, đồng thời cho phép nhà đầu tư tham gia các hoạt động đầu tư trên thị trường.

Infina là tên gọi của nền tảng đầu tư và tích lũy được sở hữu bởi Công ty Real Stake, thành lập năm 2018 tại Singapore và có chi nhánh tại Việt Nam. Xuất thân là ứng dụng mua chung bất động sản Real Stake, nền tảng đầu tư tích lũy Infina cho phép nhiều người dùng cùng đầu tư vào bất động sản (căn hộ, shophouse…) và cung cấp các sản phẩm tích luỹ, đầu tư thông dụng như chứng khoán. Một số ứng dụng đầu tư khác có nhiều người dùng là Topi, Tikop, Buff…

Không riêng các công ty khởi nghiệp, công ty công nghệ tài chính (Fintech), mà các ngân hàng cũng nhìn thấy sự hấp dẫn của thị trường ứng dụng đầu tư, nên rục rịch tham gia thị trường này.

Chẳng hạn, tháng 4/2022, ngân hàng số Cake by VPBank tung ra thị trường sản phẩm đầu tư mang tên CAKE, cho phép người dùng đầu tư từ 10.000 đồng vào Quỹ trái phiếu DCIP của Công ty cổ phần Quản lý Dragon Capital Việt Nam, hoặc gửi tiết kiệm online từ 100.000 đồng với các kỳ hạn đa dạng từ 1 - 36 tháng.

Nhầm lẫn, thiếu thông tin và rủi ro mất vốn

Trên thế giới, bên cạnh việc nhà đầu tư cá nhân nhỏ lẻ thiếu kiến thức và kinh nghiệm tham gia thị trường tài chính thông qua ứng dụng đầu tư, dẫn tới đầu tư “mù quáng”, nhầm lẫn…, thì không ít ứng dụng đầu tư gây tổn thương cho người dùng khi cung cấp thông tin không đầy đủ, thiếu chính xác, thậm chí tạo môi trường lan truyền tin giả, gây thiệt hại cho nhà đầu tư.

Đầu năm 2022, Robinhood - ứng dụng đầu tư hàng đầu thế giới tính theo lượng người sử dụng đã phải nộp phạt 65 triệu USD khi Uỷ ban Chứng khoán và sàn giao dịch Mỹ kết luận, Công ty không thông báo rõ ràng cho khách hàng về việc thực hiện các lệnh thanh toán và giao dịch, khiến khách hàng phải trả số tiền tăng thêm trị giá 34,1 triệu USD.

Tại Việt Nam, các ứng dụng đầu tư như Finhay, Infina, Tikop… thực chất là các Fintech chứng khoán, hoạt động trong các mảng mới mẻ, hầu hết chưa có quy định pháp lý điều chỉnh cụ thể, do đó tiềm ẩn rủi ro đối với các chủ thể tham gia thị trường, bao gồm khách hàng sử dụng dịch vụ.

Đó là chưa kể, nhà đầu tư thường ở vị thế “nắm đằng lưỡi” khi không ý thức được việc mình đang tham gia “hợp tác đầu tư” cùng các ứng dụng đầu tư.

Chẳng hạn, quảng cáo của nền tảng đầu tư và tích lũy Infina đang khiến không ít nhà đầu tư hiểu sai về bản chất hoạt động của doanh nghiệp.

Ứng dụng Infina do Real Stake Fintech sở hữu cung cấp cho khách hàng nhiều hình thức đầu tư sinh lời, bao gồm chứng chỉ tiền gửi, chứng chỉ quỹ, tích lũy và mua chung bất động sản. Trong đó, Infina chỉ là môi giới trung gian sử dụng tiền của nhà đầu tư để phân bổ vào các tài sản tài chính được Infina giới thiệu.

Chỉ riêng sản phẩm mua chung bất động sản là do Infina cung cấp. Cụ thể, Infina lựa chọn sản phẩm bất động sản, chia thành các phần. Mỗi khách hàng có thể sở hữu một hoặc nhiều phần của một bất động sản.

Infina sẽ là đơn vị đứng tên sở hữu tài sản, còn nhà đầu tư sở hữu “tài sản ảo” là số cổ phần trên ứng dụng. Trong khi đó, hợp đồng ký kết giữa Infina và nhà đầu tư là hợp đồng hợp tác kinh doanh. Trong điều khoản sử dụng, Infina công bố: “Trách nhiệm pháp lý của Công ty trong bất kỳ hoàn cảnh nào sẽ không bao gồm các khoản thiệt hại kinh tế như mất dữ liệu hoặc mất lợi nhuận”.

Đáng lưu ý, Infina lựa chọn dự án đầu tư như thế nào, xét duyệt khoản đầu tư ra sao, có khả năng thu hồi vốn hiệu quả từ bán bất động sản hay không, thuật toán phân bổ vốn như thế nào, nguyên tắc quản trị rủi ro ra sao… đều là những câu hỏi chưa được giải đáp cụ thể.

Rủi ro khi đầu tư vào Real Stake chỉ là một trong những rủi ro tiềm ẩn ở các sản phẩm Fintech mà nhà đầu tư đang không được thông tin một cách rõ ràng, hoặc không tìm hiểu rõ trước khi quyết định tham gia.

Fintech này đang áp dụng công nghệ P2P (cho vay ngang hàng), với 5 rủi ro lớn đã được chỉ rõ.

Thứ nhất, P2P là hoạt động nhận tiền đầu tư và cho vay thông qua trung gian tài chính, chưa có các quy định về quản lý.

Thứ hai, nhà đầu tư chịu nhiều rủi ro hơn so với bên chủ đầu tư, vì không được hưởng các quyền lợi bảo vệ như gửi tiền ngân hàng.

Thứ ba, nguy cơ chủ đầu tư không bàn giao được bất động sản hoặc bàn giao không đúng do khách quan hay cố ý.

Thứ tư, trách nhiệm ràng buộc giữa công ty P2P và nhà đầu tư còn hạn chế do thiếu quy định quản lý với lĩnh vực mới. Thứ năm, do thiếu cơ chế quản lý chặt chẽ nên có nhiều biến tướng của hình thức P2P nảy sinh, thường gặp nhất là lừa đảo với lãi suất đưa ra cao ngất ngưởng.

Trong bối cảnh trên, theo ông Dương Quốc Anh, nguyên Phó chủ nhiệm Ủy ban Kinh tế của Quốc hội, để xây dựng được các quy định pháp lý phù hợp nhằm khai thác những lợi ích của đổi mới tài chính trong khi vẫn ngăn chặn được rủi ro một cách hiệu quả, các nhà nghiên cứu kiến nghị cần có một cuộc đối thoại cởi mở với sự tham gia của tất cả các bên có liên quan như cơ quan quản lý, ngành công nghiệp Fintech và giới học thuật để đảm bảo sự hiểu biết chung về các hoạt động Fintech và mô hình kinh doanh, cũng như động lực và việc thực hiện các biện pháp về pháp lý phù hợp.