Còn nhiều thách thức

Nhà đầu tư chắc hẳn chưa thể quên, thị trường bắt đầu năm 2021 với nhiều lo lắng khi đại dịch Covid tàn phá nền kinh tế, nhưng lại là năm thăng hoa với chứng khoán. Trong khi đó, năm 2022 bắt đầu với sự hân hoan, nhưng lại kết thúc trong nỗi thất vọng.

Với năm 2023, nhận định của hầu hết các tổ chức lớn trên thế giới đều cho rằng, nền kinh tế toàn cầu vẫn mang nhiều màu sắc ảm đạm.

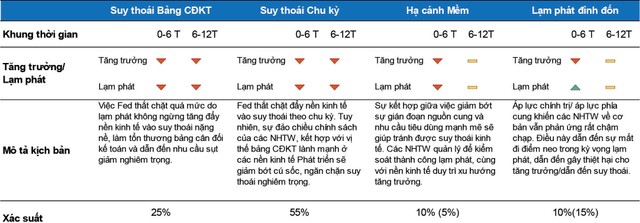

Trong báo cáo của mình, Fidelity - tập đoàn dịch vụ tài chính đa quốc gia của Mỹ - đã đưa ra kịch bản cho rằng, có đến 80% khả năng nền kinh tế toàn cầu sẽ hạ cánh cứng hoặc suy thoái trong năm 2023. Trong đó, kịch bản suy thoái chu kỳ (suy thoái nhẹ) được đánh giá cao nhất. Xác suất cho việc hạ cánh mềm của nền kinh tế thế giới đến hiện tại vẫn được đánh giá khá thấp. Đồng thời, bên cạnh kịch bản cơ sở với xác suất rất cao là suy thoái theo chu kỳ thì vẫn có một xác suất không nhỏ đề cập đến khả năng suy thoái nặng - suy thoái bảng cân đối kế toán.

|

Các kịch bản kinh tế toàn cầu năm 2022. Nguồn: Fidelity. |

Nền kinh tế Việt Nam ngày càng có độ mở lớn và chắc chắn không nằm ngoài cơn bão toàn cầu. Những dấu hiệu đầu tiên về sự suy yếu của nền kinh tế thể hiện qua chỉ số PMI tháng 11/2022 lần đầu tiên dưới ngưỡng 50 điểm kể từ sau đại dịch. Nhiều khả năng sẽ có một bộ phận doanh nghiệp phải rời bỏ thị trường trong năm 2023 và đáy của nền kinh tế khả năng có thể chỉ xuất hiện ở nửa sau năm 2023.

Chỉ ra những điều này không phải để đưa ra lăng kính bi quan, mà để hình dung những gì chúng ta sẽ phải đối mặt trong năm mới, nhằm chuẩn bị sẵn sàng tâm thế và chiến lược phân bổ tài sản hợp lý.

Cách đây 1 năm, thời điểm cuối năm 2021, khi nhận định về triển vọng năm 2022, có lẽ ít người nghĩ đến kịch bản tiêu cực như những gì đã diễn ra. Do đó, hầu hết các nhà đầu tư cá nhân đều chưa có sự chuẩn bị kỹ lưỡng cho các kịch bản xấu trong năm 2022. Thậm chí, ngay cả các cổ đông lớn, chủ doanh nghiệp cũng vô cùng bị động khi cạn room tín dụng và thị trường trái phiếu bị siết lại.

Bằng chứng là nhiều cổ đông lớn, chủ doanh nghiệp cân nguồn thông qua việc vay margin ở các công ty chứng khoán, dẫn đến hiện tượng call margin đồng loạt, khiến thị trường chứng khoán chao đảo trong tháng 11/2022.

Đương đầu với khó khăn

|

Ông Bùi Văn Huy, Giám đốc Chi nhánh TP.HCM, Công ty Chứng khoán DSC. |

Khó khăn là điều chắc hẳn ai cũng lường trước trong năm mới 2023, tuy nhiên kịch bản khó khăn đến mức nào sẽ tùy thuộc lớn vào nội tại nền kinh tế, những chính sách điều hành của cơ quan quản lý và sự nỗ lực của doanh nghiệp, người dân.

Như đã nói ở trên, theo Fidelity, có 4 kịch bản cho nền kinh tế toàn cầu 2023 đó là: suy thoái bảng cân đối kế toán, suy thoái theo chu kỳ, hạ cánh mềm và lạm phát đình đốn. Trong đó, kịch bản hạ cánh mềm và lạm phát đình đốn rất ít có khả năng xảy ra, đặc biệt là với Việt Nam.

Có một thuật ngữ có thể chưa phổ biến được nhắc đến là suy thoái bảng cân đối kế toán. Đây là một loại suy thoái kinh tế xảy ra khi mức nợ của khu vực tư nhân cao khiến các cá nhân hoặc công ty tập trung vào việc tiết kiệm bằng cách trả nợ, thay vì chi tiêu hoặc đầu tư, khiến tăng trưởng kinh tế chậm lại hoặc suy thoái. Thuật ngữ này được đưa ra bởi nhà kinh tế học Richard Koo và có liên quan đến khái niệm giảm phát nợ, được mô tả bởi nhà kinh tế học Irving Fisher. Các ví dụ gần đây bao gồm cuộc suy thoái của Nhật Bản bắt đầu vào năm 1990 và cuộc suy thoái của Mỹ năm 2007 - 2009.

Thuật ngữ "suy thoái bảng cân đối" xuất phát từ một phương trình kế toán cho rằng, tài sản phải luôn bằng tổng nợ phải trả cộng với vốn chủ sở hữu. Nếu giá tài sản giảm xuống dưới giá trị của khoản nợ phát sinh để mua chúng, thì vốn chủ sở hữu phải âm, nghĩa là người tiêu dùng hoặc doanh nghiệp mất khả năng thanh toán. Cho đến khi lấy lại được khả năng thanh toán, đơn vị sẽ tập trung vào việc trả nợ.

Thuật ngữ này được nhắc đến là bởi trong thời gian vừa qua, đã có những doanh nghiệp bắt đầu rơi vào trạng thái như đã mô tả ở trên khi việc siết chặt thị trường trái phiếu và hết room tín dụng diễn ra. Trong số đó, có không ít doanh nghiệp đầu ngành, đặc biệt là các doanh nghiệp bất động sản. Trong năm 2023, khi nền lãi suất tiếp tục ở mức cao và chưa thể hạ nhiệt ngay trong giai đoạn đầu năm, các doanh nghiệp có đòn bẩy cao sẽ ngày càng ngấm đòn lãi suất.

Tuy nhiên, dù áp lực bảng cân đối kế toán sẽ là rất lớn, không chỉ doanh nghiệp, mà còn ở cá nhân, nhưng cùng với nội tại nền kinh tế tăng trưởng mạnh, việc điều tiết của cơ quan quản lý, sự cẩn trọng, nỗ lực của bản thân doanh nghiệp và người dân, tin rằng chúng ta sẽ vượt qua thử thách.

Không quá bi quan về thị trường chứng khoán

Đại dịch Covid là biến cố mà không ai lường trước và nó làm tổn thương nghiêm trọng nền kinh tế thế giới cũng như các thị trường tài chính, hàng hóa toàn cầu. Tuy nhiên, khi mọi người bi quan nhất thì niềm vui bất ngờ lại ập đến và ngược lại. Năm 2021, làn sóng Covid bùng phát mạnh, kinh tế gặp muôn vàn khó khăn thì thị trường chứng khoán lại thăng hoa. Trong khi đó, năm 2022, nền kinh tế mở cửa trở lại, các chỉ số kinh tế vĩ mô đều tươi sáng thì thị trường chứng khoán lại giảm mạnh.

Có lẽ, quãng thời gian vừa qua và sắp tới vẫn được gói gọn trong hai câu nói nổi tiếng của “cha đẻ” đầu tư giá trị Sir John Templeton và nhà kinh tế học đạt giải Nobel Paul Krugman.

“Thị trường đầu cơ sinh ra trong sự ảm đạm, lớn lên bằng sự hoài nghi, phát triển nhờ sự lạc quan và chết bởi sự thỏa mãn” - Sir John Templeton.

“Thật ra thì, bất cứ khi nào bạn suy nghĩ về mối liên hệ giữa nền kinh tế và giá cổ phiếu, hãy ghi nhớ ba nguyên tắc. Đầu tiên, thị trường chứng khoán không phải là nền kinh tế. Thứ hai, thị trường chứng khoán không phải là nền kinh tế. Và thứ ba, thị trường chứng khoán không phải là nền kinh tế” - Paul Krugman.

Như vậy, chúng ta có thể bi quan về nền kinh tế 2023, nhưng chưa chắc thị trường chứng khoán sẽ diễn biến quá tồi tệ và điều này là có cơ sở.

|

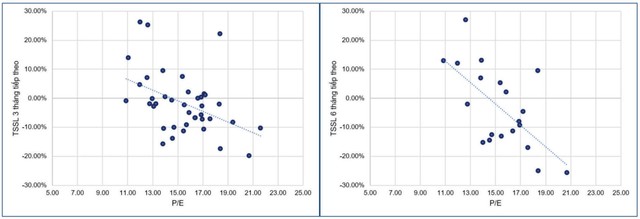

Tương quan P/E và tỷ suất sinh lợi trong tương lai. |

Theo đó, sau năm 2022 giảm mạnh, thị trường chứng khoán Việt Nam bước vào năm 2023 với nền tảng định giá rất thấp so với quá khứ, chỉ quanh 11 lần. Lịch sử cho thấy, mức định giá P/E tỷ lệ nghịch với tỷ suất lợi nhuận trong tương lai.

Cụ thể, với mức P/E dưới 13 lần, tỷ suất sinh lợi trong 3 tháng, 6 tháng tiếp theo kể từ năm 2013 chưa bao giờ là quá tệ. Do đó, dù nền kinh tế được dự báo còn nhiều thử thách nửa đầu năm thì mức giảm quá đà do việc thiếu thanh khoản cuối năm 2022 đã tạo ra một mặt bằng giá đủ hấp dẫn và thu hẹp dư địa giảm. Còn nếu nền kinh tế cải thiện dần về cuối năm, cần nhớ rằng, thị trường chứng khoán luôn đi trước nền kinh tế và có thể bắt đầu một chu kỳ mới trước khi nền kinh tế thực chạm đáy.

Như vậy, khác với năm 2022, khi nhà đầu tư quá lạc quan, không hề có sự chuẩn bị cho sự biến động thì hiện tại, nhà đầu tư đã chuẩn bị được tâm thế cho năm 2023. Khi những khó khăn đã được lường trước, những sự phản ứng quá mức hy vọng sẽ không xảy ra. Hy vọng thị trường chứng khoán Việt Nam sẽ có bức tranh tươi sáng hơn trong năm mới Quý Mão 2023.