3 kịch bản VN-Index năm 2023

Theo quan điểm của TPS , triển vọng thị trường đã tích cực hơn khi VN-Index thành công tạo đáy tại mức sâu 873 điểm. Tuy nhiên, sau giai đoạn bứt phá mạnh khoảng 25% từ đáy, đà tăng của thị trường đã chững lại và chỉ số đang bước vào trạng thái vận động không xu hướng trong vùng 1.000 - 1.080 điểm.

Hiện tại, chỉ số đang vận động trong kênh giá giảm và nhịp hồi của thị trường ở các giai đoạn trước đó đã bị chặn đứng tại cận trên của kênh giá này. Vì vậy, dựa trên biến động của VN-Index tại ngưỡng cản này và áp dụng lý thuyết Elliott Wave, Chứng khoán Tiên Phong đưa ra 3 kịch bản cho thị trường trong thời gian tới như sau:

Trong kịch bản cơ sở, sau giai đoạn tích lũy và vượt kênh giá giảm, các chuyên gia cho rằng đây là tín hiệu xác nhận cho việc thị trường đã tạo đáy và đồng thời kết thúc sóng điều chỉnh để chuyển sang Uptrend. Trong kịch bản này, mức giá mục tiêu mà chỉ số có thể hướng đến là vùng 1.000 - 1.200 điểm (ngưỡng Fibonacci Retracement 50% và 78,6%).

Trong kịch bản tích cực, mục tiêu giá, upside của thị trường sẽ gia tăng và từ đó thu hút dòng tiền sôi động trở lại. Mục tiêu của chỉ số trong giai đoạn này là vùng giá quanh mức 1.320 điểm (tương đương vùng đỉnh tháng 06 và tháng 08/2022 ).

Trong kịch bản tiêu cực, sau khi không thể vượt được kênh giá giảm và rơi khỏi mốc 1.000 điểm, thị trường nhiều khả năng sẽ rơi về quanh mức đáy tháng 11/2022 là 873 điểm để hồi phục theo mẫu hình 2 đáy (double bottom) trước khi kết thúc giai đoạn điều chỉnh. Tuy nhiên, để kịch bản này xảy ra, chỉ số sẽ phải phá vỡ mức 970 điểm (ngưỡng Fibonacci Retracement 23,6 % ).

Điểm nhấn vĩ mô 2023

Nhận định về tình hình vĩ mô năm 2023, TPS cho rằng, sẽ có một số vấn đề tồn đọng cần được khắc phục trong năm tới, trong đó có sự thâm hụt ngày càng lớn của cán cân tổng thể và nguồn USD giảm mạnh. Việt Nam đã trải qua 3 quý liên tiếp có thâm hụt cán cân tổng thể, đặc biệt là quý III/2022 cán cân tổng thể thâm hụt tới 15,6 tỷ USD. Điều này làm cho dòng USD vào Việt Nam đang có xu hướng giảm mạnh, gây khó khăn cho hoạt động nhập khẩu và điều tiết tỷ giá.

Chỉ số PMI tháng 11 đạt 47,4, dưới ngưỡng trung bình, cho thấy khu vực sản xuất của Việt Nam đang có xu hướng co hẹp lại do các đơn hàng ở các thị trường xuất khẩu giảm mạnh.

Trong khi đó, lạm phát cơ bản tăng nhanh và vượt qua lạm phát toàn cầu. Ở những tháng cuối năm, lạm phát đã bắt đầu lan tỏa tới nhiều ngành trong nền kinh tế, đặc biệt là ngành giáo dục, vật liệu xây dựng, giá thuê nhà và ăn uống. Vì vậy, trong năm tới, công cụ điều tiết giá xăng dầu có thể không còn là công cụ hữu hiệu cho các nhà điều hành trong công cuộc kiểm soát lạm phát.

Đăng ký FDI giảm mạnh kể từ tháng 01/2022, chủ yếu là giảm ở các dự án điện khí và ở 2 quốc gia Singapore và Hàn Quốc. Nguyên nhân là do ảnh hưởng dịch và các nhà đầu tư lo ngại rủi ro về nền kinh tế khi mà ở thời điểm này lạm phát có dấu hiệu tăng lên, đặc biệt là lạm phát ở các nước Hoa Kỳ và châu Âu. Mặc dù mức giảm trong đăng ký FDI mới đang có dấu hiệu chậm lại, nhưng vẫn duy trì ở mức tăng trưởng âm.

Đặc biệt, tiêu dùng trong nước có xu hướng chậm lại do huy động tài chính bị thắt chặt hơn và lạm phát gia tăng, sẽ ảnh hưởng tới nhu cầu trong nước trong thời gian tới.

Dự báo về tỷ giá, quyết định tăng lãi suất của Fed trong thời gian tới có tác động rất lớn tới biến động của tỷ giá. Khi Fed tăng lãi suất một mặt sẽ làm giảm xuất khẩu của Việt Nam, dẫn đến dòng USD vào giảm xuống đẩy tỷ giá lên cao. Mặt khác cũng kéo theo đồng USD tăng giá, vì vậy, tỷ giá USD/VND cũng phải tăng lên.

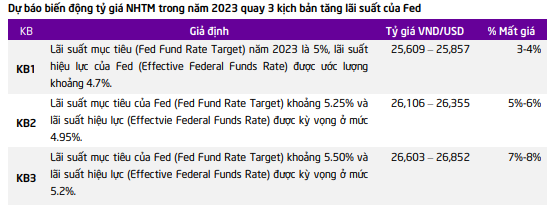

Theo dự đoán của TPS, lãi suất mục tiêu của Fed năm 2023 sẽ dao động từ mức 5 – 5,5%. Theo đó, nhóm phân tích đã đưa ra dự báo biến động tỷ giá Ngân hàng thương mại qua 3 kịch bản.

|

Trong đó, TPS cho rằng, kịch bản thứ 1 là có xác suất xảy ra cao nhất. Ở kịch bản này, lãi suất mục tiêu của Fed khoảng 5,0%, tỷ giá NHTM mất giá khoảng 3 - 4% và tỷ giá NHTM dao động từ 25.609 - 25.857.

Về lạm phát, TPS đánh giá lạm phát cơ bản của Việt Nam đang có xu hướng tăng mạnh hơn lạm phát toàn phần trong 2 tháng cuối năm. Điều này cho thấy, lạm phát đã len lỏi tới hầu hết các ngành trong nền kinh tế. Vì vậy, trong năm tới, lạm phát có thể sẽ khó khăn hơn trong năm nay do tỷ giá tiếp tục tăng và dư địa chính sách không còn nhiều.

TPS kỳ vọng, lạm phát năm 2023 sẽ dao động từ 4,5 – 5,5%, khá phù hợp với mục tiêu của Chính phủ đề ra (4,5%).

Về lãi suất, trong bối cảnh cán cân tổng thể thâm hụt lớn, nguồn USD bị hạn chế do xuất khẩu giảm, FDI giải ngân có thể không cao do FDI đăng ký năm 2021 khá thấp. Vì vậy, các chuyên gia dự báo, trong năm tới, ngân hàng nhà nước có thể tăng lãi suất điều hành thêm 2 – 3 lần, trung bình mỗi lần tăng khoảng 1%.

Những tháng đầu năm 2023, xuất khẩu có thể chậm lại, tuy nhiên, sẽ phục hồi ở những tháng sau đó do TPS kỳ vọng tốc độ tăng lãi suất của Fed sẽ giảm xuống, nhu cầu tuyển dụng lao động ở Hoa Kỳ vẫn cao do xu hướng dịch chuyển doanh nghiệp từ EU sang. Bên cạnh đó, sự kiện Trung Quốc nới lỏng chính sách Covid cũng góp phần thúc đẩy xuất khẩu.