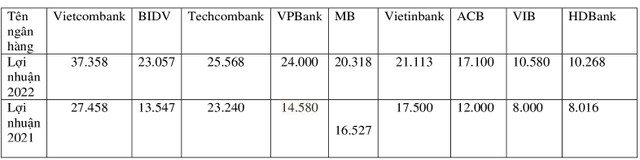

Câu lạc bộ lợi nhuận tỷ USD và trên 10.000 tỷ đồng

Theo kết quả vừa được công bố, trong năm 2022, không chỉ có Vietcombank (VCB), mà có nhiều ngân hàng đạt mức lợi nhuận tỷ đô.

Cụ thể, năm 2022, Vietcombank là quán quân về lợi nhuận khi đạt mức lợi nhuận trước thuế hơn 37.358 tỷ đồng. Tốc độ huy động vốn tăng 9,1% so với năm 2021, đạt gần 1,26 triệu tỷ đồng; còn tăng trưởng tín dụng 19%, đạt gần 1,15 triệu tỷ đồng.

Trong nhóm ngân hàng có vốn nhà nước chi phối, BIDV cũng ghi nhận hoạt động hiệu quả trong năm 2022 với lãi trước thuế 23.057 tỷ đồng, mức cao nhất từ trước tới nay, tăng 70,2% so với năm trước; lãi sau thuế đạt hơn 18.453 tỷ đồng...

Thấp hơn một chút, VietinBank đạt lợi nhuận trước thuế hơn 21.113 tỷ đồng trong năm qua, cao hơn 20% so với năm 2021. Còn với Agribank, tuy chưa công bố, song nhiều khả năng sẽ có lợi nhuận vượt 20.000 tỷ đồng trong năm 2022.

Với khối ngân hàng cổ phần, Techcombank đứng đầu về con số lãi, với 25.568 tỷ đồng, tăng 10% so với 2021 và vượt qua kỷ lục lợi nhuận đạt được năm 2021.

Một ngân hàng khác cũng có mức lợi nhuận đạt tỷ USD là VPBank. Dù lợi nhuận quý IV/2022 giảm 47% so với cùng kỳ, song nhờ kết quả kinh doanh tích cực của những quý trước đó, VPBank vẫn lọt vào nhóm tăng trưởng mạnh nhất hệ thống. Lũy kế cả năm 2022, lợi nhuận trước thuế của VPBank riêng lẻ đạt hơn 24.000 tỷ đồng, lợi nhuận hợp nhất tăng 48% so với năm trước.

Tương tự, lợi nhuận trước thuế hợp nhất của MB năm 2022 cũng đạt 22.729 tỷ đồng, tăng 37,5% so với năm 2021. Trong đó, lợi nhuận trước thuế riêng ngân hàng là 20.318 tỷ đồng, tăng 41,1% so với năm trước. Lợi nhuận trước thuế các công ty thành viên đạt 2.411 tỷ đồng, đóng góp 12% lợi nhuận trước thuế toàn tập đoàn.

Đến cuối năm 2022, tổng tài sản MB Group ghi nhận hơn 728.500 tỷ đồng, tăng trưởng 20% so với năm trước. Quy mô tín dụng của ngân hàng tăng trưởng cao ở mức 25% so với năm 2021.

|

Các ngân hàng đạt lợi nhuận tỷ USD và trên 10.000 đồng trước thuế (đơn vị: tỷ đồng) |

Bên cạnh các ngân hàng đạt lợi nhuận tỷ đô trên, nhiều nhà băng khác cũng có mức lợi nhuận trên 10.000 tỷ đồng như ACB, VIB và HDBank. Theo đó, ACB kết thúc năm 2022 với mức lợi nhuận trước thuế hợp nhất là 17.100 tỷ đồng, đạt 114% kế hoạch năm; tín dụng đạt 413.700 tỷ đồng, tăng 14,3% và huy động đạt 414.000 tỷ đồng, tăng 9% so với năm 2021.

ACB tiếp tục là ngân hàng có tỷ suất sinh lời ROE đứng đầu thị trường với mức 26,5% và tỷ lệ nợ xấu thuộc nhóm thấp nhất ngành ngân hàng, chỉ 0,74%. Đặc biệt, ACB đã duy trì tỷ lệ nợ xấu ở mức thấp dưới 1% liên tục trong suốt 7 năm qua, tỷ lệ bao phủ nợ xấu tiếp tục duy trì ở mức cao, trên 155%.

Lợi nhuận trước thuế năm 2022 của HDBank đạt 10.268 tỷ đồng, tăng 27,2% so với cùng kỳ và hoàn thành 105% kế hoạch cổ đông giao. Tương tự, VIB công bố kết quả kinh doanh năm 2022 với lợi nhuận trước thuế đạt hơn 10.580 tỷ đồng, tăng 32% so với năm trước. Hiệu suất Lợi nhuận trên vốn chủ sở hữu (ROE) liên tục đạt trên 30%.

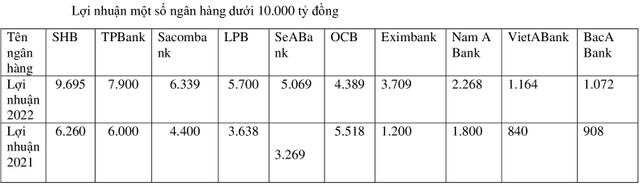

Dù khiêm tốn hơn, nhưng các nhà băng các cũng báo lãi nghìn tỷ với mức tăng trưởng 2 con số trong năm 2022 như Sacombank (6.339 tỷ đồng, tăng 44%), SHB (9.659 tỷ đồng, tăng 54%), TPBank (7.828 tỷ đồng, tăng 30%)...

|

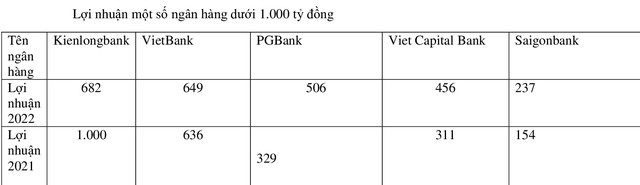

Nhóm ngân hàng có lợi nhuận dưới 1.000 tỷ đồng bao gồm: Kienlongbank, PGBank, Ngân hàng Bản Việt, Saigonbank và NCB.

Mặc dù nhiều mảng kinh doanh trong quý cuối năm đi lùi so với cùng kỳ, song lợi nhuận trước thuế của VietABank cả năm 2022 vẫn tăng 39% nhờ cắt giảm mạnh chi phí dự phòng. Cụ thể, ngân hàng này đạt gần 1.164 tỷ đồng lợi nhuận trước thuế. Trong khi đó, Bac A Bank ghi nhận lợi nhuận trước thuế năm 2022 đạt 1.072,6 tỷ đồng, tăng 18,1% so với năm 2021 và đạt 107% kế hoạch năm 2022...

|

Thu nhập từ lãi và dịch vụ là nguồn thu chính

Mặc dù tăng trưởng tín dụng của các nhà băng có ảnh hưởng trong nửa cuối năm, nhất là ở quý IV/2022, do cạn room cho vay, song trước đó tăng trưởng dư nợ của ngành đã lên mức cao nửa đầu năm, từ đó tác động tích cực lên nguồn thu nhập từ lãi và dịch vụ của ngân hàng. Thực tế cũng cho thấy, với hoạt động của ngân hàng Việt Nam, nguồn thu nhập chính vẫn từ tín dụng và dịch vụ, bảo hiểm. Còn với mảng kinh doanh chứng khoán và ngoại hối trong năm qua của nhiều ngân hàng tăng trưởng âm.

Các nhận định đưa ra, ngân hàng vẫn sống khỏe trong năm qua nhờ tăng trưởng tín dụng ở mức cao. Số liệu của Ngân hàng Nhà nước cho thấy, tăng trưởng tín dụng toàn nền kinh tế tính đến hết ngày 31/12/2022 đạt 14,5%, cao hơn mức đạt được của năm 2021 là 13,61%.

Cùng với sự mở rộng mạnh mẽ của quy mô tín dụng, tỷ lệ thu nhập lãi cận biên (NIM) tiếp tục duy trì ở mức cao do sự gia tăng đáng kể của tiền gửi Kho bạc nhà nước và tiền gửi không kỳ hạn (CASA), qua đó hỗ trợ đà tăng của thu nhập lãi thuần. Bên cạnh thu nhập lãi thuần, nhiều ngân hàng cũng ghi nhận những khoản thu đột biến đến từ phí bảo hiểm trả trước và thu hồi nợ xấu trong năm 2022 như VPBank, ACB, VietinBank và Sacombank...

Cụ thể tại VCB, cả năm 2022, hoạt động chính của Ngân hàng này tăng 26% so với năm trước, thu được gần 52.554 tỷ đồng thu nhập lãi thuần. Các nguồn thu ngoài lãi cho kết quả không đồng nhất. Lãi từ hoạt động dịch vụ giảm 6%, còn hơn 6,407 tỷ đồng, do tăng 48% chi về dịch vụ thanh toán (4.409 tỷ đồng). Nhưng hoạt động kinh doanh ngoại hối thu được khoản lãi gần 5.761 tỷ đồng, tăng 32% nhờ thu ngoại tệ giao ngay 9.559 tỷ đồng (+17%), thu từ công cụ tài chính phái sinh tiền tệ 918 tỷ đồng (gấp 2 lần).

Ở chiều ngược lại, hoạt động mua bán chứng khoán kinh doanh lỗ gần 165 tỷ đồng, trong khi năm trước chỉ lỗ hơn 14 tỷ đồng, do chi phí mua bán chứng khoán kinh doanh hơn 189 tỷ đồng (gấp 3,8 lần). Lợi nhuận thuần từ hoạt động kinh doanh trong năm đạt hơn 46.139 tỷ đồng, tăng 21% so với năm trước. Thêm vào đó, trong năm, VCB giảm trích lập dự phòng rủi ro tín dụng 17%, chỉ còn 9.446 tỷ đồng.

Tương tự, cả năm 2022, hầu hết hoạt động kinh doanh của VietinBank đều tăng trưởng so với năm trước. Thu nhập lãi thuần đạt 47.930 tỷ đồng, tăng 15%. Các nguồn thu nhập phi tín dụng tăng như lãi từ hoạt động dịch vụ tăng 23% (6.089 tỷ đồng), lãi từ kinh doanh ngoại hối tăng đến 97% (3.570 tỷ đồng), lãi từ hoạt động khác tăng 94% (6.604 tỷ đồng). Ở chiều ngược lại, 2 nguồn thu kéo lùi kết quả của VietinBank là mua bán chứng khoán kinh doanh lỗ gần 90 tỷ đồng (năm trước lãi 496 tỷ đồng) và mua bán chứng khoán đầu tư lỗ 36 tỷ đồng (năm trước lãi 224 tỷ đồng).

|

Trong năm, VietinBank trích 24.163 tỷ đồng để dự phòng rủi ro tín dụng, tăng 31,5% so với năm trước. Đây cũng có thể là nguồn "dự trữ" lợi nhuận cho các năm tiếp theo khi các khoản nợ xấu được thu hồi.

Động lực tăng trưởng của VPBank cũng được cho là chủ yếu ở những tháng đầu năm, đặc biệt là trong quý I/2022 ngân hàng có lợi nhuận đột biến nhờ thỏa thuận độc quyền bancassurance. Đồng thời, nhiều mảng kinh doanh của VPBank, đặc biệt là hoạt động cốt lõi vẫn có tăng trưởng tích cực trong quý IV/2022.

Thu nhập lãi thuần của VPBank tăng 20,6% so với cùng kỳ và đạt 10.282 tỷ đồng, lãi từ hoạt động dịch vụ tăng 57% lên 1.881 tỷ đồng, lãi từ hoạt động khác tăng 54% lên 898 tỷ đồng. Chỉ riêng hoạt động kinh doanh ngoại hối kém khả quan (bị lỗ 340 tỷ đồng). Hoạt động mua bán chứng khoán có lãi 46 tỷ, giảm 94% so với cùng kỳ.

Trong khi đó, theo giải trình của BIDV, tăng trưởng lợi nhuận quý IV/2022 đến từ lợi nhuận từ hoạt động tín dụng, hoạt động từ kinh doanh ngoại hối và cắt giảm chi phí dự phòng rủi ro do chất lượng tín dụng được kiểm soát tốt.

Có thể nhận thấy, mặc dù lợi nhuận thuần từ hoạt động kinh doanh của BIDV năm qua chỉ tăng hơn 9% so với năm trước đó, nhưng nhờ cắt giảm 18,6% (tương đương gần 5.500 tỷ đồng) chi phí dự phòng rủi ro nên lợi nhuận trước thuế mới có được tăng trưởng cao.

Năm 2022, hoạt động chính của ACB tăng 24% so với năm trước, thu về 23.534 tỷ đồng thu nhập lãi thuần. Các nguồn thu ngoài lãi cũng tăng như lãi từ hoạt động dịch vụ tăng 22% (3.526 tỷ đồng), lãi từ kinh doanh ngoại hối tăng 20% (1.048 tỷ đồng). Đáng chú ý, hoạt động khác thu được khoản lãi gần 990 tỷ đồng, gấp 7 lần năm trước.

Còn tại HDBank, tổng thu nhập hoạt động năm 2022 của Ngân hàng đạt 21.967 tỷ đồng, tăng 31,1% so với cùng kỳ năm trước. Trong đó, thu nhập lãi thuần tăng 30%, đạt 18.012 tỷ đồng. Đáng chú ý, thu thuần từ dịch vụ tăng 53,4% so với cùng kỳ 2021, đạt 2.957 tỷ đồng. Lãi thuần từ hoạt động kinh doanh khác tăng đến 189%.

Tổng thu nhập từ hoạt động kinh doanh của SHB đạt hơn 19.371 tỷ đồng, tăng 7% so với cùng kỳ. Trong đó, đóng góp chính vẫn là thu nhập từ lãi với 17.529 tỷ đồng, tăng 13%. Lãi thuần từ hoạt động dịch vụ cũng tăng 51% so với cùng kỳ, đạt 882 tỷ đồng. Mảng góp vốn, mua cổ phần mang về cho ngân hàng 4,2 tỷ, tăng 13% so với năm ngoái. Ở chiều ngược lại, lãi thuần từ hoạt động kinh doanh ngoại hối và hoạt động kinh doanh khác đều giảm 19%, trong khi lãi thuần từ chứng khoán đầu tư giảm đến 85% so với cùng kỳ.

Ngoài ra, với các ngân hàng quy mô vừa và nhỏ hơn, nguồn thu chính vẫn đến từ tín dụng, chiếm hơn 80%, thậm chí 90% tổng thu nhập của các nhà băng.

Như vậy có thể thấy, lợi nhuận của ngân hàng Việt Nam, nhất là ở các nhà băng nhỏ vẫn chủ yếu đến từ hoạt động chính là tín dụng. Tuy nhiên, tăng trưởng tín dụng năm 2023 được dự báo thấp hơn năm trước, áp lực chi phí đầu vào tiếp tục tăng khiến biên lãi thuần (NIM) thu hẹp nên lợi nhuận ngân hàng sẽ chỉ tăng trưởng khoảng 10-13% trong năm nay.

Theo FiinRatings, lợi nhuận của các ngân hàng có mức điểm xếp hạng tín nhiệm sơ bộ thấp bị ăn mòn gần như toàn bộ, bởi các chi phí dự phòng, trong khi tỷ lệ đòn bẩy lại cao hơn hẳn so với các ngân hàng khác. Các ngân hàng này cũng ít có lợi thế về chi phí vốn do không thu hút được tiền gửi không kỳ hạn từ khách hàng mà phải phát hành trái phiếu và huy động tiền gửi với lãi suất cao so với các ngân hàng lớn, dẫn đến NIM chỉ ở mức khoảng 2%.

Dự kiến trong năm 2023, biên lãi thuần của các ngân hàng có khả năng bị thu hẹp khi lãi suất huy động tăng mạnh hơn lãi suất cho vay. Từ cuối năm 2022, Ngân hàng Nhà nước cũng đã đưa ra chỉ đạo cho các ngân hàng thương mại giảm lãi suất cho vay theo quy mô và tiềm lực để hỗ trợ doanh nghiệp và nền kinh tế và đề xuất xử lý các ngân hàng tiếp tục tăng lãi suất.

Các chuyên gia cho rằng, điều này có thể gây khó khăn trong việc huy động vốn cho các ngân hàng quy mô vừa và nhỏ do không còn lợi thế cạnh tranh về lãi suất đối với ngân hàng lớn.

Kết quả điều tra của Ngân hàng Nhà nước vừa đưa ra cũng cho thấy, các tổ chức tín dụng (TCTD) tỏ ra thận trọng hơn khi dự báo cho thời gian tới, với 56,4-75,4% TCTD kỳ vọng tình hình kinh doanh cải thiện hơn trong quý I và cả năm 2023, nhưng mức độ kỳ vọng cải thiện thấp hơn so với năm 2022. 95,3% TCTD kỳ vọng lợi nhuận tăng trưởng dương trong năm 2023 so với năm 2022, 2,8% TCTD dự kiến lợi nhuận tăng trưởng âm và 1,9% dự kiến lợi nhuận không thay đổi.

Thống đốc Ngân hàng Nhà nước Việt Nam vừa ban hành Chỉ thị số 01/CT-NHNN về tổ chức thực hiện các nhiệm vụ trọng tâm của ngành Ngân hàng trong năm 2023. Trong đó, định hướng tăng trưởng tín dụng năm 2023 vào khoảng 14-15%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế.