Chào bán 45 triệu cổ phiếu riêng lẻ để huy động 450 tỷ đồng

Cụ thể, Yeah1 thông qua việc chào bán riêng lẻ 45 triệu cổ phiếu YEG với giá 10.000 đồng/cổ phiếu để huy động 450 tỷ đồng, cổ phiếu bị hạn chế chuyển nhượng 3 năm kể từ ngày kết thúc đợt chào bán.

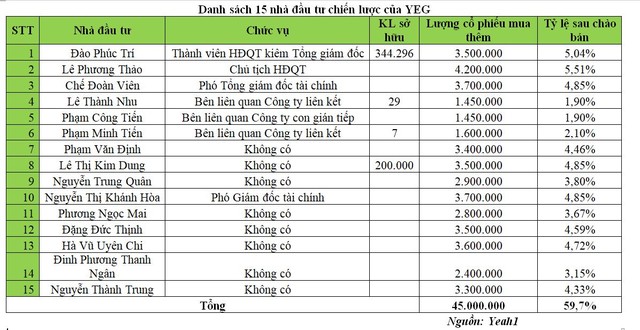

Danh sách nhà đầu tư tham gia đợt mua gồm 15 nhà đầu tư. Trong đó, đáng chú ý, ông Đào Phúc Trí, Tổng giám đốc dự kiến mua 3,5 triệu cổ phiếu YEG để nâng sở hữu lên 5,04% vốn điều lệ và trở thành cổ đông lớn sau đợt chào bán; Chủ tịch Lê Phương Thảo dự kiến mua 4,2 triệu cổ phiếu để nâng sở hữu lên 5,51% vốn điều lệ và trở thành cổ đông lớn.

|

| Yeah1 công bố danh sách 15 nhà đầu tư tham gia đợt chào bán riêng lẻ |

Còn lại 13 nhà đầu tư sẽ mua vào và nâng sở hữu dưới 5% vốn điều lệ, không trở thành cổ đông lớn của công ty.

Được biết, nếu phát hành thành công, 15 nhà đầu tư cá nhân nói trên sẽ sở hữu 59,71% vốn điều lệ tại Yeah1, chiếm hơn nửa Công ty sau đợt chào bán cổ phần riêng lẻ sắp tới.

|

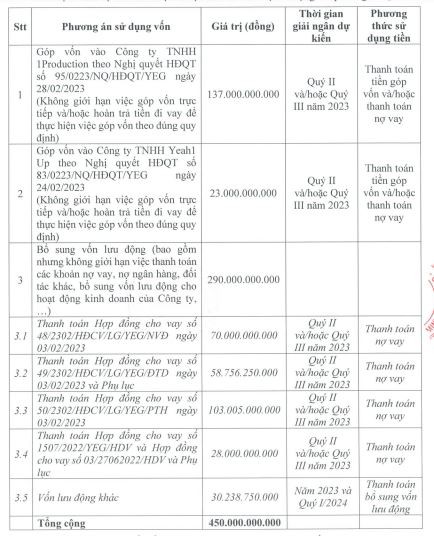

| Mục đích sử dụng vốn đợt phát hành riêng lẻ của Yeah1 |

Ngoài ra, theo kế hoạch, đợt chào bán dự kiến thực hiện trong năm 2023 và số tiền huy động, Công ty dự kiến dùng 137 tỷ đồng thanh toán tiền góp vốn và/hoặc thanh toán nợ vay đối với Công ty TNHH 1Production; 23 tỷ đồng thanh toán tiền góp vốn và/hoặc thanh toán nợ vay Công ty TNHH Yeah1 Up; và 290 tỷ đồng bổ sung vốn lưu động.

Được biết, tại ĐHĐCĐ thường niên năm 2022, Yeah1 thông qua chào bán riêng lẻ tối đa 78.642.000 cổ phiếu với giá 10.000 đồng/cổ phiếu để huy động 786,42 tỷ đồng từ 4 nhà đầu tư.

Tổng số tiền huy động, Công ty dự kiến dùng 469 tỷ đồng mua cổ phần CTCP Yeah1 eDigital, Công ty TNHH Truyền thông Công nghệ Netlink Việt Nam, CTCP Finbase, CTCP Dịch vụ Tư vấn Giải pháp Đổi mới ICC VN và CTCP Saaspiens Việt Nam; 197,8 tỷ đồng đầu tư hạ tầng công nghệ; 23,1 tỷ đồng góp vốn vào Công ty TNHH Yeah1 Network Việt Nam để bổ sung vốn lưu động; 60,1 tỷ đồng góp vốn vào CTCP Thương mại Giga1 để bổ sung vốn lưu động; và còn lại 36,4 tỷ đồng trả nợ vay ngắn hạn, dài hạn, nợ nhà cung cấp và vốn lưu động khác.

Tuy nhiên, ngày 21/12/2022, Yeah1 vừa thông qua không triển khai thực hiện tờ trình về việc thực hiện phương án chào bán cổ phiếu riêng lẻ để tăng vốn đã thông qua tại Đại hội đồng cổ đông thường niên năm 2022.

Và tới tháng 3/2023, Yeah1 đã thực hiện xin ý kiến cổ đông về phương án chào bán cổ phiếu riêng lẻ mới.

Ở một diễn biến đáng chú ý, ngày 4/5, Yeah1 vừa chốt danh sách cổ đông tham gia Đại hội đồng cổ đông thường niên năm 2023, đại hội dự kiến tổ chức ngày 2/6.

Lợi nhuận quý I/2023 tăng trưởng mạnh

Về hoạt động kinh doanh, trong quý I/2023, Yeah1 ghi nhận doanh thu đạt 60,63 tỷ đồng, giảm 10,2% so với cùng kỳ và lợi nhuận sau thuế ghi nhận 4,01 tỷ đồng, tăng 377,3% so với cùng kỳ. Trong đó, biên lợi nhuận gộp cải thiện từ 17,6% lên 46,4%.

Trong kỳ, lợi nhuận gộp tăng 137,3% so với cùng kỳ, tương ứng tăng thêm 16,27 tỷ đồng, lên 28,12 tỷ đồng; doanh thu tài chính tăng 22,33 lần so với cùng kỳ, tương ứng tăng thêm 5,26 tỷ đồng, lên 5,6 tỷ đồng (cùng kỳ 0,24 tỷ đồng); chi phí tài chính giảm 16,1%, tương ứng giảm 0,75 tỷ đồng, về 3,9 tỷ đồng; chi phí bán hàng và quản lý doanh nghiệp tăng 18,3%, tương ứng tăng thêm 4,14 tỷ đồng, lên 26,8 tỷ đồng; lợi nhuận khác ghi nhận lỗ 0,36 tỷ đồng so với cùng kỳ lãi 16,06 tỷ đồng, giảm 16,42 tỷ đồng và các hoạt động khác biến động không đáng kể.

Xét về dòng tiền, trong quý I/2023, dòng tiền kinh doanh chính của Yeah1 tiếp tục âm thêm 58,1 tỷ đồng so với cùng kỳ âm 158,8 tỷ đồng. Ngoài ra, dòng tiền đầu tư ghi nhận âm 197,9 tỷ đồng và dòng tiền tài chính ghi nhận dương 240,2 tỷ đồng, chủ yếu tăng nợ vay.

Đóng cửa phiên giao dịch ngày 8/5, cổ phiếu YEG giảm 140 đồng về 9.960 đồng/cổ phiếu.