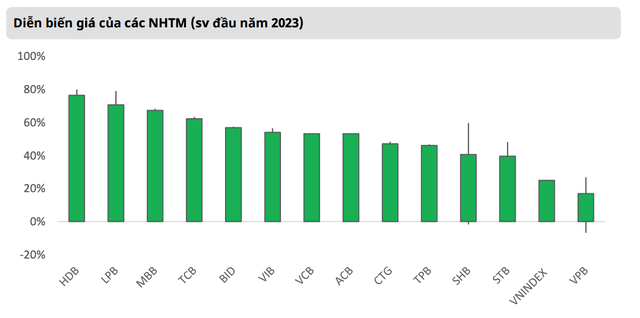

Diễn biến thị giá các cổ phiếu ngân hàng đang phần nào phản ảnh kỳ vọng của thị trường vào triển vọng ổn định của nền kinh tế Việt Nam và ngành ngân hàng trong năm 2024.

|

Diễn biến giá cổ phiếu các ngân hàng và chỉ số VN-Index kể từ đầu năm 2023 tới nay |

Về cơ bản, các sự kiện khiến giới đầu tư lo ngại như rút tiền hàng loạt hay khủng hoảng thanh khoản vẫn chưa xảy ra hoặc được kiểm soát nhờ sự can thiệp kịp thời của cơ quan quản lý qua việc ban hành những nghị định và thông tư. Các chính sách này được kỳ vọng gia hạn hiệu lực trong năm 2024, tăng cường đà phục hồi kinh tế.

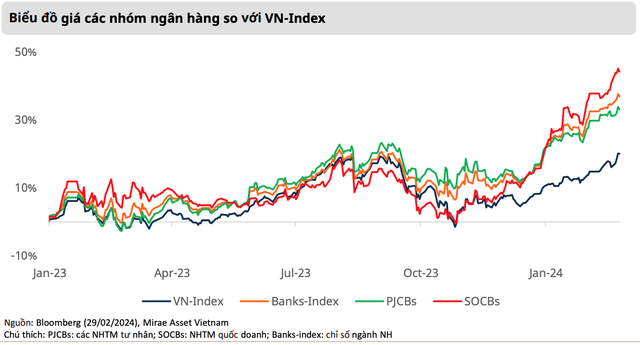

So sánh diễn biến thị giá giữa các nhóm ngân hàng cho thấy, giới đầu tư vẫn chọn phương án an toàn khi rót vốn tập trung vào nhóm ngân hàng quốc doanh (SOCBs).

Trong giai đoạn giữa năm 2023, các ngân hàng tư nhân (PJCBs) được ưa chuộng hơn nhờ thị giá đã điều chỉnh sâu, tiềm năng tăng trưởng cao, và các sự kiện xấu không xảy ra. Tuy nhiên, hiệu suất của nhóm này không được duy trì tốt như trước đó do kết quả kinh doanh kém hơn kỳ vọng. Trong khi đó, nhóm ngân hàng quốc doanh vẫn cho thấy sự ổn định trong kết quả hoạt động với tăng trưởng lợi nhuận 14,6% trong quý IV/2023 so với năm trước đó.

|

Giới đầu tư vẫn chọn phương án an toàn khi rót vốn tập trung vào nhóm ngân hàng quốc doanh (đường màu đỏ) |

Theo Công ty Chứng khoán Mirae Asset, rủi ro hệ thống vẫn tồn tại với nhóm ngân hàng. Ngoài các rủi ro hiện hữu như chất lượng tài sản nội bảng suy giảm, áp lực dự phòng cao khiến nhiều ngân hàng phải đưa nợ xấu ra ngoại bảng theo dõi, hiện tượng ngân hàng ghi nhận lỗ cũng đã xuất hiện trở lại sau một thời gian dài.

Bên cạnh đó, các vấn đề tại SCB hay trái phiếu doanh nghiệp được ân hạn vẫn chưa xử lý triệt để trong thời điểm hiện tại. Vì vậy, nhà đầu tư vẫn nên cẩn trọng với các rủi ro trong cả ngắn và trung hạn.

“Trong ngắn hạn, chúng tôi cho rằng diễn biến giá sẽ tùy thuộc nhiều vào dòng tiền hơn là các yếu tố cơ bản. Hơn nữa, các cổ phiếu nhóm ngân hàng đã tăng mạnh từ tháng 11/2023 và đang tiếp cận ngưỡng P/B trung bình 5 năm, hay một vài ngân hàng đã vượt đỉnh lịch sử, thể hiện tâm lý lạc quan về triển vọng phục hồi trong năm 2024. Vì vậy, chúng tôi cho rằng sẽ không có quá nhiều cơ hội đầu tư ngắn hạn đối với nhóm ngành này, đặc biệt là đối với các nhà đầu tư “thụ động” (đầu tư qua các sản phẩm như chứng chỉ quỹ) nhưng có thời gian nắm giữ ngắn”, Mirae Asset cho biết.

Với luận điểm trên, Mirae Asset cho rằng, giao dịch ngắn hạn sẽ phù hợp hơn đối với các nhà đầu tư chuyên nghiệp, kết hợp với phân tích triển vọng thị trường. Ngược lại, đối với chiến lược đầu tư dài hạn, vẫn còn cơ hội đầu tư tại các cổ phiếu có những yếu tố như định giá chưa quá cao, chất lượng tài sản ổn định và tiềm năng tăng trưởng như CTG, TCB, MBB hay ACB…

Năm 2024, nhóm ngân hàng được kỳ vọng tăng trưởng khả quan hơn. Trước hết, tốc độ giải ngân nhanh trong tháng cuối năm 2023 và tăng trưởng tín dụng bền vững được kỳ vọng trong năm 2024 sẽ bàn đạp vững chắc cho thu nhập lãi thuần (NII) phục hồi. Hơn nữa, kỳ vọng tỷ suất lợi nhuận lãi thuần (NIM) đã tạo đáy và tăng trở lại cũng đóng vai trò chất xúc tác cho tăng trưởng NII.

Ngoài ra, thu nhập ngoài lãi cũng sẽ phục hồi tốt hơn nhờ triển vọng kinh tế lạc quan hơn, với các mảng như: tăng thu nhập dịch vụ từ các giao dịch trong nước và hoạt động xuất khẩu; dịch vụ bán chéo bảo hiểm sẽ tăng trưởng tích cực hơn nhờ nền thấp trong năm 2023 với mức tăng trưởng âm được ghi nhận tại đa phần các ngân hàng thương mại: quá trình số hóa sẽ làm suy giảm sự tương quan giữa doanh thu và chi phí.