Sóng cổ phiếu nhỏ

Sau 6 phiên tăng giá liên tục, trong đó có 4 phiên tăng trần, cổ phiếu VC2 (của Công ty cổ phần Đầu tư và xây dựng Vina2) có nhịp điều chỉnh nhẹ trong phiên 1/6 rồi lấy lại đà tăng trong phiên 2/6, đóng cửa ở mức 13.800 đồng/cổ phiếu.

Như vậy, sau 8 phiên giao dịch, cổ phiếu này đã ghi nhận mức tăng 51,64%. Nếu so với 1 tháng trước, thị giá cổ phiếu này tăng tới 67%. Đây cũng là giai đoạn thanh khoản của cổ phiếu tăng đột biến. Nếu như đầu tháng 5, mỗi phiên, chỉ có vài chục nghìn cổ phiếu VC2 được giao dịch thì sau đó đã nhích lên con số hàng trăm nghìn. Đỉnh điểm, phiên giao dịch 30/5/2023, khối lượng khớp lệnh của VC2 đạt hơn 2,2 triệu đơn vị.

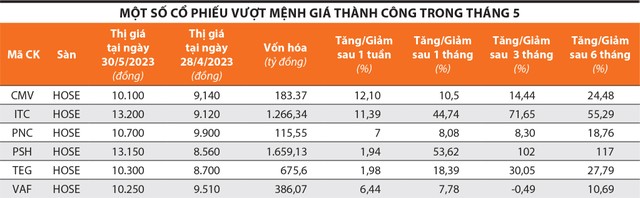

Thực tế, trên ba sàn chứng khoán (HOSE, HNX, UPCoM), không khó để tìm ra những cổ phiếu nhỏ ghi nhận mức tăng giá trên 20%, thậm chí trên 50% trong vòng 1 tháng qua. Bên cạnh VC2, nhiều cổ phiếu như CMV, ITC, PNC, PSH, TEG, VAF… đã vượt mệnh giá (10.000 đồng) thành công. Trong tuần trước, hàng loạt cổ phiếu thị giá dưới mệnh giá đã tăng trần vài phiên liên tiếp.

Thống kê diễn biến các nhóm cổ phiếu trên sàn HOSE từ đầu năm tới nay, có thể thấy, nhóm cổ phiếu nhỏ (VNSmallcap) đã tăng xấp xỉ 21%, vượt xa mức tăng của chỉ số VNMidcap (tăng 6,53%) và VN30 (tăng 6,63%).

|

Sự đi ngang tới mức nhàm chán của nhóm cổ phiếu có vốn hóa lớn và trung bình trong một thời gian dài đã khiến dòng tiền trên thị trường tìm đến nhóm cổ phiếu nhỏ để tận dụng biến động ngắn hạn. Đặc tính của nhóm cổ phiếu nhỏ là chỉ cần một dòng tiền vừa đủ đã có thể làm khan lượng hàng trôi nổi trên thị trường và kích thích tâm lý đầu cơ của nhà đầu tư nhỏ lẻ.

Ông Nguyễn Thành Trung, Tổng giám đốc Công ty cổ phần Đầu tư Kim Group nhận xét, việc dòng tiền đầu cơ tìm đến nhóm cổ phiếu nhỏ là điều bình thường trong một xu hướng phục hồi. Thường ở giai đoạn đầu phục hồi từ đáy của thị trường chứng khoán, các dòng cổ phiếu nhỏ sẽ được ưu tiên vì không mất quá nhiều chi phí vốn để mua, trong khi biên độ dao động giá lại lớn.

Theo ông Trung, trong đợt sóng tăng của thị trường vừa qua, có thể thấy tâm lý nhà đầu tư hưng phấn và đó là cơ hội cho những cổ phiếu có thị giá nằm dưới mệnh giá, điều này đã xảy ra nhiều lần trên trên thị trường chứng khoán.

Ông Trung cũng lưu ý nhà đầu tư phải cẩn trọng khi đầu tư vào các cổ phiếu dưới mệnh giá, bởi nhiều cổ phiếu trong nhóm này thuộc các doanh nghiệp kinh doanh yếu kém, có kết quả kinh doanh thua lỗ trong năm 2022 và lỗ nặng trong quý đầu năm 2023. Tiêu chí lựa chọn cổ phiếu nên là các doanh nghiệp thuộc ngành có khả năng phục hồi sớm, doanh nghiệp có sự chuyển biến trong kết quả kinh doanh, thành công trong việc cơ cấu lại và nhóm doanh nghiệp có dòng tiền, tình hình tài chính ổn định nhất định để tồn tại qua khó khăn.

“Tất nhiên, không phải cứ cổ phiếu có thị giá nhỏ thì đều là cổ phiếu của các doanh nghiệp yếu kém, mang tính chất đầu cơ. Bởi đợt điều chỉnh mạnh trong năm 2022 đã đưa nhiều cổ phiếu có yếu tố cơ bản tích cực dưới sâu mệnh giá, thấp hơn nhiều so với giá trị sổ sách trong khi cơ cấu nợ, tài sản cân bằng, mà nhà đầu tư có thể lựa chọn. Nhà đầu tư cũng nên ưu tiên các cổ phiếu có P/B nhỏ hơn 1 lần”, ông Trung nhấn mạnh.

Những lưu ý để tránh “bỏng tay”

Ông Nguyễn Tuấn Anh, người sáng lập Finpeace nhận định, hiện thị trường chưa xuất hiện dấu hiệu cho thấy xu hướng tăng của nhóm cổ phiếu nhỏ kết thúc trong ngắn hạn. Thậm chí, biến động trong tháng 5 vừa qua của nhóm smallcap còn có khả năng tạo lan tỏa ngược lại nhóm midcap trước khi các cổ phiếu trong nhóm VN30 quyết định hướng đi tiếp theo của thị trường.

Tuy vậy, trong góc nhìn dài hạn hơn, ông Tuấn Anh cảnh báo: “Cuộc vui nào cũng đến lúc tàn, nhưng lúc tàn cuộc của cổ phiếu nhỏ thường rất nguy hiểm”.

Hiện thị trường chưa xuất hiện dấu hiệu cho thấy xu hướng tăng của nhóm cổ phiếu nhỏ kết thúc trong ngắn hạn, thậm chí, biến động trong tháng 5 của nhóm smallcap còn có khả năng tạo lan tỏa ngược lại nhóm midcap.

Chuyên gia khuyến nghị một số chiến lược khi đầu cơ cổ phiếu nhỏ:

Thứ nhất, nhà đầu tư chỉ nên mua tối đa 2 - 5% giá trị khớp lệnh trung bình 1 ngày của mã chứng khoán đó. Ví dụ, trung bình 1 ngày, mã cổ phiếu đó có giá trị giao dịch 8 tỷ đồng, nhà đầu tư chỉ nên mua tối đa 400 triệu đồng.

Thứ hai, nhà đầu tư chia nhỏ danh mục để phân tán rủi ro. Nếu như với cổ phiếu lớn, nhà đầu tư có thể để danh mục gồm 5 mã (mỗi mã 20%) thì với nhóm cổ phiếu nhỏ, có thể danh mục lên tới 20 mã (mỗi mã 5%).

Thứ ba, nhà đầu tư nên có tính kỷ luật trong đầu tư, đó là đảm bảo mua vào/bán ra đúng phương pháp đã chuẩn bị. Ví dụ, phương pháp vượt đỉnh, ghi rõ điểm cắt lỗ khi vỡ đáy... Thứ tư, nhà đầu tư cần xem xét về tình hình hoạt động của doanh nghiệp và tránh đầu cơ những cổ phiếu có các yếu tố cơ bản quá xấu. Thứ năm, dù đầu tư theo phương thức nào thì cũng không nên sa đà vào nhóm penny, mà phải cân bằng danh mục với các cổ phiếu lớn hơn.

Bình luận về diễn biến của nhóm cổ phiếu nhỏ gần đây, ông Vũ Duy Khánh, Giám đốc Phân tích, Công ty Chứng khoán Smart Invest cho rằng, chúng ta cần nhìn lại cả quá trình, thường thì đáy của thị trường chứng khoán thường xuất hiện trước đáy của nền kinh tế từ 4 - 12 tháng và ngược lại. Trong chu kỳ đi lên đầu tiên của thị trường chứng khoán, các mã vốn hóa nhỏ, chất lượng tài sản thấp thường là nhóm tăng giá đầu tiên.

“Rủi ro của nhóm này có thể xuất hiện mạnh sau khi qua mệnh giá. Ngoài ra, sau giai đoạn đầu cơ thị giá nhỏ, dòng tiền cũng sẽ dần quay trở lại nhóm có yếu tố kinh doanh tốt hoặc có triển vọng kinh doanh tốt. Nhà đầu tư theo trường phái nào thì lựa chọn phương pháp giao dịch của trường phái đó và kiên nhẫn chờ đợi”, ông Khánh nêu quan điểm.

Ông Khánh cho rằng, nhà đầu tư có thể lựa chọn phương pháp giao dịch 5 - 3 - 2: phân bổ 50% tiền vào nhóm kinh doanh tốt hoặc có triển vọng kinh doanh tốt; 30% vào nhóm vốn hóa trung bình, thanh khoản vừa phải, kinh doanh tốt và có mô hình kỹ thuật đẹp; 20% vào nhóm cổ phiếu đầu cơ thị giá nhỏ chạy theo dòng tiền. Cách phân bổ này đảm bảo hầu như khi nhóm nào “chạy”, nhà đầu tư cũng có mặt.

Chừng nào lợi nhuận ở nhóm đầu cơ còn đủ hấp dẫn trên diện rộng thì dòng tiền vẫn ở đây và con sóng đầu cơ vẫn còn tiếp tục.

Do đặc điểm của cổ phiếu đầu cơ là “bạo phát, bạo tàn”, theo ông Nguyễn Thành Trung, nếu trading ở các cổ phiếu này, nhà đầu tư phải nắm được “game”. Bởi vì, nếu lệch nhịp, rất có thể sẽ trở thành người cuối cùng nắm “hòn than đỏ” khi mà ở thời điểm hiện tại, nhóm cổ phiếu penny đã “chạy” được một quãng khá dài, nhiều cổ phiếu đã tăng 50 - 80%.