Thị trường chứng khoán vừa trải qua một đợt điều chỉnh rất mạnh từ vùng đỉnh 1.530 về quanh vùng giá 1.182, nhiều thành phần tham gia thị trường kể cả các quỹ đầu tư chuyên nghiệp hay nhà đầu tư cá nhân đều đang phải chịu những mất mát vô cùng lớn trong ngắn hạn cả về tài chính lẫn tinh thần. Vậy làm thế nào để chúng ta có sự an yên và chiến thắng?

Qua bài phân tích này, tác giả xin mạn bàn một chút về hiệu quả các kênh đầu tư và 2 nền tảng quan trọng bậc nhất khi tham gia thị trường: tư duy và phương pháp tham gia.

Đầu tư

Đầu tư có thể hiểu đơn giản là ta dùng tiền để mua cổ phần tại một doanh nghiệp hoạt động trong lĩnh vực sản xuất hay kinh doanh tạo ra những sản phẩm và dịch vụ thiết thực cho xã hội và ta dần dần thu hồi vốn qua cổ tức công ty trả hàng năm và tăng giá của cổ phiếu trong dài hạn, bên cạnh được hưởng các quyền lợi như tham gia biểu biểu quyết các vấn đề của doanh nghiệp theo thẩm quyền của cổ đông và đại hội cổ đông.

Ví dụ nếu chúng ta mang 100 triệu VND đầu tư vào cổ phiếu Ngân hàng TMCP Quân Đội (mã chứng khoán MBB) cách đây 6 năm từ ngày 1/1/2017 và nắm giữ đến hôm nay thì cho dù thị trường có tăng giảm với hai đợt điều chỉnh lớn và nhiều nhịp điều chỉnh nhỏ thì đến nay nếu chúng ta mang bán sẽ thu về hơn 400 triệu VND, tức là lợi nhuận gấp 4 lần so với số tiền chúng ta bỏ ra ban đầu, hiệu quả cao hơn gấp 7,5 lần so với gửi tiết kiệm.

Với 100 triệu VND nếu chúng ta mang gửi tiết kiệm với mức lãi suất kỳ hạn 12 tháng tính trung bình ở mức khoảng 6%/năm thì đến nay tính theo công thức lãi suất kép chúng ta chỉ thu về được khoảng 140 triệu VND.

Ví dụ trên đã chỉ rõ hiệu quả kinh tế của việc đầu tư và nắm giữ những cổ phiếu tốt. Nhưng quan trọng hơn, ngoài lợi ích về kinh tế, thì việc đầu tư của ta còn có ý nghĩa quan trọng góp phần phát triển doanh nghiệp và kinh tế đất nước. Dù là trực tiếp hay gián tiếp, đồng vốn đầu tư của ta không nằm một chỗ mà luân chuyển trong dòng quay vốn của doanh nghiệp và rộng hơn là toàn xã hội để để tạo ra những giá trị cho xã hội và cho chính chúng ta sử dụng.

Theo hướng tư duy này, các nhà đầu tư thường đánh giá rất kỹ doanh nghiệp từ cơ cấu cổ đông, tầm nhìn và đạo đức của ban lãnh đạo, sức khỏe tài chính doanh nghiệp trong nhiều năm, lợi thế cạnh tranh đặc biệt, triển vọng của ngành cũng như chiến lược của doanh nghiệp,…trước khi quyết định mua và nắm giữ trong dài hạn.

Đầu cơ

Còn đầu cơ là ta đang đặt cược vào sự tăng giá hoặc giảm giá của mặt hàng nào đó như chứng khoán, các sản phẩm phái sinh, các sản phẩm ngoại hối hay tiền ảo như Bitcoin,…

Hoạt động này mang lại rất ít giá trị gia tăng cho xã hội và để một giao dịch xảy ra chỉ cần có 2 bên có quan điểm trái chiều. Một bên cho rằng giá sẽ tăng và bên ngược lại cho rằng giá sẽ giảm là giao dịch mua bán có thể diễn ra. Kết quả cuối cùng của trò chơi sẽ có bên thắng, bên thua với tổng bằng không (zero sum game) và hai bên phải trả các phí, thuế cho bên thứ 3.

Theo trường phái này, các bên tham gia thị trường thường áp dụng phương pháp phân tích kỹ thuật theo các mô hình giá, mô hình nến, theo diễn biến của giá và khối lượng giao dịch để ra quyết định và thường không quan tâm đến tình hình tài chính, giá trị doanh nghiệp, hay triển vọng ngành nghề kinh doanh. Họ sẽ bán khi xu hướng không như tính toán ban đầu.

Kỳ quan thứ 8 của nhân loại

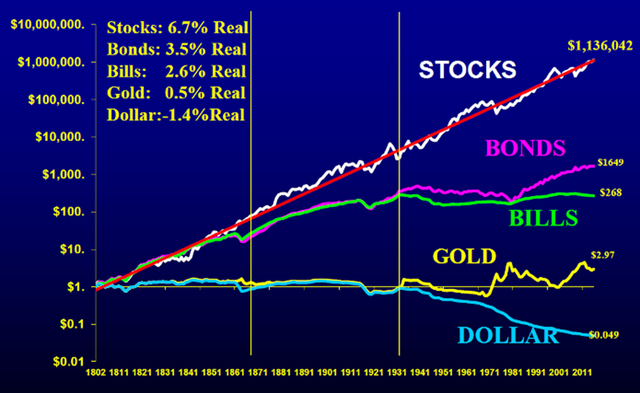

Lịch sử đã chứng minh đầu tư vào thị trường chứng khoán là kênh hiệu quả cao nhất so với các sản phẩm đầu tư khác như trái phiếu, tín phiếu, vàng hay đô la. Cụ thể, tỷ suất sinh lời thực tại thị trường Mỹ sau khi chiết khấu lạm phát thì trong hơn 200 năm qua nếu giữ USD tiết kiệm thì tài sản của nhà đầu tư bị suy giảm giá trị thực bình quân là -1,4%/năm, và nếu nhà đầu tư nắm giữ cổ phiếu sẽ làm gia tăng tài sản vượt trội so với nắm giữ các tài sản khác với mức sinh lời bình quân là 6,7%/năm, cao gấp 2 lần nếu đầu tư vào trái phiếu, và gấp 2,5 lần nếu đầu tư vào tín phiếu và 13,4 lần so với đầu tư vào vàng.

Nếu tháng 1 năm 1802 một gia tộc nào đó đầu tư 1 USD vào chỉ số chứng khoán Mỹ thì tới tháng 12 năm 2016, 1 USD đó sinh lời thành gần 1,14 triệu USD. Đó là sức mạnh của lãi suất kép, được mệnh danh là kỳ quan thứ 8 của nhân loại.

|

| Tỷ suất sinh lời thực các tài sản từ 1/1802 -12/2016. Nguồn: Siegel, Jerery, Stocks for the Long Run (2014) |

Làm thế nào để thành công?

Hiệu quả thì đã rõ nhưng muốn kiếm lời từ thị trường tài chính ổn định trong dài hạn thì cần phát triển tư duy đầu tư sớm và liên tục hoàn thiện phương pháp tham gia. Dù bạn định hướng phát triển trở thành một nhà đầu tư, kinh doanh hay đầu cơ, điều quan trọng nhất các bạn cần phát triển tư duy và hình thành phương pháp để có thể đứng trên đôi chân của mình, đưa ra các quyết định độc lập, dựa trên cơ sở đánh giá và phân tích theo khẩu vị rủi ro của chính bạn, thay vì hùa theo hội nhóm, hay chạy theo đám đông.

Vừa học vừa thực hành

Liên tục đầu tư kiến thức, kỹ năng và phương pháp cho bản thân là cần thiết nhưng điều đó không có nghĩa là ta phải hoàn toàn rời bỏ thị trường để chỉ tập trung đọc sách của những nhà hiền triết hay các nhà đầu tư huyền thoại, mà ta có thể kết hợp cả hai: vừa học, vừa thực hành và hoàn thiện.

Quan trọng hơn cả chúng ta cần tập trung học gì, hoàn thiện gì? Thay vì mất thời gian tham gia các diễn đàn, nghe người khác quảng bá, tung hô các cổ phiếu, các công cụ hay phương pháp đầu tư “huyền thoại” để có thể kiếm tiền nhanh trong ngắn hạn thì hãy dành thời gian đó, nghiền ngẫm và hình thành tư duy đầu tư và xác lập cho mình phương pháp tham gia thị trường phù hợp.

Khi tham gia thị trường ta có thể kết hợp phân tích cơ bản để đánh giá sức khỏe và triển vọng của doanh nghiệp trong dài hạn, đánh giá cơ cấu cổ đông, năng lực và đạo đức của ban lãnh đạo, và sử dụng phân tích kỹ thuật để xác định điểm vào, ra cũng như khối lượng nắm giữ phù hợp tùy từng giai đoạn của thị trường hay diễn biến của cổ phiếu.

Và khi đã theo phương pháp nào thì ta nên hành động theo phương pháp đó. Ví dụ như nhà đầu tư dài hạn thường chỉ bán cổ phiếu của doanh nghiệp khi đánh giá doanh nghiệp không còn khả năng tăng trưởng trong dài hạn, hay thị giá đã tăng quá ảo so với giá trị doanh nghiệp, còn kinh doanh theo xu hướng hay đầu cơ thì thường bán khi diễn biến giá mất xu hướng ban đầu. Và quan trọng hơn với cả hai trường phái là cần hiểu trạng thái vận động của thị trường để đưa ra quyết định chiến thuật phù hợp.

Thay lời kết

Điểm cuối cùng như một nhà đầu tư thành công đã nói nếu bạn chọn được điểm mua tốt sẽ cho bạn lợi thế nhưng nếu chọn được doanh nghiệp tốt sẽ cho bạn cả gia tài. Một khi bạn đã chọn được doanh nghiệp thực sự tốt, và không có lợi thế khi đặt lệnh mua gây ra khoản lỗ tạm thời trong ngắn hạn, xin hãy kiên nhẫn.

Thời gian luôn là bạn của những doanh nghiệp thực sự tốt như ví dụ tôi nêu ở trên. Lịch sử thị trường chứng khoán Việt Nam đã chứng minh với những doanh nghiệp tăng trưởng, giá cổ phiếu sẽ không có đỉnh. Tức là sau những nhịp tăng mạnh, cổ phiếu thường bước vào chu kỳ điều chỉnh, tích lũy và giá cổ phiếu sẽ tăng trưởng mạnh mẽ trở lại để phán ảnh những giá trị mà doanh nghiệp đã tích lũy theo thời gian.

Xin chúc các bạn sớm hình thành được tư duy và xây dựng được phương pháp tham gia thị trường phù hợp và hiệu quả.