Hoàng Anh Gia Lai: Khi nào có sự đột biến?

Kể từ cuối năm 2015, nhóm công ty thuộc Tập đoàn Hoàng Anh Gia Lai gồm Hoàng Anh Gia Lai (HAGL, mã HAG) và Nông nghiệp quốc tế Hoàng Anh Gia Lai (HAGL Nông nghiệp, mã HNG) bắt đầu công bố thông tin về áp lực nợ nần và hoạt động kinh doanh chịu diễn biến không thuận lợi.

Năm 2018, việc bắt tay với Thaco - thông qua việc mua cổ phần, phát hành trái phiếu chuyển đổi và các khoản hỗ trợ tài chính khác, cổ đông HAGL, HAGL Nông nghiệp đã có nhiều kỳ vọng về một sự lột xác của nhóm công ty Hoàng Anh Gia Lai. Việc bơm vốn từ Thaco là có, nhưng khi nào HAGL mới thực sự thu được trái ngọt từ kết quả tái cấu trúc với sự tham gia của nhân tố mới - Thaco?

Có lẽ cần phải chờ thêm một vài ngày nữa nhóm công ty HAGL mới công bố báo cáo tài chính quý IV/2018. Tuy nhiên, nhìn vào kết quả kinh doanh quý III/2018, nhà đầu tư phần nào dự báo được bức tranh các công ty này ở thời điểm cuối năm 2018.

Tại ngày 30/9/2018, HAGL Nông nghiệp có tổng nợ phải trả là 19.462 tỷ đồng, giảm gần 3.000 tỷ đồng so với đầu năm 2018. Con số này bao gồm 2.217 tỷ đồng trái phiếu chuyển đổi (bắt buộc) mà HAGL Nông nghiệp phát hành cho Thaco. Theo kế hoạch, vào tháng 8/2019, lượng trái phiếu này sẽ được chuyển đổi thành cổ phiếu.

Với việc hoán đổi này, nếu HAGL không tăng sở hữu tại HAGL Nông nghiệp thì tỷ lệ sở hữu của HAGL tại HAGL Nông nghiệp sẽ giảm về hơn 46,24%. Khi đó, HAGL sẽ chuyển vị thế HAGL Nông nghiệp từ công ty con sang công ty liên kết. Báo cáo tài chính của HAGL, HAGL Nông nghiệp theo đó sẽ có nhiều biến động, khi cơ cấu nợ trên vốn chủ sở hữu của HAGL Nông nghiệp giảm xuống và tổng tài sản của HAGL (mẹ) trên báo cáo tài chính hợp nhất cũng giảm theo.

Đó là yếu tố về mặt kỹ thuật, còn về việc hợp tác và những chuyển biến về kinh doanh - yếu tố cốt lõi của nhóm công ty HAGL liệu đã có sự thay đổi sau khi Thaco tham gia tái cấu trúc?

Trao đổi với Báo Đầu tư Chứng khoán, một đại diện từ HAGL cho biết, hiện nay, Thaco đã tham gia tích cực trong công tác tái cấu trúc nhóm công ty HAGL, thể hiện rõ nhất ở 3 nhóm là: cử người tham gia quản trị điều hành, đầu tư vào dự án bất động sản của HAGL bên Myanmar và phát triển mảng nông nghiệp của HAGL.

Trong đó, có một yếu tố đáng chú ý là Thaco có mảng kinh doanh nông cụ, còn HAGL Nông nghiệp có nhu cầu sử dụng nông cụ cho hoạt động kinh doanh nông nghiệp của mình.

Tuy nhiên, nếu chỉ nhìn ở mức độ hợp tác này, dường như những bài toán khó của HAGL, bao gồm áp lực nợ vay, thúc đẩy các mảng kinh doanh đang gặp khó và tiếp tục phát triển các mảng kinh doanh thuận lợi… chưa được giải quyết triệt để.

Với con số nợ cuối quý III/2018 lên tới 31.000 tỷ đồng, nếu Thaco giữ cam kết đầu tư thông qua các kênh khoảng gần 15.000 tỷ đồng, áp lực nợ nần của HAGL sẽ giảm rất mạnh. Thế nhưng, thị trường chưa ghi nhận được thông tin về việc tiếp tục giải ngân của Thaco với HAGL sau thương vụ 2.217 tỷ đồng nói trên.

Giữa tháng 12/2018, thị trường đã xuất hiện một vài thông tin về việc hợp tác giữa HAGL và Thaco không thuận lợi như dự báo của hai bên trước đó, khi kế hoạch phát hành riêng lẻ 1.850 tỷ đồng mệnh giá cổ phần của HAGL với giá 7.200 đồng/cổ phiếu bỗng nhiên im ắng.

Mặc dù vậy, sự xuất hiện của ông Đoàn Nguyên Đức (Chủ tịch Hội đồng quản trị HAGL) và ông Trần Bá Dương (Chủ tịch Hội đồng quản trị Thaco) tại Lễ kỷ niệm 15 năm Thaco - Chu Lai đã khiến những tin đồn nhạt đi. Dù vậy, báo cáo tài chính quý IV/2018 và quý I/2019 tới đây sẽ cho thấy có hay không bước tiến mới trong quan hệ hợp tác giữa Thaco và HAGL.

Xét về các mảng kinh doanh của HAGL hiện tại, ngoại trừ dự án bất động sản tại Myanmar, các mảng khác như nông nghiệp (trái cây, cao su, cây gia vị…), thủy điện, bất động sản (trong nước), chăn nuôi… sẽ cần nhiều thời gian cũng như chờ đợi sự thay đổi của các yếu tố thuộc về môi trường kinh doanh để có sự chuyển biến tích cực. 2019 có thể là năm có sự thay đổi bên trong HAGL, nhưng khó có thay đổi rõ rệt được phản ánh qua các con số kinh doanh (doanh thu, lợi nhuận).

Gỗ Trường Thành: Chờ một sự thay đổi rõ rệt

Câu chuyện tái cấu trúc Công ty cổ phần Tập đoàn Kỹ nghệ gỗ Trường Thành (TTF) được nhắc đến từ lâu, nhưng thời điểm để TTF thực sự lột xác dường như vẫn chưa đến.

Trong công tác tái cấu trúc Công ty, thị trường đã nhìn thấy những động thái khá quyết liệt của TTF trong việc xử lý các tồn đọng quá khứ liên quan đến hàng tồn kho, khoản phải thu, chi phí chờ phân bổ…

Làm sạch sổ sách, thúc đẩy các hoạt động kinh doanh đồng thời đẩy mạnh công tác tái cấu trúc tài chính là điều TTF đã làm trong thời gian qua. Thông tin về việc đặt nhà máy hoạt động hết công suất, kế hoạch có lãi và tăng trưởng tốc độ hai con số từ năm 2019 được Ban lãnh đạo đưa ra là một tín hiệu mừng cho quá trình tái cấu trúc của TTF.

Nhưng, giá cổ phiếu vẫn lao dốc.

Trong câu chuyện của TTF, thị trường dường như chưa kịp vui mừng về những quả ngọt… sẽ có, thì lại đối mặt với nguy cơ rủi ro giai đoạn tới, cũng vì yếu tố tái cấu trúc.

Cuối tháng 10/2018, TTF thông qua Nghị quyết Hội đồng quản trị bất thường với nhiều nội dung, trong đó, có một nội dung đáng lưu ý: phát hành cổ phiếu để hoán đổi cổ phần STT của Công ty cổ phần Sứ Thiên Thanh. Theo đề án này, TTF sẽ phát hành 966 tỷ đồng mệnh giá cổ phần để hoán đổi nhận sở hữu 100% vốn điều lệ Sứ Thiên Thanh.

Vậy, Sứ Thiên Thanh có gì đặc biệt cần cho quá trình tái cấu trúc của TTF?

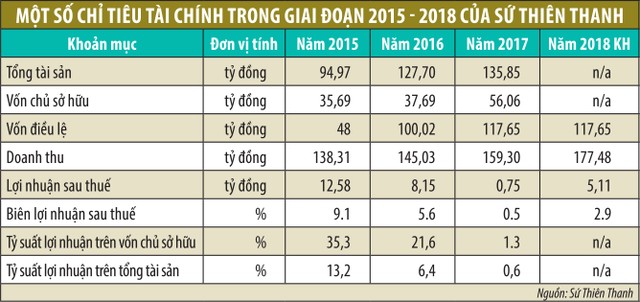

Thông tin cung cấp bởi TTF cho thấy, Sứ Thiên Thanh có vốn điều lệ 117,65 tỷ đồng. Mức vốn này đã tăng lên gấp hơn 2 lần so với thời điểm cuối năm 2016.

Cuối năm 2017, dù vốn điều lệ 117,65 tỷ đồng, nhưng vốn chủ sở hữu của Công ty chỉ đạt 56,06 tỷ đồng, với lợi nhuận cuối kỳ là 0,75 tỷ đồng. Như vậy, nếu Sứ Thiên Thanh đạt được mục tiêu lợi nhuận 5 tỷ đồng năm 2018 thì vốn chủ sở hữu của Công ty có thể sẽ không quá 61 tỷ đồng.

Tuy nhiên, với tỷ lệ hoán đổi 1:8,21, tức 1 cổ phiếu Sứ Thiên Thanh sẽ nhận 8,21 cổ phiếu TTF, TTF sẽ ghi nhận vốn đầu tư vào Sứ Thiên Thanh là 966 tỷ đồng, trên vốn chủ sở hữu 61 tỷ đồng, tương đương khoản hạch toán lợi thế thương mại có thể lên tới 905 tỷ đồng.

Trong tình huống này, nếu khấu hao trong vòng 10 năm thì mỗi năm, TTF phải hạch toán hơn 90 tỷ đồng chi phí lợi thế thương mại. Trong khi đó, lợi nhuận của Sứ Thiên Thanh và cả TTF vẫn còn ở… thì tương lai.

Giải thích của TTF về việc Sứ Thiên Thanh sở hữu khoản tài sản là 50.000 m2 đất mặt đường cùng thương hiệu, có thể là một lý do chính đáng cho việc sáp nhập doanh nghiệp này vào TTF.

Thế nhưng, bản thân Gỗ Trường Thành đang trong giai đoạn tái cấu trúc, tập trung vào các mảng kinh doanh cốt lõi để khôi phục lại hiệu quả, nay phải chịu thêm gánh nặng chi phí khấu hao, xem ra áp lực sẽ là không nhỏ. Chưa biết quá trình tái cấu trúc TTF liệu có cần thêm thời gian để… “tái” lần nữa hay không?

GTNfoods: Khi nào hết… “nghèo” trên đống vàng?

Câu chuyện của GTNfoods (mã GTN) là một hành trình lột xác từ một doanh nghiệp đa ngành nghề chuyển sang doanh nghiệp đầu tư trọng điểm vào lĩnh vực nông nghiệp, thực phẩm…

Toàn bộ quá trình này là cuộc tái cấu trúc, từ tái cấu trúc định hướng kinh doanh, cơ cấu cổ đông đến tái cấu trúc từng mảng hoạt động mới. Một hành trình dài, với thành tựu hiện tại là tích lũy được khối tài sản lớn, nhưng lợi nhuận vẫn còn rất khiêm tốn.

Nửa cuối năm 2018, thị trường rộ lên câu chuyện Vinamilk muốn thâu tóm chi phối GTN, với mục tiêu mà công ty này hướng tới là Sữa Mộc Châu (công ty cháu, đang được sở hữu chi phối gián tiếp của GTN thông qua Vilico) và mảng chè đầy tiềm năng (vẫn là tiềm năng) nhờ thương hiệu và vùng nguyên liệu rộng lớn.

Cuối năm 2019, GTNfoods phát đi thông điệp về việc hoàn thành tái cấu trúc mảng chè, bao gồm đồng thời tái cấu trúc cơ cấu hoạt động, sản phẩm và thị trường… Những sản phẩm sạch, có chất lượng và mẫu mã đẹp mắt đã được Vinatea đưa ra thị trường.

Vấn đề còn lại của Vinatea chính là làm sao biến tiềm năng thành… kết quả. Đó cũng là câu chuyện mà GTNfoods gặp phải với bài toán tăng trưởng Sữa Mộc Châu.

Định giá Sữa Mộc Châu được các công ty khác cùng ngành trong và ngoài nước đưa ra khá cao. Bản thân Sữa Mộc Châu cũng kinh doanh khá tốt.

Nhưng đó là chưa đủ so với tham vọng của những nhà đầu tư đã bỏ vốn vào GTNfoods giai đoạn trước, vì họ muốn đạt được hai mục tiêu: sở hữu thành công các doanh nghiệp lớn và biến tiềm năng đó thành lợi nhuận.

Một vài cổ đông lớn của GTN dường như đã sốt ruột khi GTNfoods vẫn ở dạng… tiềm năng sau những nỗ lực tái cấu trúc. Những chuyển biến về mặt cấu trúc tài sản, cơ cấu kinh doanh của GTNfoods năm 2018 là rất rõ ràng, khi dòng tiền ròng của Công ty tăng mạnh; cơ cấu tài sản có tính lỏng cao và tập trung vào ngành nghề cốt lõi, không có đầu tư dàn trải.

Thế nhưng, yếu tố để GTNfoods bứt phá mạnh mẽ về lợi nhuận năm 2019 thì thị trường vẫn chưa nhìn thấy. Cổ đông GTNfoods vẫn… nghèo trên khối tài sản khổng lồ.