Ảnh Internet

Theo nghị quyết được HĐQT Licogi 18 công bố mới đây, doanh nghiệp sẽ chốt ngày đăng ký cuối cùng để lập danh sách cổ đông thực hiện quyền mua cổ phiếu vào 14/12/2020.

Licogi 18 sẽ phát hành gần 23 triệu cổ phiếu ra công chúng với giá 10.000 đồng/cổ phiếu. Nếu phát hành hoàn tất, Công ty sẽ thu về gần 230 tỷ đồng và nâng vốn điều lệ lên mức 460 tỷ đồng.

Tỷ lệ thực hiện là 1:1, cổ đông sở hữu 1 cổ phiếu sẽ có 1 quyền mua 1 cổ phiếu phát hành thêm. Thời gian đăng ký đặt mua và nộp tiền mua cổ phiếu từ ngày 17/12/2020 - 20/01/2021. Đây là loại chứng khoán tự do chuyển nhượng.

Ban lãnh đạo Licogi 18 cho biết, đợt chào bán ra công chúng lần này của doanh nghiệp nhằm mục đích tăng quy mô vốn hoạt động của Công ty, bổ sung vốn để nâng cao năng lực và tự chủ tài chính, đồng thời có nguồn vốn để hoạt động kinh doanh của Công ty được thực hiện theo đúng kế hoạch đề ra.

Trong trường hợp đợt chào bán không thành công hoặc không thu đủ số tiền như dự kiến, doanh nghiệp có kế hoạch huy động từ nhiều nguồn khác nhau như vay vốn thương mại, vay vốn tín dụng của ngân hàng...

Theo bản cáo bạch do Licogi 18 công bố, cơ cấu cổ đông hiện tại của Công ty bao gồm 83,71% do cổ đông cá nhân và 16,29% do cổ đông tổ chức nắm giữ.

4 cổ đông lớn bao gồm ông Bùi Thanh Tuyên, Tổng giám đốc kiêm Thành viên HĐQT (tỷ lệ nắm giữ 41,98%), CTCP Phát triển hạ tầng Vĩnh Phúc (9,66%), ông Đặng Văn Giang, Chủ tịch HĐQT (7,20%) và Tổng công ty Xây dựng và Phát Triển hạ tầng (6,61%).

|

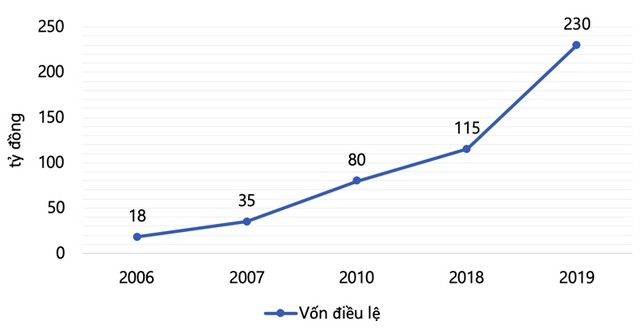

Quá trình tăng vốn điều lệ của Locogi 18 (Nguồn: Bản cáo bạch do L18 công bố) |

Về tình hình kinh doanh, sau 9 tháng đầu năm 2020, L18 ghi nhận doanh thu hơn 1.144 tỷ đồng và lãi trước thuế 28 tỷ đồng, lần lượt thực hiện 60% và 56% kế hoạch.

Trong quý IV/2020, Công ty đặt kế hoạch doanh thu và thu nhập gần 590 tỷ đồng và lãi trước thuế 13 tỷ đồng.

Về tính hình tài chính, tính đến 30/9/2020, Licogi 18 đang vay và nợ thuê tài chính ngắn và dài hạn tổng cộng 822 tỷ đồng. Tổng nợ phải trả là 1.985 tỷ đồng.

Trước đó vào đầu tháng 11, Licogi 18 vừa bị Uỷ ban Chứng khoán Nhà nước (UBCKNN) phạt tiền 100 triệu đồng do không báo cáo theo quy định pháp luật.

Cụ thể, doanh nghiệp này đã không báo cáo UBCKNN báo cáo tài chính hợp nhất quý I/2020 và quý II/2020, Nghị quyết HĐQT thay đổi mục đích sử dụng vốn của đợt chào bán chứng khoán theo Giấy chứng nhận đăng ký chào bán chứng khoán ra công chúng ngày 09/11/2018.

Đồng thời, báo cáo UBCKNN không đúng thời hạn BCTC quý I, IV/2019, BCTC quý II/2020, BCTC hợp nhất soát xét 6 tháng đầu năm 2020.

Ngoài ra, Licogi 18 còn bị phạt tiền 85 triệu đồng do không công bố báo cáo sử dụng vốn được kiểm toán xác nhận tại ĐHĐCĐ hoặc không thuyết minh chi tiết tình hình sử dụng vốn thu được từ đợt chào bán chứng khoán ra công chúng theo Nghị quyết ĐHĐCĐ thường niên năm 2018 ngày 11/04/2018 tăng vốn từ gần 81 tỷ đồng lên gần 115 tỷ đồng trong BCTC năm được kiểm toán xác nhận.

Tổng cộng, Locogi 18 bị phạt 185 triệu đồng.

Trên thị trường chứng khoán, cổ phiếu L18 đang được giao dịch ở mức giá 9.800 đồng/cổ phiếu, tăng 16% kể từ cuối tháng 11, thời điểm L18 thông báo chào bán cổ phần. Khối lượng khớp lệnh bình quân 10 phiên gần đây đạt 2.531 đơn vị/phiên.