Theo thống kê từ Hiệp hội Thép Việt Nam (VSA), trong 10 tháng năm 2023, tình hình sản xuất thép trong nước đạt trên 22,6 triệu tấn, giảm 10,9% so với cùng kỳ năm ngoái. Bán hàng thép đạt xấp xỉ 21,2 triệu tấn, giảm 8,6% so với cùng kỳ. Điểm tích cực là xuất khẩu thép đạt hơn 6,7 triệu tấn, tăng 26%.

Trong đó, sản xuất thép xây dựng đạt gần 8,7 triệu tấn, giảm 18% so với cùng kỳ năm 2022. Bán hàng đạt 8,6 triệu tấn, giảm 17% so với cùng kỳ năm 2022. Riêng thép xuất khẩu đạt 1,4 triệu tấn, giảm 27%.

Chứng khoán MBS đánh giá, tiêu thụ thép xây dựng nội địa ở mức thấp trong bối cảnh ngành bất động sản trầm lắng khi nguồn cung dự án giảm mạnh. Vướng mắc pháp lý cũng như khó khăn trong việc xác định tiền đền bù đã kéo dài quá trình triển khai của các dự án bất động sản.

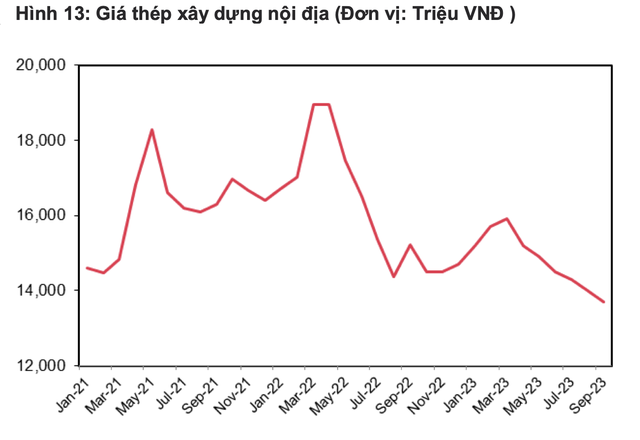

Nhu cầu tiêu thụ thép yếu do nguồn cung bất động sản sụt giảm khiến giá thép xây dựng giảm mạnh về mức trung bình 14,1 triệu đồng/tấn, giảm 15% so với cùng kỳ. Cho cả năm 2023, MBS dự báo giá thép nội địa duy trì quanh mức 13,9 triệu đồng, giảm 20% so với cùng kỳ.

|

| Nguồn: MBS Research tổng hợp |

Theo báo cáo của CBRE, nguồn cung căn hộ dự kiến cải thiện kể từ năm 2024. Cụ thể, nguồn cung căn hộ tại Hà Nội dự kiến tăng hơn 33% so với cùng kỳ vào năm 2024, đạt mức 20.000 căn hộ và tại TP.HCM nguồn cung đạt khoảng 12.000 căn hộ, tăng 31%. Nguồn cung căn hộ phục hồi sẽ tác động tích cực đến nhu cầu tiêu thụ thép xây dựng nội địa.

Hơn nữa, Chính phủ đã ban hành một số biện pháp hỗ trợ thị trường bất động sản kể từ đầu năm 2023 nhằm giải quyết vướng mắc pháp lý các dự án. Các chính sách nổi bật như Nghị định 33/NĐ-CP, Nghị định 10/2023/NĐ-CP với mục tiêu tháo gỡ vướng mắc pháp lý nhằm cải thiện nguồn cung thị trường trong thời gian tới, Luật Đất đai sửa đổi dự kiến sớm được thông qua với quy định rõ ràng hơn về thủ tục đền bù, giải phóng mặt bằng sẽ khơi thông nguồn cung và góp phần giúp thị trường ấm trở lại.

Về giá thép, MBS kỳ vọng yếu tố tích cực từ giá thép thế giới và thị trường bất động sản phục hồi từ giữa năm 2024 sẽ thúc đẩy giá thép nội địa. Nhờ đó, giá thép xây dựng dự kiến phục hồi lên mức 15 triệu đồng/tấn, tăng 8% so với cùng kỳ vào 2024.

Thêm yếu tố hỗ trợ cho giá thép là từ giá nguyên vật liệu. Dù giá nguyên vật liệu đang có xu hướng tăng trong cuối quý III, đầu quý IV/2023, MBS đánh giá, đà tăng giá có thể chỉ diễn ra trong ngắn hạn và sẽ hạ nhiệt trong năm 2024 khi nhu cầu sản xuất thép của Trung Quốc giảm 1% so với cùng kỳ trong năm tới.

Nhu cầu yếu và nguồn cung ổn định khiến giá than và quặng dự kiến tiếp tục giảm nhẹ trong năm 2024. Nhóm phân tích dự báo, giá than và quặng lần lượt đạt mức trung bình 290 USD/tấn (giảm 7%) và 109 USD/tấn (giảm 6%) trong 2024.

MBS cũng kỳ vọng vào nhu cầu phục hồi từ EU là yếu tố chính tác động tích cực đến thị trường thép xuất khẩu. Trong bối cảnh các đối tác xuất khẩu chính vào EU không thể duy trì sản lượng, nguồn cung tại EU tiếp tục thiếu hụt, sản lượng xuất khẩu thép dự kiến lần lượt đạt 10,5 triệu tấn, tăng 25% và 11,2 triệu tấn, tăng 7% vào năm 2023 và 2024.

Lợi nhuận doanh nghiệp hồi phục 40% trong năm 2024

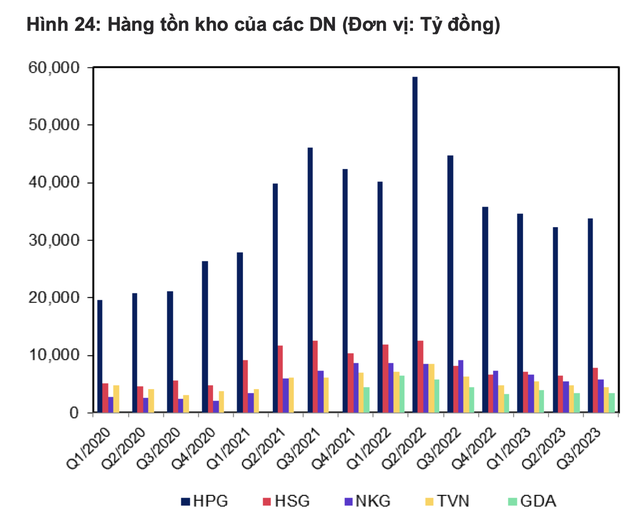

MBS cho rằng giá thép thế giới biến động chưa rõ xu hướng khiến các doanh nghiệp quản lý hàng tồn kho thận trọng. Trong quý III, hàng tồn kho tại các doanh nghiệp giảm khoảng trên 25% so với cùng kỳ (giá trị nguyên vật liệu giảm khoảng 20%) trong bối cảnh nhu cầu tiêu thụ ở mức thấp và giá nguyên vật liệu biến động. Tuy nhiên, thép tăng trở lại khiến áp lực trích lập dự phòng giảm khoảng 35% so với cùng kỳ.

|

| Nguồn: Finpro |

Trong năm 2023, giá nguyên vật liệu than và quặng giảm lần lượt 30% và 20% so với cùng kỳ đã tác động tích cực đến biên gộp của các doanh nghiệp sản xuất thép. Đối với những doanh nghiệp tôn mạ như HSG hay NKG, biên lợi nhuận gộp phân hóa trong bối cảnh giá thép tại EU và Mỹ hạ nhiệt và phụ thuộc vào thời gian kí kết giá và thị trường xuất khẩu của từng doanh nghiệp.

Theo dự báo của MBS, giá thép hồi phục khoảng 8% so với cùng kỳ và giá nguyên vật liệu giảm nhẹ 6% là cơ sở để biên lợi nhuận gộp của các doanh nghiệp trong ngành hồi phục lên mức 13% trong năm 2024.

Nhìn chung, MBS cho rằng lợi nhuận các doanh nghiệp ngành thép dự kiến tăng trưởng 40% so với cùng kỳ trong năm 2024 nhờ 3 yếu tố. Thứ nhất, doanh thu dự kiến hồi phục 25% so với cùng kỳ nhờ sản lượng và giá bán tăng trưởng 9% và 8%. Thứ hai, biên lợi nhuận gộp phục hồi lên mức 13% (so với khoảng 8% của năm 2023). Thứ ba, chi phí tài chính giảm 30% so với cùng kỳ trong bối cảnh áp lực tỷ giá và chi phí lãi vay hạ nhiệt.

Dựa trên triển vọng phục hồi, MBS nhận thấy HPG và NKG là 2 cổ phiếu tiềm năng cho năm 2024.

Với HPG, lợi nhuận sau thuế năm 2024 có thể đạt hơn 10.929 tỷ đồng, tăng 70% so với cùng kỳ nhờ giá bán và sản lượng phục hồi trên 7%; biên lợi nhuận gộp phục hồi lên mức 12,8% từ giá bán cải thiện và nguyên liệu giảm nhẹ. Ngoài ra, tỷ giá ổn định hơn so với cùng kỳ giúp chi phí tài chính HPG giảm 30%.

Với NKG, lợi nhuận sau thuế trong năm 2024 có thể đạt 555 tỷ đồng, tăng 66% so với 2023 nhờ giá bán và sản lượng tăng trưởng trên 5%; biên lợi nhuận gộp phục hồi lên mức 7,1% (so với khoảng 8% dự báo năm 2023) và giá cước vận tải hạ nhiệt giúp chi phí vận chuyển giảm 30%.