Thu hút khách hàng

Ngành ngân hàng đang ở giai đoạn thu hút, các ngân hàng đua nhau tăng số lượng khách hàng qua tận dụng công nghệ, đẩy mạnh yếu tố tiện lợi, tăng trải nghiệm người dùng. Ví dụ như chọn số tài khoản giống số điện thoại, chọn số tài khoản bằng nickname, giao dịch qua chatbot, số hóa các quy trình, thủ tục mở tài khoản …

Hiện tại, các ngân hàng còn có thể cạnh tranh nhau qua việc dùng công nghệ để tăng trải nghiệm, tiện lợi, số hóa quy trình… Tuy nhiên, dự báo từ 7-10 năm nữa, gần như các ngân hàng tầm trung trở lên đều sẽ ngang nhau về yếu tố này. Trải nghiệm khách hàng tiện lợi sẽ trở thành một tiêu chuẩn mới trong ngành, ai không có thì ngay lập tức sẽ bị đào thải, tuy nhiên nó sẽ chỉ là điều kiện cần chứ không còn là mũi nhọn để cạnh tranh.

Câu chuyện cũng giống như thời điểm năm 2017, khi mà mọi nhà băng vẫn thu phí chuyển tiền, thì Techcombank đứng ra như một đơn vị đầu tiên miễn phí chuyển tiền và ngay lập tức thu hút được lượng khách hàng khổng lồ, nhưng hiện tại gần như mọi ngân hàng đều miễn khoản phí này, điều đó lại trở thành tiêu chuẩn chung chứ không còn là mũi nhọn cho riêng ngân hàng nào.

Ngoài ra, tỷ lệ người trưởng thành có tài khoản ngân hàng trong năm 2022 đã tăng từ 68% lên 74%, nghĩa là tăng 6%/năm. Với tốc độ này thì trong vòng 7-10 năm nữa, tỷ lệ này hoàn toàn có thể lên đến hơn 90% - ngang với mặt bằng chung của các nước trong khu vực và thế giới (Singapore, Thái Lan, Trung Quốc, …).

Dù chúng ta là đất nước trăm triệu dân, nhưng cũng sẽ đến lúc số lượng khách hàng đạt ngưỡng, khi mà hiện tại rất nhiều ngân hàng có trên 10 triệu tài khoản, thậm chí có những ngân hàng đạt 20 - 30 triệu (tương đương gần 50% số lượng người trưởng thành tại Việt Nam), thì việc tăng tiếp khách hàng mới là rất khó.

Bên cạnh đó, khi số lượng khách hàng mới tăng lên quá lớn sẽ gây phản tác dụng của tính hiệu quả theo quy mô (economies of scale), hệ thống quá tải, sự chồng chéo trong dịch vụ… Đây là điều đã được ông Lưu Trung Thái - Chủ tịch HĐQT MBB đề cập trong cuộc họp đại hội đồng cổ đông thường niên 2023 vừa qua.

Xã hội luôn luôn biến động và khi có một biến động đủ lớn, trật tự mới sẽ được thiết lập. Và biến động đối với ngành ngân hàng hiện tại là sự thay đổi về thói quen người dùng. Người dùng hiện nay đang đặt tính “tiện lợi” là ưu tiên số một, họ không muốn những quy trình giấy tờ chậm chạp, rườm rà hay bất kỳ thứ gì liên quan đến thủ tục. Các ngân hàng đã bắt đầu tham gia vào cuộc đua tranh giành khách hàng mới.

Khi kết thúc giai đoạn này, ngân hàng nào có số lượng khách hàng lớn hơn sẽ có nhiều dư địa để khai thác hơn so với các ngân hàng còn lại. Số lượng khách hàng của giai đoạn này chính là mức nền, là dư địa, là nguồn lực chính để các ngân hàng khai thác ở giai đoạn sau. Và đây là lý do MBB được đánh giá là ngân hàng có tiềm năng lớn nhất để vươn lên dẫn đầu trong xu hướng này. Bởi thứ nhất, MBB là ngân hàng có tiềm năng tăng trưởng số lượng khách hàng tốt nhất nhờ hệ sinh thái Tập đoàn với nền tảng số và các sản phẩm, dịch vụ đi đầu xu thế.

Năm 2022, MBB phục vụ hơn 20 triệu khách hàng và mục tiêu đến năm 2026 sẽ chinh phục mốc 30 triệu khách hàng (tương đương 50% số lượng người trưởng thành tại Việt Nam, gần như là ngưỡng cao nhất về số lượng khách hàng mà một ngân hàng có thể đạt được). Thứ hai, là nhấn mạnh vào tầm nhìn đặc biệt của chủ doanh nghiệp “Trở thành doanh nghiệp số, tập đoàn tài chính dẫn đầu”, vượt khỏi phạm vi ngân hàng số bình thường.

Ra mắt các sản phẩm có hàm lượng công nghệ cao

Với tầm nhìn đó, MB không ngừng “khuấy động” thị trường khi liên tiếp ra mắt loạt sản phẩm có hàm lượng công nghệ cao, trong đó phải kể đến dòng thẻ MB Hi Collection. Đây là dòng thẻ đa năng MB 2 in 1, tích hợp cả thẻ tín dụng và thẻ ATM, giúp khách hàng cá nhân hóa nhu cầu sử dụng, trong khi vẫn đảm bảo các yếu tố về an toàn và bảo mật.

Với thẻ MB Hi Collection, khách hàng được sở hữu thẻ cứng ngay lập tức mà không phải chờ đợi theo cách mở thẻ truyền thống thông thường. Thẻ sẽ được kích hoạt chỉ trong chưa đầy 60 giây ngay sau khi chủ thẻ định danh thẻ trên app MBBank.

Bên cạnh đó, MB tối ưu hóa trải nghiệm cá nhân bằng việc ưu tiên nguồn tiền – tài khoản thanh toán hoặc hạn mức tín dụng phù hợp với từng giao dịch qua thẻ, giúp khách hàng chi trả thuận tiện nhất. Công nghệ này không chỉ là bước đi đột phá của MB, góp phần mở ra một xu hướng thẻ mới tại Việt Nam mà còn mang lại những trải nghiệm chi tiêu không tiền mặt dễ dàng, thuận tiện nhất.

MB cũng gây ấn tượng trên thị trường khi ra mắt nền tảng đầu tư tài chính Wealth Management trên App MBBank, giúp hệ sinh thái tài chính của MB ngày càng hoàn thiện mục tiêu mang tới trải nghiệm tốt nhất cho khách hàng. Với ứng dụng Wealth Management, khách hàng là các nhà đầu tư được tiếp cận và kết nối với tất cả các sản phẩm trong hệ sinh thái tài chính đa dạng, bao gồm cổ phiếu, trái phiếu, chứng chỉ quỹ,… thông qua sự tư vấn uy tín của đội ngũ quản lý tài sản uy tín trên thị trường.

Nổi bật nhất phải kể đến tính năng Gói đầu tư cổ phiếu (DIGI Copy). Đây là tính năng cho phép khách hàng tham gia đầu tư cổ phiếu cùng các chuyên gia đầu tư hàng đầu trên thị trường. Các gói đầu tư được chuyên gia chọn lọc, xây dựng với mục tiêu tối ưu hóa lợi nhuận và rủi ro trong khoảng thời gian nhất định. Khi tham gia gói đầu tư này, khách hàng ủy thác danh mục đầu tư và nhận lại lợi nhuận khi gói đạt được mục tiêu kỳ vọng. Với quy mô khách hàng lớn cùng tỷ lệ giao dịch qua kênh số cao (đạt trên 95%), ứng dụng đầu tư tài chính Wealth Management được cho là có nhiều tiềm lực để phát triển mạnh mẽ hơn nữa trong thời gian tới.

Song song với các sản phẩm trên app, MB cũng tập trung phát triển ngân hàng tự phục vụ MB SmartBank, cho phép khách hàng chủ động mọi giao dịch 24/7. Được đầu tư mô hình đồng bộ O2O (online to offline và ngược lại) và kết nối toàn diện cùng App MBBank, MB SmartBank cho phép khách hàng tự phục vụ hoặc được phục vụ với hàm lượng số tối đa, giúp đơn giản hóa quá trình giao dịch.

Cung cấp trải nghiệm “3 không” –“không tốn thời gian”, “không dừng hoạt động” và “không cần thẻ hay giấy tờ”, MB SmartBank dần thay thế các phòng giao dịch trực tiếp, theo đó, khách hàng có thể thực hiện nhiều loại giao dịch mà không cần đến các chi nhánh/ phòng giao dịch như: đăng ký và in thẻ lấy ngay trong 03 phút, giao dịch không cần thẻ hoàn toàn miễn phí, đăng ký mở tài khoản số đẹp và nhiều dịch vụ khác… Tính đến nay, MB sở hữu 58 MB SmartBank trên cả nước và con số này dự kiến sẽ tiếp tục tăng lên trong tương lai.

Để so sánh yếu tố công nghệ và trải nghiệm khách hàng của các ngân hàng khá khó, vậy nên tôi sẽ nhìn vào tầm nhìn và tham vọng của chủ doanh nghiệp. MBB có một tầm nhìn khác biệt và là duy nhất so với đại đa số ngân hàng khác. Ông Phạm Như Ánh - CEO MBB khẳng định “Mục tiêu của MBB không chỉ là một ngân hàng số hóa mà xác định đến năm 2026 trở thành doanh nghiệp số. Đây cũng là điểm khác biệt lớn của MBB trên thị trường. Tham vọng của MBB là 50% doanh thu của tập đoàn đến từ kênh số trong tương lai. Việc phát triển doanh nghiệp số sẽ tiếp tục dựa trên 2 nền tảng chính là App MBBank (dành cho khách hàng cá nhân) và BIZ MBBank (dành cho khách hàng doanh nghiệp)”.

Nhờ công nghệ đã được đầu tư bài bản và tầm nhìn vượt thời đại, MBB hiện đã có những thành công nhất định trên con đường này như: ngân hàng có tỷ lệ CASA cao nhất toàn hệ thống; một trong những ngân hàng có tốc độ tăng khách hàng nhiều nhất với hơn 7 triệu khách hàng mới trong năm 2022; tỷ lệ giao dịch được thực hiện qua kênh số duy trì mức cao, đạt 95%; năng suất lao động trong năm qua của MB tiếp tục tăng trưởng rõ rệt, lợi nhuận trước thuế/nhân sự bình quân tăng 40%/người so với năm 2021.

Đến tầm nhìn xa hơn

Khi mà các nhà băng đạt ngưỡng giới hạn trong việc tăng trưởng số lượng khách hàng, tính tiện lợi về mặt quy trình đã trở thành tiêu chuẩn chung mới, thì ngành ngân hàng sẽ bước vào giai đoạn tập trung khai thác khách hàng với các sản phẩm dịch vụ có thể nằm ngoài phạm vi của ngân hàng truyền thống trước đây.

Đây là thời điểm chúng ta sẽ chứng kiến sự bùng nổ của các dịch vụ bán chéo, các dịch vụ ngân hàng liên kết với các bên thứ 3 ở rất nhiều ngành nghề khác nhau, chúng ta sẽ chứng kiến các siêu app thật sự ra đời (all in one). Ngân hàng nào đã khai thác được số lượng khách hàng lớn ở giai đoạn trước sẽ có mức nền cao hơn và có lợi thế tăng trưởng lợi nhuận lớn hơn trong giai đoạn này.

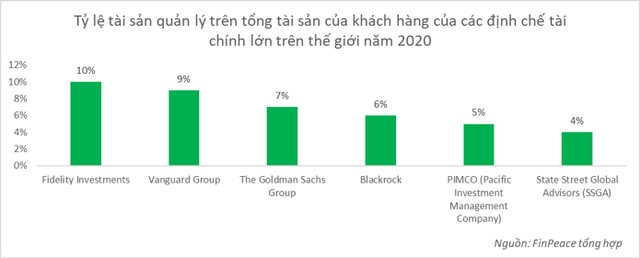

Đặc biệt, có một chỉ số đã được đặt trong chỉ tiêu của các tập đoàn lớn trên thế giới hiện nay là Share of Wallet, hiểu nôm na là tỷ lệ phần trăm số tiền doanh nghiệp đã khai thác được trên tổng số tiền trong ví của khách hàng cho nhu cầu đó.

Chính vì vậy các nhà băng trên thế giới và Việt Nam đều đang muốn tăng tỷ lệ này lên do các chủ ngân hàng đều hiểu quy mô doanh thu trong tương lai sẽ tỷ lệ thuận với chỉ số share of wallet này, và bán chéo sản phẩm chính là cách để tăng tỷ lệ share of wallet. Với dịch vụ này, MBB được đánh giá cao ở khía cạnh (1) nền tảng về số lượng khách hàng lớn (~23 triệu khách hàng đến 30/6/2023) hiện có mà MBB đang phục vụ và (2) là ngân hàng có hệ sinh thái số đa dạng nhất trong ngành (bảo hiểm, chứng khoán, thanh toán, viễn thông, logistic, …) – MBB hiện triển khai 49 mini app và có 200 đối tác đã kết nối BaaS (Banking-as-a-Service), giúp khai thác được nhiều dịch vụ ở nhiều khía cạnh của khách hàng, tiềm năng trở thành ngân hàng có tỷ lệ share of wallet cao nhất hệ thống.

|

Ở thời điểm hiện tại, MBB đang từng bước hiện thực hóa mục tiêu “Trở thành doanh nghiệp số, tập đoàn tài chính dẫn đầu” với lợi thế chính là nền tảng số. Bên cạnh việc nâng cao trải nghiệm trên kênh số như App MBBank và BIZ MBBank, MBB vẫn tiếp tục phát triển mạng lưới giao dịch thông qua hệ thống MB SmartBank (ngân hàng tự động thông minh), giúp ngân hàng phục vụ khách hàng một cách toàn diện hơn. Chia sẻ về chiến lược của ngân hàng những năm tới, ông Phạm Như Ánh – CEO MBB tự tin khẳng định: "Hiệu quả của chuyển đổi số đã giúp MBB phát triển mạnh trong 5 năm vừa qua và tiếp tục phát triển trong thời gian tới".