Lãi vay thấp nhất chỉ là 3%/năm

“Thúc” tăng trưởng tín dụng đang là ưu tiên hàng đầu của các ngân hàng. Được biết, BIDV đang “chào” cán bộ nhân viên một doanh nghiệp của hệ thống ngân hàng mức lãi suất cho vay thấu chi 5%/năm, không bị phạt trả trước hạn.

Lãnh đạo cao cấp của khối ngân hàng có vốn Nhà nước chi phối cho biết, các ngân hàng trong nhóm hiện đang cho vay khách hàng là doanh nghiệp lớn, đặc biệt là doanh nghiệp nhà nước với mức lãi suất chỉ 3%/năm.

“Ít nhất là cho vay vẫn có chút lãi suất để bù đắp chi phí. Còn nếu gửi tiền về Ngân hàng Nhà nước thì lãi suất chỉ có 0%”, vị lãnh đạo nói.

Nhìn nhận về câu chuyện thu nhập lãi thuần (NIM) của ngân hàng giai đoạn này, Phó tổng giám đốc một ngân hàng khác cho biết: “Không thể làm một phép tính trừ đơn giản, ví dụ huy động với lãi suất 3%/năm, cho vay 5%/năm, các ngân hàng đang hưởng biên lợi nhuận là 2%/năm. Chênh lệch lãi suất bình quân đầu vào - đầu ra… chưa phản ánh đầy đủ đặc thù hoạt động, chi phí của ngân hàng”.

Trong tuần qua, MSB công bố triển khai gói tín dụng xanh có quy mô 3.000 tỷ đồng, với lãi suất chỉ từ 4,3%/năm đối với cho vay ngắn hạn VND, chỉ từ 6,8%/năm đối với cho vay trung dài hạn VND và cho vay USD với nhiều gói lãi suất ưu đãi, hấp dẫn.

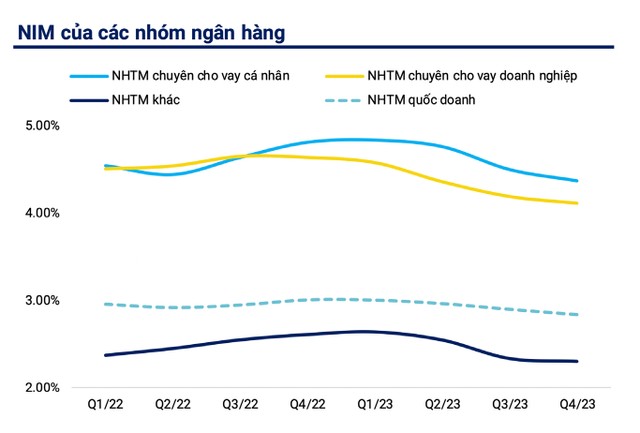

Tín dụng không tăng, tỷ suất sinh lời của tài sản sinh lãi (YEA) giảm nhẹ mà tỷ lệ chi phí vốn huy động (COF) vẫn tăng đã ảnh hưởng đáng kể đến mức NIM (biên lợi nhuận) của các ngân hàng thương mại. Câu chuyện này không phải mới diễn ra, mà đã kéo dài từ năm 2023.

|

Chia sẻ với Báo Đầu tư Chứng khoán, ông Lê Hoài Ân, CFA, chuyên gia đào tạo và tư vấn hoạt động ngân hàng, Công ty cổ phần Giải pháp tài chính tích hợp nhận định, NIM của ngân hàng đang giảm nhiều. NIM trước đây ở mức cao là 3,8%/năm, nhưng đã giảm trong nhiều quý liên tục của năm 2023 và còn 3,4% tại quý IV/2023.

“NIM các ngân hàng Việt vẫn cao so với các quốc gia khác nhưng đã giảm đáng kể và đương nhiên ảnh hưởng đến lợi nhuận ngân hàng”, ông Ân nói.

Theo phân tích của ông Ân, NIM năm 2023 giảm do tín dụng không giải ngân được, cho dù chi phí huy động là lãi suất đã giảm. NIM giảm mạnh nhất tại các ngân hàng tập trung cho vay doanh nghiệp lớn, bởi lãi suất cho vay doanh nghiệp lớn thường thấp hơn nhiều so với khối bán lẻ. Bên cạnh đó, các ngân hàng bị thúc tăng trưởng tín dụng mạnh, đặc biệt trong tháng 12, nên trong nỗ lực cho vay, có cả yếu tố kỹ thuật.

Thực tế cho thấy, tín dụng của các ngân hàng niêm yết đồng loạt tăng vọt trong quý IV/2023, trong bối cảnh tăng trưởng huy động của các ngân hàng có dấu hiệu chậm lại so với giai đoạn đầu năm. Điểm đặc biệt trong giai đoạn này là sự gia tăng của chi phí vốn COF của hệ thống ngân hàng. Mặc dù lãi suất tiền gửi niêm yết ở các ngân hàng đã giảm trong quý, tuy nhiên, các ngân hàng trong hệ thống vẫn chịu áp lực bởi hiệu lực của Thông tư 08 về việc giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn xuống 30% (có hiệu lực vào ngày 1/10/2023).

“Các ngân hàng thương mại đẩy mạnh cho vay trung dài hạn cần nhiều hơn nguồn tiền gửi dài hạn, nên phải tăng cường phát hành trái phiếu nhằm đáp ứng nhu cầu tăng nhanh dư nợ trong giai đoạn cuối năm cũng như tăng cường vốn cấp 2 để duy trì tỷ lệ an toàn vốn (CAR)”, ông Ân nói.

Cảnh báo “đỏ”

Tín dụng không tăng trong khi lãi suất tiếp tục giảm là cảnh báo đối với hệ thống ngân hàng.

Ông Lê Hoài Ân, Công ty cổ phần Giải pháp tài chính tích hợp

Cũng theo ông Ân, nhiều ngân hàng cho cán bộ, nhân viên vay bằng lãi suất huy động, chấp nhận cho vay hòa vốn để giữ dư nợ, bởi không tăng trưởng thì mất thị phần tín dụng. Nhiều khoản vay, giải ngân có số nhưng tiền đi vào nền kinh tế không thực sự nhiều, thậm chí có khoản vay chạy lòng vòng trong hệ thống đã khiến NIM giảm nhiều.

“Đây cũng là điểm giúp nợ xấu của hệ thống ngân hàng giảm trong quý IV/2023”, ông Ân nhận xét.

Quả vậy, số liệu thống kê từ các ngân hàng niêm yết cho thấy tỷ lệ nợ xấu ước tính đã giảm từ 2,24% xuống 1,93%. Tỷ lệ nợ xấu ghi nhận mức giảm ở tất cả các nhóm ngân hàng. Tuy nhiên, nhóm ngân hàng chuyên cho vay doanh nghiệp có mức giảm nợ xấu lớn nhất, khi nợ xấu giảm từ mức 2,32% giảm xuống còn 1,87%. Đối với các ngân hàng này thì nợ vay chủ yếu được giải ngân cho các nhóm doanh nghiệp lớn, đặc biệt là lĩnh vực bất động sản. Do đó, mức giảm nợ xấu của quý cũng là một điểm cần lưu ý.

“Tỷ lệ nợ xấu của hệ thống ngân hàng giảm trong bối cảnh tình hình kinh tế nhìn chung vẫn khá khó khăn, cho thấy khả năng một phần tăng trưởng tín dụng của các ngân hàng đã được sử dụng cho mục đích tái tài trợ cho các khoản nợ đáo hạn của các doanh nghiệp”, ông Ân nhận định.

Ông Ân cho biết thêm: “Xét về khía cạnh hiệu quả, việc giải ngân kỹ thuật bên trong hệ thống có thể làm tăng cả tiền gửi và tiền vay, nhưng thực tế không tác động vào các hoạt động kinh tế thực và còn làm ảnh hưởng đến hiệu quả kinh doanh của ngân hàng”.

Một thông tin đáng chú ý được Phó Thống đốc Thường trực Ngân hàng Nhà nước Đào Minh Tú đưa ra, mặt bằng lãi suất cho vay giảm hơn 2,5%/năm trong năm 2023 và tiếp tục giảm trong tháng đầu năm 2024. Hiện lãi suất huy động và cho vay đối với các giao dịch phát sinh mới bình quân giảm khoảng 0,2%/năm và 0,7%/năm so với cuối năm 2023.

|

Theo ông Ân, tín dụng không tăng, trong khi lãi suất tiếp tục giảm là “cảnh báo” đối với hệ thống ngân hàng. Đó là chưa tính đến việc NIM vẫn chưa chịu tác động mạnh trong tháng 12/2023 và mức độ giảm mạnh thực tế đang chuyển sang quý I/2024, khi những khoản vay ngắn hạn 1 - 3 tháng sắp tất toán được “thấm dần”.

Đồng quan điểm, bà Trần Thị Khánh Hiền, Giám đốc Khối Nghiên cứu, Công ty Chứng khoán MB (MBS) nhận định, đà giảm của NIM vẫn tiếp diễn trong quý I/2024 do đà giảm của lãi suất cho vay đang nhanh hơn so với lãi suất đầu vào. Thông thường, diễn biến của lãi suất cho vay có độ trễ nhất định so với huy động, vì vậy, khi lãi suất huy động giảm mạnh trong quý III - IV/2023 sẽ phản ảnh vào lãi suất cho vay quý I năm nay.

“Bên cạnh đó, trong bối cảnh cầu tín dụng vẫn yếu, tăng trưởng tín dụng của nền kinh tế giảm 0,72% so với cuối năm 2023, các ngân hàng thương mại cũng cần phải cạnh tranh giảm lãi nhằm kích thích nhu cầu sử dụng vốn. Điều này sẽ thu hẹp NIM của ngành trong quý đầu năm”, bà Hiền nhận định.