Nguyên nhân bán tháo trước hết là do tâm lý nhà đầu tư lo sợ dịch Covid-19 đang và sẽ ảnh hưởng nghiêm trọng tới hoạt động kinh doanh của các doanh nghiệp, nhiều chính phủ đã tạm thời phải đóng cửa biên giới tập trung vào khống chế dịch.

Nhiều lao động sẽ mất việc, hành vi tiêu dùng sẽ thay đổi, tổng cầu sẽ suy giảm, kéo theo tăng trưởng kinh tế suy giảm…

Những nỗi lo dây chuyền này khiến tâm lý thị trường suy yếu. Chẳng mấy ai tin rằng, tương lai doanh nghiệp, tương lai nền kinh tế sẽ sáng, nên lệnh bán xuất hiện trên diện rộng, hầu như bên bán không quan tâm tới doanh nghiệp hoạt động trong lĩnh vực nào, tình hình tài chính ra sao.

Bảng 1: VN-Index trong tương quan với thanh khoản trên HOSE.

Tác động tiếp theo đến từ đà bán ròng của khối ngoại. 11 phiên vừa qua, khối ngoại bán ròng 188 triệu cổ phiếu, tương ứng 4.775,4 tỷ đồng trên sàn HOSE.

Tính rộng ra kể từ đầu tháng 2, khi thị trường bắt đầu rớt điểm đến nay, khối ngoại bán ròng 349,3 triệu cổ phiếu, tương ứng 8.622,7 tỷ đồng. Khối ngoại bán mạnh trong 11 phiên qua đã góp phần tạo nên tâm lý hoảng loạn của TTCK trong nước.

Tâm lý yếu, sức cầu yếu, cộng với diễn biến xấu đi của TTCK thế giới đã làm cho nhà đầu tư trong nước bán tháo liên tục. Quan sát diễn biến thị trường có thể thấy, lực bán tung ra rất mạnh, trong khi những phiên hồi phục chỉ diễn ra một cách yếu ớt, rồi cả thị trường lại rơi.

Bên cạnh những yếu tố cơ bản như trên, nhà đầu tư trong nước còn chịu sức ép từ sử dụng đòn bẩy (margin) tại các công ty chứng khoán (CTCK).

Ðòn bẩy là một sản phẩm có tính 2 mặt, vừa khuếch đại lợi nhuận khi thị trường tăng giá, vừa phóng đại thua lỗ khi cổ phiếu giảm giá.

Trong điều kiện TTCK ổn định, biên độ biến động giá cổ phiếu không quá lớn, việc sử dụng margin là công cụ hữu ích với giới đầu tư, nhưng ở thời điểm hiện tại, khi TTCK biến động lớn, các cổ phiếu liên tục xuất hiện dư bán sàn không có người mua, lực cầu yếu, giá giảm kéo dài, việc sử dụng margin là yếu tố góp phần bào mòn nhanh chóng tài khoản của nhà đầu tư.

Quan sát thị trường cho thấy, các CTCK lớn đang thực hiện cấp margin cho nhóm cổ phiếu lớn, thuộc rổ VN30 với tỷ lệ 50%.

Một số CTCK mới hoặc quy mô vừa và nhỏ, để thu hút nhà đầu tư đã cấp margin 50% cho cả doanh nghiệp vừa và nhỏ.

Quy định của Ủy ban Chứng khoán Nhà nước cho phép CTCK được cấp margin tối đa 50%, nhưng thực tế có công ty cấp margin 65-70%, thậm chí cao hơn cho khách hàng.

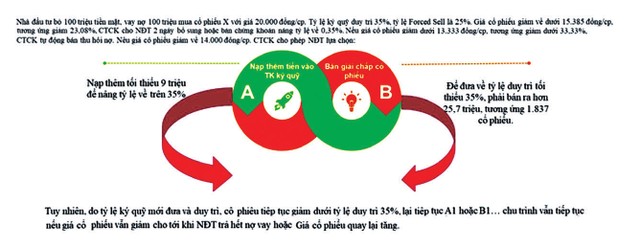

Bảng 2: Áp lực giải chấp của nhà đầu tư sử dụng margin.

Ở ví dụ trên Bảng 2, nhà đầu tư sử dụng margin 50%, tỷ lệ ký quỹ duy trì là 35% và ngưỡng bắt buộc phải bán là 25%.

Như vậy, chỉ cần giá cổ phiếu X giảm về 15.385 đồng/cổ phiếu là CTCK đã yêu cầu nhà đầu tư trong vòng 2 ngày phải nộp tiền, hoặc bán cổ phiếu để nâng tỷ lệ ký quỹ tối thiểu 35%.

Báo cáo tài chính năm 2019 tại CTCK SSI cho biết, dư nợ cho vay margin là 5.400 tỷ đồng, lãi thu được từ khoản cho vay đạt 678 tỷ đồng.

Tương tự, CTCK TP.HCM (HCM) có dư nợ cho vay hơn 4.681 tỷ đồng, doanh thu từ hoạt động cho vay ký quỹ đạt 496 tỷ đồng. CTCK VNDirect có dư nợ cho vay margin 2.800 tỷ đồng, doanh thu từ cho vay đạt 432,9 tỷ đồng. CTCK Bản Việt (VCI) có dư nợ cho vay 3.032,3 tỷ đồng, doanh thu từ hoạt động cho vay là 331,7 tỷ đồng…

Trong giai đoạn giảm điểm vừa qua, nhiều CTCK đã thực hiện gọi ký quỹ bổ sung. Tuy nhiên, khi nhà đầu tư không đáp ứng được lượng tiền mặt cần thiết kế đủ tỷ lệ kỹ quỹ tối thiểu, công ty buộc phải ra lệnh bán bắt buộc số cổ phiếu trên tài khoản vay mua của nhà đầu tư.

Thời điểm TTCK suy thoái đã cho thấy mặt trái của việc sử dụng margin. Dòng tiền vay đã tác động khuếch đại sự hoảng loạn của thị trường khi phải bán giải chấp cổ phiếu ngay lập tức, mà nhà đầu tư cũng như CTCK cho vay không có cách nào khác, mặc dù doanh nghiệp có bị ảnh hưởng hay không.

Chỉ số VN-Index giảm 25,22%, nhiều cổ phiếu trụ, cơ bản có mức giảm còn lớn hơn. Diễn biến tiêu cực của thị trường khiến giá trị danh mục của nhà đầu tư liên tục suy giảm, tác động tới hoạt động giải chấp của CTCK.

Thị trường càng giảm, áp lực giải chấp càng mạnh. Nếu như giai đoạn giảm đầu tiên, nhà đầu tư có thể cầm cự bằng nộp tiền thêm, thì sau này, khi tiền mặt đã cạn, việc phải bán cổ phiếu để trả nợ là điều không thể dừng lại của các tài khoản “trót”

dùng margin.

Chu trình bán giải chấp cứ tiếp tục xảy ra nếu như giá chứng khoán tiếp tục giảm. Chu trình này sẽ chấm dứt khi nhà đầu tư chấp nhận mình sai, tất toán danh mục để trả hết nợ vay, hoặc bổ sung tiền trả hết nợ vay.

Phương án khả quan nhất là thị trường bẻ ngoặt xu hướng, giá cổ phiếu bật tăng bền trở lại, từ đó tự động nâng tỷ lệ ký quỹ tăng dần. Tuy nhiên, phương án này bao giờ xảy ra, chưa ai dự báo được.

Yếu tố bất định này đang buộc con người phải học cách trụ lại trong môi trường dịch bệnh và trên TTCK, nhà đầu tư đang phải học bài học sống chung với áp lực giải chấp cổ phiếu, chưa có điểm dừng.