Đó là những khi xảy ra sự kiện bất ngờ hoặc có sự thay đổi chính sách. Khi đó, các quỹ ETF cung cấp phương thức nhanh nhất để nắm bắt cơ hội mới hoặc bảo vệ nhà đầu tư trước các rủi ro mới xuất hiện.

Công cụ đầu tư “phải có”

Với các thành viên thị trường ETF (exchange traded fund), năm 2008 là một dấu mốc đáng nhớ, không chỉ bởi đây là thời điểm cuộc khủng hoảng tài chính toàn cầu diễn ra mà còn bởi việc Lehman Brothers sụp đổ vào tháng 9/2008 đã mở ra một kỷ nguyên mới đối với lĩnh vực này.

Kể từ thời điểm khủng hoảng kinh tế diễn ra cho tới cuối năm 2018, giá trị các tài sản thuộc sự quản lý của các quỹ ETF đã tăng từ mức gần 700 tỷ USD lên hơn 5.000 tỷ USD, trong khi số lượng các quỹ tăng hơn gấp đôi và ngày càng chiếm thị phần lớn hơn tại các thị trường chứng khoán, trái phiếu và hàng hoá.

Sản phẩm ETF bắt đầu giao dịch tại Mỹ từ năm 1993 và khủng hoảng tài chính tạo ra bước ngoặt lớn nhất. Thời điểm này, các nhà băng buộc phải tìm phương hướng đầu tư an toàn hơn nhằm đáp ứng đòi hỏi cân bằng các bảng cân đối kế toán, nhà đầu tư riêng lẻ tìm cách đa dạng hoá các loại tài sản để tránh rủi ro và ETF là giải pháp thoả mãn tất cả.

Theo đó, khối tài sản của các quỹ ETF tăng vọt, chỉ mất 2 năm để tăng từ 3.000 tỷ USD lên 4.000 tỷ USD so với thời gian 8 năm để tài sản của các quỹ ETF đạt 1.000 tỷ USD trong giai đoạn đầu.

So với các quỹ ETF, các quỹ đầu tư tập trung vào cổ phiếu vốn hoá lớn đã thất bại trong việc đuổi kịp đà tăng trưởng của chỉ số S&P 500 trong các năm kể từ 2009 cho tới nay, theo nghiên cứu của S&P Dow Jones Indices.

Với việc gói gọn hoạt động đầu tư vào một phương tiện duy nhất, ETF trở thành công cụ đầu tư “phải có” đối với các nhà đầu tư chuyên nghiệp tìm kiếm sự ổn định, có tính thanh khoản cao tại các thị trường trên toàn cầu, trong khi các nhà đầu tư nhỏ lẻ có một công cụ đầu tư với chi phí thấp, giao dịch minh bạch trong cả ngắn, trung và dài hạn.

Sự chuyên nghiệp và ngày càng lớn mạnh của các quỹ ETF trên toàn cầu tạo sức hấp dẫn khó chối từ với các nhà đầu tư vốn có truyền thống chủ động quản lý và thực hiện hoạt động đầu tư của mình.

Theo báo cáo của Blackrock, khối tài sản dưới sự quản lý của các quỹ ETF có thể vượt qua con số 12.000 USD tính tới cuối năm 2023.

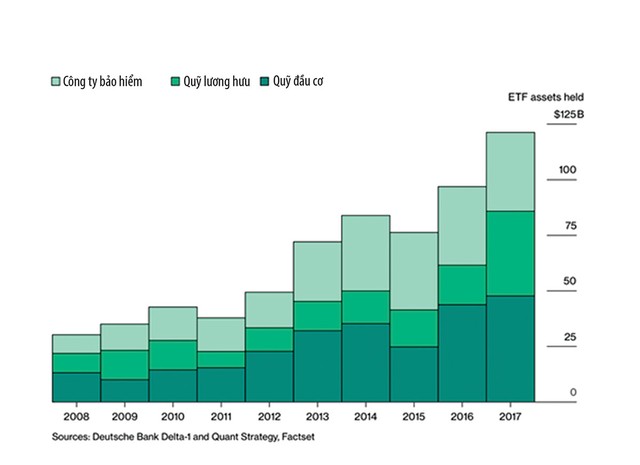

Các quỹ đầu tư, quỹ lương hưu và nhà bảo hiểm ngày càng ưa chuộng công cụ ETF để giao dịch trên các thị trường, xem đây là chiến lược đầu tư hiệu quả với chi phí thấp. Các tổ chức khác sử dụng ETF thay vì các công cụ đầu tư trên thị trường tương lai, hay các hợp đồng hoán vị rủi ro (credit-default swaps), một số khác còn coi đây là phương tiện để việc mua bán các loại tài sản cơ bản trở nên hiệu quả hơn.

Số lượng các nhà đầu tư tổ chức sử dụng ETF như một công cụ đầu tư chi phí thấp không ngừng tăng lên. Theo nghiên cứu của Greenwich Associates, tính tới cuối năm 2018, gần 25% tài sản dưới sự quản lý của các quỹ đầu tư, nhà đầu tư chuyên nghiệp đang nằm tại thị trường ETF.

Tỷ trọng nắm giữ ETF của các nhà đầu tư tổ chức ngày càng tăng.

Nhận được sự tin cậy từ nhiều nhà đầu tư, các quỹ ETF không ngừng nâng cấp bản thân khi liên tục bổ sung các loại sản phẩm mới, không chỉ khiêm tốn xoay quanh một số loại chỉ số chứng khoán chính như S&P 500.

Thực tế, tại bảng xếp hạng 10 quỹ ETF lớn nhất dựa trên lượng tài sản đang quản lý, các quỹ tập trung theo dõi các chỉ số cơ bản, thường dựa trên tỷ trọng vốn hoá cổ phiếu hoặc trái phiếu như S&P 500, MSCI EAFE, ETSE Emerging and Development Markets, Russell 2000, Nasdaq 100 và Bloomberg Barclays US Aggregate Bond Indices vẫn đang dẫn đầu.

Tuy nhiên, các thành viên thị trường đang ngày càng phấn khích với sự tăng trưởng của các quỹ theo dõi các chỉ số không theo chuẩn mực thông thường, hay thường gọi là quỹ ETF với chiến lược smart beta (beta thông minh, có thể hiểu là linh hoạt lựa chọn tài sản đầu tư và phân bổ tỷ trọng các tài sản đó trong danh mục một cách tối ưu).

Lượng tài sản trên toàn cầu chảy vào quỹ smart beta tăng trưởng trung bình 31,5% trong 5 năm qua, theo ETFGI, vượt qua tốc độ tăng trưởng của các quỹ theo dõi chỉ số thông thường là 18,9%.

Hiện tại, thị trường ETF phát triển nhất là tại Mỹ khi chiếm 70% (3.700 tỷ USD) trong trong tổng số 5.300 tỷ USD tài sản thuộc thị trường ETF toàn cầu; nước Anh đứng thứ hai với 394,8 tỷ USD, Nhật Bản đứng thứ ba với 309,9 tỷ USD.

Quỹ smart beta tập trung vào các cổ phiếu có động lực tăng trưởng hoặc doanh nghiệp đang bị đánh giá dưới giá trị, thường mang lại hiệu quả tích cực hơn so với các quỹ ETF theo đuổi các chỉ số phụ thuộc vào tỷ trọng vốn hoá của cổ phiếu. Nhờ vậy, thị phần của các quỹ smart beta tại thị trường chứng khoán đã tăng từ mức 13,9% năm 2008 lên 20,9% năm 2017.

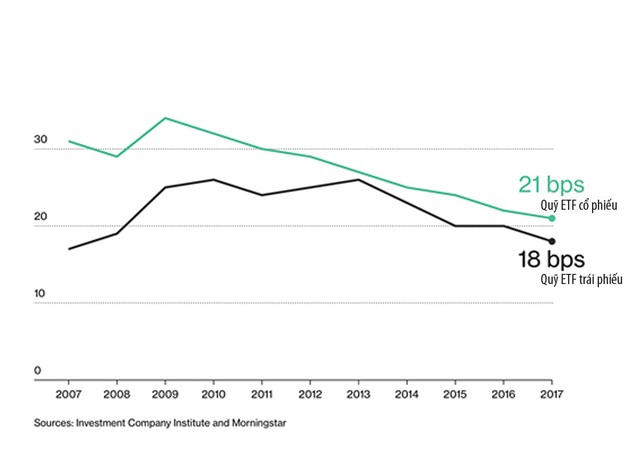

Không chỉ đa dạng hoá sản phẩm và cải tiến phương thức đầu tư, các quỹ ETF còn ngày càng giảm thiểu chi phí và theo đuổi chính sách hạ phí trong thời gian dài.

Diễn biến chỉ số theo dõi chi phí của các quỹ ETF liên tục đi xuống.

Hiện tại, thị trường ETF phát triển nhất là tại Mỹ khi chiếm 70% (3.700 tỷ USD) trong trong tổng số 5.300 tỷ USD tài sản thuộc thị trường ETF toàn cầu; nước Anh đứng thứ hai với 394,8 tỷ USD, Nhật Bản đứng thứ ba với 309,9 tỷ USD.

Nổi bật trong biến động

Giao dịch của các quỹ ETF chiếm khoảng 1/4 khối lượng giao dịch hàng ngày tại thị trường chứng khoán Mỹ, nhưng thường tăng lên gần 40% trong một số thời điểm, khi xảy ra sự kiện bất ngờ hoặc có sự thay đổi chính sách.

Khi đó, các quỹ ETF cung cấp phương thức nhanh nhất để nắm bắt cơ hội mới hoặc bảo vệ nhà đầu tư trước các rủi ro mới xuất hiện.

Chỉ cần một nút lệnh, giao dịch viên tại ngân hàng hoặc các hãng đầu tư lớn có thể thay đổi trạng thái sở hữu cổ phiếu theo danh mục trên toàn thế giới nhờ ETF.

Chẳng hạn, ETF chứng tỏ là một công cụ hữu ích khi thị trường chứng khoán Hy Lạp đóng cửa vì khủng hoảng chính trị, giúp nhà đầu tư có một lối thoát để phần nào hạn chế tổn thất.

Nửa đầu năm 2019 là chuỗi ngày nhà đầu tư phải trải qua nhiều cung bậc cảm xúc mãnh liệt bậc nhất, khi chỉ số S&P 500 leo dốc chóng mặt trong 7 tháng đầu năm và liên tục biến động kể từ tháng 8 khi cuộc chiến tranh thương mại Mỹ - Trung có những diễn biến mới.

Bên cạnh đó, nỗi lo bao trùm bởi tăng trưởng kinh tế chậm lại, chiến tranh thương mại và các mối nguy cơ địa chính trị khác khiến dòng tiền nhanh chóng tìm nơi trú ẩn an toàn và một trong những địa chỉ được ưa chuộng là các quỹ ETF theo dõi tài sản mang lại thu nhập cố định (fix income).

Trước đó, đầu năm 2019, với sự phấn khích khi thị trường chứng khoán Mỹ đạt đỉnh mới, dòng tiền đầu tư với khẩu vị rủi ro lớn hơn đã chảy mạnh vào các quỹ ETF cổ phiếu.

Jay Jacobs, người đứng đầu bộ phận nghiên cứu và chiến lược tại Global X Funds cho biết, một xu hướng dễ nhận thấy trên thị trường là dòng tiền đầu tư chảy ròng vào các quỹ ETF trong năm 2019, trong đó tâm điểm là các quỹ ETF theo đuổi chiến lược mạo hiểm và mang lại lợi suất cao hơn.

“Tôi nghĩ động lực của năm 2019 là dòng tiền chảy vào quỹ ETF để tìm kiếm lợi nhuận”, Jay Jacob trả lời kênh truyền hình CNBC. Quỹ Global X Funds của Jay Jacob sử dụng nhiều phương pháp đầu tư khác nhau với mục tiêu đảm bảo lợi suất ít nhất 9%/năm cho nhà đầu tư.

Theo etf.com, các quỹ ETF trên toàn cầu thu hút thêm 132,1 tỷ USD trong nửa đầu năm 2019, trong đó, các quỹ ETF đầu tư vào tài sản mang lại thu nhập cố định dẫn đầu với 66,8 tỷ USD, tiếp theo là các quỹ đầu tư chứng khoán Mỹ với 47,9 tỷ USD và 8,7 tỷ USD chảy vào các quỹ ETF chứng khoán quốc tế.

Các quỹ ETF đầu tư vào tài sản mang lại thu nhập cố định trở nên hấp dẫn hơn trong bối cảnh thị trường chứng khoán có nhiều biến động mạnh và mang lại lợi suất thấp, chưa kể đường cong lợi suất trái phiếu Mỹ đảo ngược, lợi suất trái phiếu Mỹ kỳ hạn 10 năm lần đầu tiên giảm xuống dưới 2%/năm kể từ năm 2016.

Các quỹ ETF chứng khoán Mỹ cũng được giới đầu tư ưu ái, riêng Quỹ Vanguard S&P 500 ETF VOO đã hút ròng 9,2 tỷ USD trong nửa đầu năm 2019.

Tháng 7/2019, mối lo ngại nền kinh tế giảm tốc và những bất ổn tại thị trường toàn cầu đã khiến dòng tiền của nhà đầu tư vào quỹ ETF dịch chuyển.

Cụ thể, 3 trong số 10 quỹ ETF bị rút ròng nhiều nhất là các quỹ theo dõi thị trường trái phiếu doanh nghiệp. Trong khi đó, các quỹ đầu tư theo dõi thị trường được đánh giá là an toàn hơn chứng kiến dòng tiền chảy vào.

Trong 30 ngày, tính tới 15/8/2019, SPDR Gold Trust thu hút thêm 2,18 tỷ USD tiền đầu tư. Vàng được xem là loại tài sản trú ẩn an toàn và luôn được tìm tới khi thị trường bất ổn.

Theo báo cáo của Blackrock, khối tài sản dưới sự quản lý của các quỹ ETF có thể vượt qua con số 12.000 USD tính tới cuối năm 2023.

Ðiều này được thúc đẩy bởi 4 yếu tố: các nhà đầu tư ETF trở thành nhà đầu tư chủ động; nhà đầu tư trên toàn cầu trở nên nhạy cảm hơn với các chi phí; sự thay đổi mô hình kinh doanh nhờ các tư vấn tài chính và cuộc cách mạng diễn ra tại thị trường trái phiếu khi các nhà đầu tư truyền thống dần ưa chuộng công cụ ETF hơn.