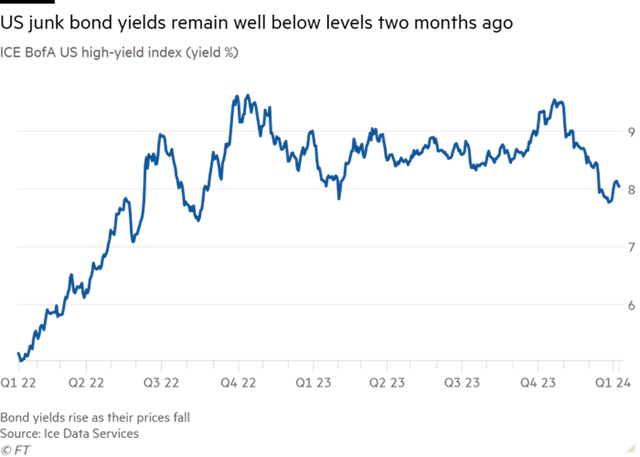

Sự phục hồi chóng mặt trên thị trường tài chính với kỳ vọng cắt giảm lãi suất nhanh chóng vào cuối năm nay đã khiến chi phí đi vay của các công ty giảm mạnh trong những tháng gần đây. Theo dữ liệu của Ice BofA, ngay cả sau khi đảo chiều một phần trong vài ngày đầu tháng 1, lợi suất trung bình của chỉ số trái phiếu cấp đầu cơ của Mỹ vẫn dao động ở mức khoảng 8%, thấp hơn nhiều so với mức 9,4% vào đầu tháng 11.

Sự thay đổi mạnh mẽ trong tâm lý đó đã làm dấy lên mối lo ngại của một số chiến lược gia rằng thị trường đã đạt đến vùng quá lạc quan. Các công ty vẫn phải đối mặt với chi phí tài chính cao hơn nhiều so với hai năm trước, khả năng suy thoái kinh tế kéo dài làm ảnh hưởng đến doanh thu và lợi nhuận cũng như chi phí tiền lương tăng cao.

|

Lợi suất trái phiếu doanh nghiệp xếp hạng cấp đầu cơ ở Mỹ |

Torsten Slok, nhà kinh tế trưởng tại công ty đầu tư Apollo cho biết: “Thị trường đang giao dịch như thể lãi suất bằng 0 đã quay trở lại, nhưng thực tế là không”.

Chênh lệch lợi suất giữa trái phiếu doanh nghiệp và trái phiếu Kho bạc của những người đi vay được xếp hạng cấp đầu cơ để phát hành khoản nợ mới cũng đã giảm kể từ ngày 1/11, từ 4,47 điểm phần trăm xuống còn 3,5 điểm phần trăm.

Theo phân tích của Marty Fridson, Giám đốc đầu tư của Lehmann, Livian, Fridson Advisors, con số này thấp hơn nhiều so với con số trung bình lần lượt là 4,55 điểm phần trăm và 8,39 điểm phần trăm trong những tháng không suy thoái trong lịch sử và những tháng suy thoái kể từ năm 1996.

Kevin Loome, nhà quản lý danh mục đầu tư lợi suất cao tại T Rowe Price cho biết: “Tôi thực sự nghĩ rằng thị trường đang hơi tự mãn… đợt phục hồi này được thúc đẩy bởi nhiều nhà đầu tư trái phiếu chỉ đơn giản là tìm thấy lợi suất 8% đối với trái phiếu cấp đầu cơ và thậm chí cao hơn, chúng ở mức thực sự hấp dẫn”.

Chi phí tài chính giảm phản ánh niềm tin ngày càng tăng của các nhà đầu tư rằng Cục Dự trữ Liên bang (Fed) đã hoàn thành chu kỳ thắt chặt chính sách tiền tệ, sau khi tăng lãi suất từ gần 0 vào đầu năm 2022 lên phạm vi 5,25 đến 5,5% trong nỗ lực kiềm chế lạm phát.

Niềm tin của các nhà đầu tư đã tăng lên vào giữa tháng 12 khi các nhà hoạch định chính sách của Fed đưa ra tín hiệu mạnh mẽ nhất về việc tăng lãi suất đã kết thúc và chỉ ra ba đợt cắt giảm lãi suất 25 điểm cơ bản vào năm 2024. Đáp lại, các nhà đầu tư đổ tiền vào trái phiếu chính phủ Mỹ và các loại tài sản rủi ro hơn.

“Quý 4 vừa qua là một cú sốc đối với mọi người về mức độ phục hồi mạnh mẽ của thị trường”, ông Kevin Loome cho biết.

Theo báo cáo của S&P Global Market Intelligence, những lo ngại xuất hiện khi dữ liệu mới trong tuần này cho thấy số vụ phá sản doanh nghiệp ở Mỹ đã đạt mức cao nhất trong 13 năm vào năm 2023 với tổng cộng 642 hồ sơ và 50 hồ sơ chỉ riêng trong tháng 12.

Các nhà phân tích của S&P viết: “Mặc dù các nhà đầu tư kỳ vọng Fed sẽ cắt giảm lãi suất sớm nhất là vào tháng 3, nhưng các công ty vẫn sẽ phải đối mặt với mức lãi suất tương đối cao và mức tăng lương mạnh mẽ trong thời gian tới”.

“Sự gia tăng các vụ phá sản và tỷ lệ vỡ nợ vào năm ngoái là một lời nhắc nhở rất quan trọng rằng chi phí vốn rất quan trọng… Vẫn còn rất nhiều công ty được thành lập trong thời kỳ tiền rẻ, sẽ vẫn dễ bị tổn thương trước chi phí vốn ở mức cao", nhà kinh tế trưởng Torsten Slok cho biết.

Các nhà phân tích cũng nhấn mạnh, sự mâu thuẫn rõ ràng giữa kỳ vọng của thị trường tương lai về việc Mỹ sẽ cắt giảm lãi suất gần 6 lần trong năm nay và sự lạc quan của thị trường trái phiếu doanh nghiệp về triển vọng của những người đi vay được xếp hạng cấp đầu cơ.

Trong khi dự báo của Fed về 3 lần cắt giảm lãi suất báo hiệu niềm tin rằng họ có thể đạt được “hạ cánh mềm” - dập tắt lạm phát mà không gây ra suy thoái - thì nhu cầu cắt giảm lãi suất nhiều hơn thường phản ánh sự suy thoái lớn hơn trong điều kiện kinh tế.

Ngược lại, một kịch bản như vậy sẽ có khả năng gây thêm tổn thất cho các công ty Mỹ được xếp hạng thấp với dòng tiền vốn đã yếu.

“Tôi thực sự nghĩ rằng thị trường đang tự mãn, bởi vì hai kịch bản còn lại bao gồm hạ cánh cứng hoặc nền kinh tế không suy thoái vẫn không khó xảy ra. Ngân hàng trung ương sẽ không cắt giảm lãi suất 6 lần trừ khi nền kinh tế đang chậm lại khá mạnh. Nếu Fed cắt giảm 6 lần… các nguyên tắc cơ bản sẽ trông như thế nào? Lợi nhuận sẽ như thế nào?”, nhà kinh tế trưởng Torsten Slok cho biết.