Dư địa cho điều hành chính sách tiền tệ

Lần đầu tiên sau 2 năm tăng lãi suất, trong cuộc họp tháng 12/2023 Fed đã phát tín hiệu sẽ giảm lãi suất trong năm 2024. Trong khi việc Fed giảm lãi suất chắc chắn sẽ xảy ra, thì vấn đề quan trọng là cách thức ngân hàng trung ương này cắt giảm lãi suất. VDSC kỳ vọng Fed sẽ cắt giảm lãi suất chậm và chắc trong bối cảnh lạm phát tiếp tục xu hướng giảm dần, và tỷ lệ thất nghiệp được kiểm soát dưới 4%. Điều này củng cố sự ổn định không chỉ của môi trường vĩ mô thế giới mà còn giảm áp lực điều hành tỷ giá của Việt Nam, và rộng hơn là chính sách tiền tệ.

Cụ thể, với bối cảnh trên, lãi suất điều hành của Việt Nam khả năng cao sẽ bước vào một chu kỳ ổn định kéo dài mới nhằm tạo môi trường thuận lợi cho kích thích tăng trưởng kinh tế. Quan trọng hơn, tăng trưởng tín dụng cần phải được đẩy mạnh một cách thực chất không chỉ để hiện thực hóa tăng trưởng và còn giúp giảm áp lực tỷ giá thông qua giảm chênh lệch lãi suất USD và VND.

Tuy nhiên, ngay cả khi Fed giảm lãi suất 3 lần về mức 4,6% thì chênh lệch lãi suất USD và VND vẫn sẽ duy trì mức âm rộng nếu như lãi suất trên thị trường 2 không tăng trở lại. Rủi ro biến động tỷ giá lớn vẫn tiềm ẩn khi xuất hiện dòng ngoại tệ ra.

Nguồn vốn tín dụng bất động sản vẫn được khơi thông trên cơ sở sự trở lại của các hoạt động kinh tế, sản xuất, thương mại, xuất nhập khẩu và các động thái tháo gỡ vướng mắc pháp lý các dự án bất động sản là những điều kiện cần để lãi suất thị trường 2 không quá thấp, qua đó ổn định tỷ giá năm 2024.

Có cả những “đau thương”

Trong những chu kỳ duy trì lãi suất điều hành trước như giai đoạn tháng 3/2014 đến tháng 9/2019 (lãi suất tái chiết khấu 4,25 - 4,5%) và giai đoạn Covid (lãi suất tái chiết khấu 2,5%), thị trường chứng khoán đều cho tỷ suất sinh lời tốt.

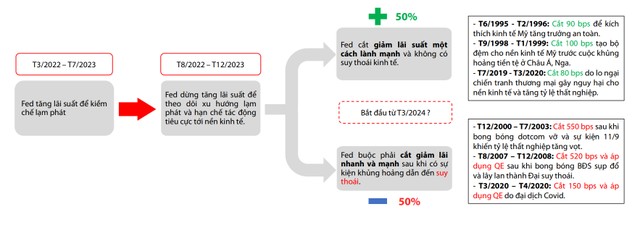

Dù có những tác động tích cực, nhưng theo Rồng Việt, không phải tất cả các đợt cắt giảm lãi suất của Fed đều tích cực. Lịch sử cho thấy các đợt cắt giảm lãi suất do khủng hoảng thường kéo theo sự sụp đổ của thị trường chứng khoán Mỹ, và những giai đoạn tiêu cực này lại có mối tương quan cao với thị trường chứng khoán Việt Nam.

|

Nguồn: Fred, CTCK Rồng Việt. |

Theo Rồng Việt, từ 1994, Fed thực hiện 6 chu kỳ cắt giảm lãi suất, 3 trong số đó được thực hiện khi nền kinh tế Mỹ rơi vào suy thoái kết hợp khủng hoảng và khiến thị trường chứng khoán sụp đổ. Các lần giảm lãi suất còn lại được thực hiện khi Fed lo ngại nền kinh tế tăng trưởng chậm dưới mức tiềm năng (không suy thoái).

2 kịch bản cho thị trường chứng khoán

Trong năm 2023, Chính phủ đã cho thấy sự quyết tâm cao độ trong việc nâng hạng thị trường chứng khoán và đây là tín hiệu tốt để kỳ vọng rằng các hệ thống và cơ chế giao dịch chứng khoán, đáp ứng các tiêu chí cho việc nâng hạng, sẽ được đưa vào vận hành trong 2024. Theo VDSC, đây là chất xúc tác đáng chú ý trong năm 2024.

Bên cạnh đó, với kỳ vọng Ngân hàng Nhà nước giữ nguyên quan điểm điều hành chính sách tiền tệ trong năm 2024, đồng nghĩa với mặt bằng lãi suất duy trì ở mức thấp một cách ổn định, VDSC kỳ vọng thanh khoản trung bình phiên phần lớn trong khoảng 15.000 – 20.000 tỷ đồng, và lên tới 25.000 tỷ trong giai đoạn thị trường thuận lợi.

Dựa trên phân tích độ nhạy giữa định giá, thanh khoản và tăng trưởng lợi nhuận, vùng dao động kỳ vọng của chỉ số chung là 1.080 - 1.380 điểm. Trong kịch bản cơ sở, rủi ro giảm sâu được hạn chế bởi mức định giá thấp gần với vùng đáy 3 năm của các ngành vốn hóa lớn như: Ngân hàng, Bất động sản, Tiêu dùng.

Rồng Việt đã đưa ra các kịch bản cho thị trường năm 2024, dựa trên các yếu tố nền:

|