Bom nợ từ đó âm ỉ hình thành và bắt đầu phát nổ.

Tàn dư của cú sốc trái phiếu doanh nghiệp Tân Hoàng Minh thật nặng nề. Thị trường trái phiếu khựng lại. Thị trường chứng khoán đỏ lửa. Doanh nghiệp hoang mang. Nhà đầu tư tháo chạy. Chính phủ quan tâm, lo lắng. Quốc hội đặt nhiều câu hỏi chất vấn. Trước sức ép từ nhiều phía, Bộ Tài chính đang tìm cách siết chặt thị trường này, cả cung lẫn cầu. Từ đây, một quả bom khác lớn hơn đang dần được kích hoạt: hiểm họa vỡ nợ chéo. Làm thế nào để kiểm soát rủi ro trái phiếu doanh nghiệp mà vẫn khuyến khích thị trường nợ phát triển đòi hỏi một cuộc cách mạng về cơ chế cho thị trường vốn.

|

Kỳ 1: Bom nợ âm ỉ từ những hợp đồng ma quái

Tăng trưởng thần tốc

Nhìn dòng người lũ lượt kéo đến trước cổng Bộ Tài chính và Ủy ban Chứng khoán Nhà nước kêu cứu vì “sập hầm” trái phiếu Tân Hoàng Minh, ít ai ngờ, mới 4-5 năm trước đây, TPDN hầu như không được nhà đầu tư cá nhân nào biết đến.

Trớ trêu là, đến tận bây giờ, trong số hàng ngàn nhà đầu tư đang nắm giữ trái phiếu Tân Hoàng Minh, vẫn còn rất nhiều người chưa biết mình không phải là trái chủ. Cũng không ít người đang lầm tưởng rằng, trái phiếu Tân Hoàng Minh là một sản phẩm do Ủy ban Chứng khoán Nhà nước cấp phép.

Thực tế, theo quy định hiện hành, chỉ TPDN phát hành đại chúng là được Ủy ban Chứng khoán Nhà nước cấp phép, quản lý chặt chẽ. Còn với TPDN riêng lẻ, doanh nghiệp thoải mái phát hành theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm, mà không cần bất kỳ cơ quan quản lý nào phê duyệt.

Nói cách khác, TPDN riêng lẻ chỉ là một “khế ước nhận nợ” dân sự giữa doanh nghiệp với nhà đầu tư. Nghị định 153/2020/NĐ-CP nêu rõ, nhà đầu tư mua TPDN riêng lẻ tự chịu trách nhiệm về quyết định đầu tư của mình và tự chịu các rủi ro phát sinh. Nhà nước không đảm bảo việc doanh nghiệp phát hành trái phiếu thanh toán đầy đủ, đúng hạn lãi và gốc trái phiếu.

Câu hỏi đặt ra là, tại sao TPDN có mặt ở nước ta từ những năm 2010, nhưng ung nhọt thị trường những năm gần đây mới xuất hiện?

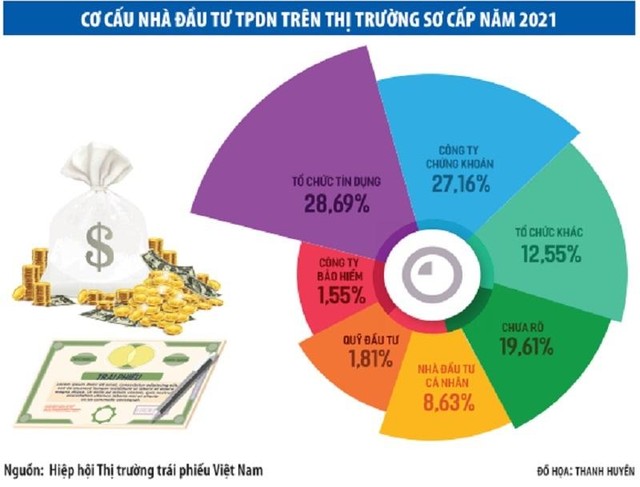

Giai đoạn đầu, các doanh nghiệp tư nhân phát hành TPDN trên thị trường đều là doanh nghiệp lớn, TPDN có tài sản đảm bảo, kèm chứng quyền, có khả năng chuyển đổi. Hơn nữa, bên mua cũng chủ yếu là các nhà đầu tư chuyên nghiệp, có khả năng phân tích rủi ro như: ngân hàng, công ty chứng khoán, công ty bảo hiểm, các quỹ đầu tư…

Bước sang giai đoạn 2018-2021, thị trường TPDN bùng nổ. Chính sách siết tín dụng bất động sản năm 2018 của Ngân hàng Nhà nước cùng hành lang pháp lý về TPDN ngày càng thông thoáng khiến bộ ba doanh nghiệp bất động sản - ngân hàng - công ty chứng khoán bắt tay nhau phát hành, lách luật đưa một lượng trái phiếu khủng đến tay nhà đầu tư cá nhân.

Kể từ đây, TPDN “nhiều không” trăm hoa đua nở: không tài sản đảm bảo, không xếp hạng tín nhiệm, không bảo lãnh thanh toán, không kèm chứng quyền, không phương án trả nợ… Huy động ngàn tỷ đồng dễ dàng, lãi suất cao, hoa hồng khủng khiến thị trường TPDN tăng trưởng bùng nổ. Hàng loạt con số biết nói phản ánh sức nóng của thị trường: tốc độ tăng trưởng kép TPDN giai đoạn 2018-2021 trên 50%; riêng năm 2021, khối lượng TPDN phát hành đã lên tới 658.000 tỷ đồng, cao hơn tổng khối lượng TPDN phát hành cả giai đoạn 2011-2018.

Sự đổ vỡ của trái phiếu Tân Hoàng Minh là tiếng chuông cảnh báo đầu tiên, song không phải là cá biệt.

|

| Huy động ngàn tỷ đồng dễ dàng, lãi suất cao, hoa hồng khủng khiến thị trường trái phiếu doanh nghiệp tăng trưởng bùng nổ |

Luật ngầm trong “chợ trời” trái phiếu doanh nghiệp

Chỉ bằng vài cú nhấp chuột, bất kỳ cá nhân nào cũng có thể tìm mua TPDN phát hành riêng lẻ trên mạng xã hội, lãi suất cao gấp 2-3 lần lãi suất tiền gửi ngân hàng. Trong khi đó, là một công cụ nợ cao cấp, TPDN riêng lẻ chỉ được phép bán cho nhà đầu tư chứng khoán chuyên nghiệp - những người có thể đánh giá được mức độ rủi ro của trái phiếu.

Theo quy định, nhà đầu tư chứng khoán cá nhân chuyên nghiệp là người có chứng chỉ hành nghề chứng khoán; có danh mục chứng khoán niêm yết là 2 tỷ đồng tại thời điểm xác định tư cách là nhà đầu tư chứng khoán chuyên nghiệp; có thu nhập chịu thuế năm gần nhất tối thiểu 1 tỷ đồng.

Tuy nhiên, hoạt động mua bán TPDN riêng lẻ ở nước ta trong thời gian qua diễn ra như một “chợ trời”. Đó là nơi các chiêu trò lách luật, các bản hợp đồng ma được lén lút trao nhau dưới gầm bàn.

Chị Trần Thanh Hà (Đống Đa, Hà Nội) cho hay, mới đây, chị được một nhân viên của Công ty cổ phần Đầu tư WING mời chào mua trái phiếu Ngọc Thiên trên ứng dụng My Bond với lãi suất hơn 12%/năm, cao gấp đôi lãi suất tiết kiệm. Tuy nhiên, sau khi đọc kỹ hợp đồng mua trái phiếu, chị Hà tá hỏa bởi sự ngoắt ngoéo của hợp đồng.

Theo đó, dù WING là đơn vị đứng ra chào bán trái phiếu, song pháp nhân đứng ra ký hợp đồng với chị Hà lại là Công ty cổ phần Thịnh Phát Hưng Yên. Hình thức của hợp đồng là “Hợp đồng Đầu tư trái phiếu”, song nội dung lại là hợp đồng góp vốn, ủy thác đầu tư. Các điều khoản hợp đồng quy định, số tiền chị Hà chuyển cho Thịnh Phát Hưng Yên là khoản góp vốn để mua TPDN. Sau khi ký kết, nhà đầu tư sẽ được cấp một tờ giấy xác nhận giao dịch mua trái phiếu, thay vì chứng nhận trái chủ.

Trao đổi với phóng viên Báo Đầu tư, chị Phan Thu Hiền, giáo viên Trường Quốc tế Hà Nội cũng cho hay, dù không phải là nhà đầu tư chứng khoán chuyên nghiệp, nhưng chị vẫn có thể dễ dàng mua TPDN của Tập đoàn bất động sản X. ngay trên ứng dụng bán trái phiếu của tập đoàn này. Theo tài liệu chị Hiền cung cấp, hợp đồng mà công ty đưa chị ký tên thực chất là hợp đồng góp vốn với trái chủ để mua TPDN, chứ không phải là hợp đồng mua TPDN từ đơn vị phân phối.

Theo tìm hiểu của phóng viên, ma trận phát hành TPDN của Tập đoàn X. như sau: Công ty X1 phát hành TPDN riêng lẻ; tài sản đảm bảo là cổ phần của Công ty X2; đơn vị bảo lãnh là Công ty X3; đơn vị đứng ra mua lại lô trái phiếu là Công ty đầu tư tài chính Y. Đương nhiên, cả X1, X2, X3 và Y đều là thành viên của Tập đoàn X.

Sau đó, trái chủ Y sẽ bán lại toàn bộ số TPDN mà công ty này sở hữu cho nhà đầu tư tư nhân theo hình thức hợp tác đầu tư, hợp tác góp vốn, tương tự cách thức mà Tân Hoàng Minh thực hiện. Với chiêu thức này, 5 năm qua, Tập đoàn X. đã huy động thành công hàng chục ngàn tỷ đồng TPDN riêng lẻ trên thị trường, tăng vốn với tốc độ tên lửa.

Thế nhưng, doanh nghiệp phát hành không phải là tội đồ duy nhất nhất khiến quả bom TPDN phình to. Hoa hồng béo bở từ phân phối TPDN 3-5% khiến các ngân hàng, công ty chứng khoán lao vào bán trái phiếu, thậm chí cố tình mập mờ thông tin để “dụ” nhà đầu tư.

Năm 2021, riêng lượng TPDN mà công ty chứng khoán sang tay cho nhà đầu tư cá nhân là trên 90.000 tỷ đồng. Còn tính trên toàn thị trường, theo Bộ Tài chính, cuối năm 2021, tỷ lệ nhà đầu tư cá nhân thứ cấp nắm giữ TPDN là 23,6% dư nợ phát hành (dù tỷ lệ này trên thị trường sơ cấp chỉ từ 5-8%). Nếu tính cả số nhà đầu tư mua TPDN dạng hợp tác đầu tư, góp vốn... không có tên trong sổ lưu ký, thì con số này còn có thể còn cao gấp đôi.

“Theo tôi biết, nhiều ngân hàng, công ty chứng khoán mua TPDN chủ yếu chỉ để phân phối lại cho người dân thông qua mạng lưới của mình. Hoa hồng bảo lãnh, phân phối lên tới 3-5% khiến nhiều ngân hàng, công ty chứng khoán đua bán TPDN tới nhà đầu tư cá nhân. Rất nhiều người dân khi đi gửi tiền vào ngân hàng đều được mời mua TPDN với lãi suất cao gấp đôi”, ông Huỳnh Anh Tuấn, Phó tổng giám đốc Công ty Chứng khoán Ngân hàng Đông Á cho hay.

Nhờ lợi thế vừa đá bóng (bán TPDN), vừa thổi còi (cấp giấy chứng nhận nhà đầu tư chứng khoán chuyên nghiệp cho cá nhân), công ty chứng khoán dễ dàng lách luật, phù phép nhà đầu tư cá nhân thành nhà đầu tư chuyên nghiệp. Dưới sự tiếp tay của ngân hàng, công ty chứng khoán, TPDN riêng lẻ bỗng chốc biến thành TPDN đại chúng khi sang tên tới hàng vạn nhà đầu tư cá nhân.

Thị trường TPDN méo mó không chỉ do sự gian dối của doanh nghiệp phát hành, lòng tham lãi suất cao của nhà đầu tư cá nhân, sự hám lợi hoa hồng khủng của doanh nghiệp phát hành, mà do cả lỗi của đơn vị tư vấn.

Lẽ ra, đơn vị tư vấn phải là phễu lọc đầu tiên để thẩm định trái phiếu có tốt không, có đủ điều kiện phát hành không. Tuy vậy, mờ mắt về chi phí tư vấn kếch xù, nhiều công ty chứng khoán ra sức chiều chuộng nhà phát hành, xây dựng hồ sơ chào bán trái phiếu và công bố thông tin dựa trên các thông tin có lợi cho doanh nghiệp phát hành, bỏ qua các thông tin rủi ro. Những cú bắt tay dưới gầm bàn của doanh nghiệp phát hành yếu kém với nhà tư vấn thiếu trách nhiệm là nguyên nhân khiến trái phiếu rác tràn ngập thị trường.

Lòng tham và sự thiếu chuyên nghiệp của tất cả chủ thể tham gia thị trường khiến thị trường TPDN trở thành “chợ trời” thượng vàng hạ cám 5 năm qua.

(Còn tiếp)

Các chiêu thức “phù phép” nhà đầu từ thành nhà đầu tư chứng khoán chuyên nghiệp hoặc cách lách luật bán TPDN cho nhà đầu tư cá nhân không chuyên nghiệp:

- Mua trái phiếu chính phủ hoặc chứng khoán niêm yết trong thời gian từ 2-4 ngày và bán ra để trở thành nhà đầu tư chứng khoán chuyên nghiệp trong vòng 1 năm.

- Sử dụng tài khoản vay ký quỹ (margin) để chứng minh danh mục chứng khoán niêm yết đang nắm giữ có giá trị trên 2 tỷ đồng.

- Cá nhân không đứng tên trực tiếp mà tham gia các hợp đồng góp vốn đầu tư TPDN với tổ chức theo pháp luật dân sự (tương tự trường hợp Tân Hoàng Minh).