Sóng gió ETF chưa qua

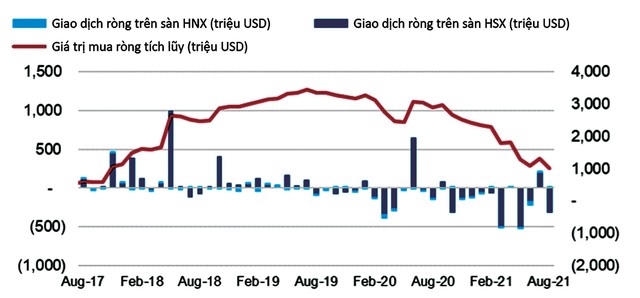

Thị trường có tuần đầu giao dịch tháng 9 tương đối suôn sẻ. Bối cảnh liên thị trường dần cải thiện với chứng khoán châu Á như chỉ số Nikkei 225 đã quay trở lại vùng đỉnh cũ, hay chỉ số US Dollar Index (DXY) quay đầu điều chỉnh sau khi không thể vượt qua kháng cự 93 điểm. Thế nhưng, có một yếu tố không thay đổi, đó là lực bán ròng của khối nhà đầu tư nước ngoài.

|

Giá trị mua - bán ròng của khối nhà đầu tư nước ngoài theo tháng trong 4 năm qua (8/2017 - 8/2021). |

Chắc hẳn nhà đầu tư cũng nhận ra lực bán xuất hiện đột ngột ở các phiên ATC trong tuần, nguyên nhân chính là do các diễn biến cơ cấu danh mục của các quỹ ETF đã được đề cập trong bài viết trước đó.

Tuần này (13 - 17/9/2021) sẽ là tuần giao dịch cuối cùng đối với các quỹ ETF trong việc tái cơ cấu danh mục và cũng trùng khớp với tuần đáo hạn của hợp đồng phái sinh VN30F1M (mã VN30F2108). Các cổ phiếu vốn hóa lớn bị bán mạnh có thể kể đến là MSN, VNM, VHM, HSG…

Bức tranh kỹ thuật ngắn hạn dần cải thiện

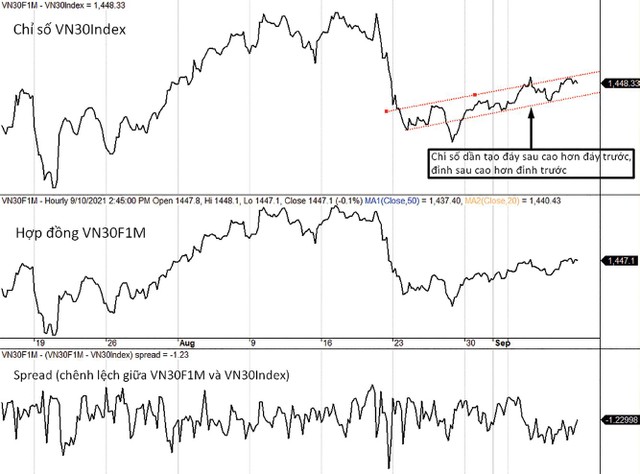

Cuối cùng, dòng tiền trên thị trường Việt Nam cũng đã “chịu” dịch chuyển từ các cổ phiếu vốn hóa vừa và nhỏ sang nhóm VN30-Index. Sự chuyển giao chưa hẳn suôn sẻ, bởi dòng tiền tập trung vào nhóm vốn hóa lớn ít dẫn dắt như MWG, MSN…, nhưng cũng giúp cho VN30-Index cải thiện dần bức tranh kỹ thuật ngắn hạn.

Chỉ số tăng dần và tạo đáy sau cao hơn đáy trước, đỉnh sau cao hơn đỉnh trước, hay còn gọi là mẫu hình kênh tăng giá.

|

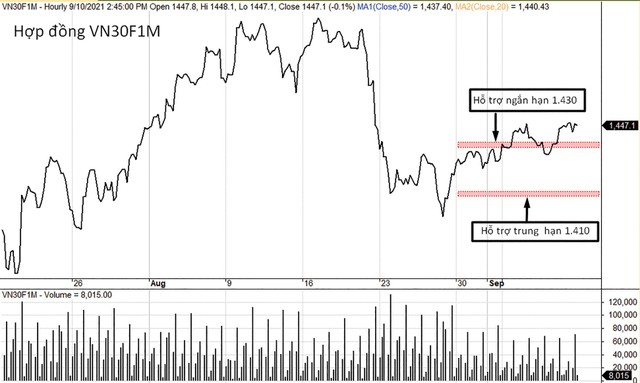

VN30F1M đang có ngưỡng hỗ trợ ngắn hạn 1.430 điểm. |

Mặc dù vậy, có hai điểm trừ dễ nhận ra vào lúc này, VN30-Index tiếp tục “đầu hàng” ở ngưỡng cản 1.450 điểm và thanh khoản chưa thực sự cải thiện bởi nhóm cổ phiếu ngân hàng không hút tiền. Do đó, chiến lược mua khi điều chỉnh nên được áp dụng cho tuần giao dịch mới, hạn chế tham gia các vị thế mua đuổi theo tín hiệu.

Khuyến nghị - Chiến lược giao dịch: Mua khi giá điều chỉnh

Trọng tâm giao dịch trong tuần mới sẽ nằm ở các pha điều chỉnh kỹ thuật. Rung lắc tất yếu sẽ xảy ra do các mã cổ phiếu trong rổ VN30-Index chưa đạt trạng thái hưng phấn và dòng tiền phái sinh trên VN30F1M hoạt động yếu với thanh khoản và khối lượng hợp đồng mở (OI) giảm.

|

Diễn biến chỉ số VN30-Index, VN30F1M và mức chênh lệch giá. |

Kỳ vọng, ngưỡng hỗ trợ trung hạn 1.410 điểm sẽ được giữ vững, nhưng xu hướng trung hạn là chưa rõ ràng. Vì thế, đối với chiến lược “giao dịch theo xu hướng”, nhà đầu tư cần tiết chế mở vị thế mới, đặc biệt là trong tuần đáo hạn của VN30F1M (phiên giao dịch cuối cùng là ngày 16/9).

Đối với chiến lược “giao dịch ngắn hạn”, giá điều chỉnh về quanh mức 1.430 điểm sẽ là cơ hội để mở vị thế mua mới. Ưu tiên giao dịch trong biên độ với biên lợi nhuận khoảng 20 điểm, vì lướt sóng trong biên hẹp nên nhà đầu tư cũng cần đóng vị thế trong trường hợp thị trường phản ứng xấu và VN30F1M thủng 1.425 điểm.

Nhật ký giao dịch phái sinh tuần qua

Trở lại giao dịch sau kỳ nghỉ lễ, người viết áp dụng chiến lược giao dịch trong biên độ như kế hoạch, trong đó, tập trung chốt lời các vị thế mua khi giá hồi phục về kháng cự 1.450 điểm.

Theo kinh nghiệm trong sóng tăng kéo dài từ giữa năm 2020, nếu thị trường tích lũy biên hẹp thì tuần đáo hạn phái sinh thường có diễn biến tích cực. Điều này là phù hợp, bởi thị trường vẫn đang trong sóng tăng trưởng dài hạn và đã có đủ điều kiện ngắn hạn để “kích nổ” một số cổ phiếu trụ.