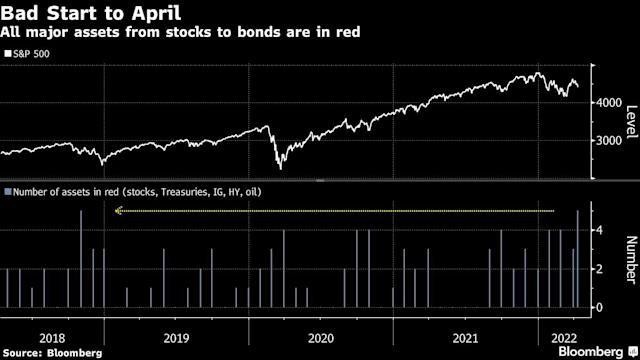

Từ cổ phiếu đến trái phiếu và cả giá dầu cũng đã lùi xa khỏi mức giá kỷ lục trong một đợt bán tài sản chéo phối hợp với kể từ đợt tăng lãi suất vào tháng 10/2018.

Một phần ảnh hưởng từ quyết định tăng lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) nhằm giảm lạm phát tồi tệ nhất trong bốn thập kỷ, ngay cả khi điều đó đe dọa tăng trưởng kinh tế. Không giống như bốn năm trước khi Chủ tịch Jerome Powell đã đối mặt với biến động thị trường mà cuối cùng đã buộc ông phải đảo ngược chính sách, các nhà đầu tư trong những tuần gần đây đã phải đối mặt với quan điểm diều hầu của đa số các quan chức Fed với cam kết lãi suất ngày càng cao hơn.

Các nhà đầu tư đang lo lắng khi không còn sự hỗ trợ của chính sách tiền tệ và rủi ro suy thoái đang gia tăng. Các công ty có khả năng chống chọi với suy thoái kinh tế như lĩnh vực chăm sóc sức khỏe, các doanh nghiệp nhiều tiền mặt và cổ phiếu trả cổ tức đang thu hút dòng tiền. Trong khi đó, nhu cầu về bảo hiểm rủi ro đang tăng lên trên thị trường quyền chọn.

Robert DeLucia, cố vấn kinh tế cấp cao của công ty dịch vụ hưu trí Empower cho biết: “Mẫu số chung trong mỗi trường hợp là nỗi sợ suy thoái, điều này đã thay thế hiệu ứng về việc tăng lãi suất. Chúng tôi đang chứng kiến sự gia tăng đối với các cổ phiếu phòng thủ và ác cảm với các cổ phiếu nhạy cảm về kinh tế”.

Với việc Fed sa lầy vào chu kỳ được dự đoán là chu kỳ thắt chặt chính sách tiền tệ mạnh mẽ nhất kể từ năm 1994, tiếng trống cảnh báo suy thoái ngày càng lớn hơn. Trong một báo cáo đầu tháng 4, các chiến lược gia của Deutsche Bank cho biết, họ dự đoán S&P 500 sẽ giảm 20% từ đỉnh xuống đáy vào cuối năm 2023, trùng hợp với sự suy thoái kinh tế.

|

Diễn biến chỉ số S&P 500 và các tài sản khác đang giảm (cổ phiếu, trái phiếu kho bạc, trái phiếu đầu tư, trái phiếu lợi tức cao, giá dầu). |

Mặt khác, thị trường lao động đang bùng nổ, tài chính tiêu dùng có vẻ lành mạnh và các kế hoạch chi tiêu vốn của công ty vẫn mạnh mẽ. Vì vậy, việc hướng đến các cổ phiếu an toàn là sự phản ánh mối đe dọa tăng trưởng hay mối lo ngại về định giá vẫn còn là vấn đề tranh luận. Nhưng điều chắc chắn là sự diều hâu của Fed vẫn có khả năng gây sốc cho thị trường.

Nền tảng cho lộ trình gần đây là những tiết lộ từ Fed rằng sự thu hẹp bảng cân đối kế toán sẽ bắt đầu sớm hơn và diễn ra nhanh hơn dự kiến của một số người tham gia thị trường. Thông điệp lần đầu tiên được gửi bởi Thống đốc Fed Lael Brainard vào tuần trước đã được củng cố trong biên bản cuộc họp của Ủy ban Thị trường Mở Liên bang ngay ngày hôm sau.

Trái phiếu kho bạc bị bán tháo, với lợi suất 10 năm tăng lên 2,75% và tỷ lệ điều chỉnh theo lạm phát đang tăng cao hơn bao giờ hết. Chỉ số Bloomberg theo dõi trái phiếu chính phủ giảm gần 2% trong tháng 4, đây là lần giảm tháng thứ năm liên tiếp, mức dài nhất kể từ năm 2016.

Các chỉ số theo dõi trái phiếu loại đầu tư và các trái phiếu có lợi suất cao cũng đã giảm. Nếu cổ phiếu, trái phiếu và dầu mỏ kết thúc tháng 4 giảm, đó sẽ là lần đầu tiên kể từ năm 2018 mà tất cả các tài sản lớn đều thua lỗ.

Với việc trái phiếu chính phủ không còn được ưa chuộng, một nhóm các nhà đầu tư đang tìm kiếm nơi trú ẩn bằng tiền mặt. Trong cuộc khảo sát vào tháng 3 của Bank of America về các nhà quản lý tiền tệ, tỷ lệ nắm giữ tiền mặt đã tăng lên mức cao nhất kể từ tháng 4/2020.

Ed Yardeni, Chủ tịch của Yardeni Research cho biết: “Đừng chống lại Fed khi Fed đang chống lại lạm phát. Căng thẳng ở Ukraine đã làm tăng tỷ lệ lạm phát cao hơn trong thời gian dài và chính sách tiền tệ sẽ thắt chặt hơn trong dài hạn và dẫn tới suy thoái ở Mỹ và châu Âu”.