SDP: Kỳ vọng lớn trong tương lai

CTCK Bảo Việt (BVSC)

Giá trị sản xuất kinh doanh năm 2013: xây lắp 16.9%, sản xuất công nghiệp 5,3%, kinh doanh vật tư thiết bị 77,8%.

Cập nhật một số dự án:

a. Dự án Nhà Máy Nhiệt Điện Thái Bình 2:

Ký kết hợp đồng thiết kế, lắp đặt và thi công xây dựng 3 kho than kín vào ngày 1/10/2014.

Hợp đồng gói thầu “Thiết kế, lập dự toán, cung cấp lắp đặt kết cấu thép và thi công phần xây dựng 03 kho than kín” mà Tổng Công ty cổ phần Xây lắp Dầu khí Việt Nam (HNX: PVX) ký kết với Liên danh nhà thầu gồm Công ty Cổ phần Đầu tư và Thương mại Dầu khí Thái Bình; Công ty Cổ phần Đầu tư và Thương mại Dầu khí Sông Đà (HNX : SDP); Công ty TNHH Tư vấn Đại học Xây dựng có giá trị trên 1.006 tỷ đồng. Gói thầu được thực hiện trong vòng 2 năm. SDP sẽ thực hiện khoảng 335 tỷ gói thầu này. Biên ròng dự án này khoảng từ 3-5%. Mặc dù biên lợi nhuận không cao, tuy nhiên dự án này sẽ đóng góp một phần vào lợi nhuận của SDP trong 2015 và 2016.

b. Dự án 157ha tại khu kinh tế Nghi Sơn.

SDP góp vốn 50% để thực hiện dự án.

Khu đất số 1 diện tích khoảng 67 ha: Phát triển thành khu công nghiệp cho thuê. Tính đến đầu tháng 10/2014 đã cho thuê được 40 ha (doanh thu ước khoảng 40 tỷ/năm). Hiện đang thi công cuốn chiếu phần còn lại của khu đất. Dự kiến T6/2015 sẽ cho thuê toàn bộ diện tích còn lại.

Khu đất số 2 diện tích khoảng 90 ha: Đầu tư xây dựng hạ tầng theo đúng tiêu chuẩn kỹ thuật như mặt bằng Nhà máy lọc hóa dầu Nghi Sơn giai đoạn 1. Khi Dự án Nhà máy lọc hóa dầu Nghi Sơn có nhu cầu mở rộng giai đoạn 2 thì khu đất này sẽ được bàn giao lại cho Công ty TNHH lọc hóa dầu Nghi Sơn. Hiện SDP đang ưu tiên triển khai khu đất số 1.

c. Mỏ đá Hang Làng - huyện Tĩnh Gia - tỉnh Thanh Hoá:

Cung cấp đá hộc và đá dăm cho việc thi công các công trình trong khu liên hợp lọc hóa dầu Nghi Sơn. Hiện đã tiến hành khai thác đá hộc, công suất khoảng 30.000 m3/tháng. Ngày 5/10 chạy không tải dây chuyền nghiền đá dăm, dự kiến ngày 10/10 sẽ sản xuất đá dăm thương phẩm. Doanh thu từ bán đá dăm khoảng 6 tỷ/tháng. Dự kiến tháng 11 sẽ tiếp tục chuyển dây chuyền nghiền đá có sẵn của công ty về dự án này. Khi đó công suất khai thác đá sẽ nâng lên gấp đôi, khoảng 60.000 m3/tháng. Ước tính doanh thu từ khai thác đá trong quý IV khoảng 24 tỷ đồng.

d. Dự án thi công đường Sơn La – Lai Châu: Quý II/2014 do vào mùa mưa cùng với công tác giải phóng mặt bằng chậm nên tiến độ không như dự kiến. Trong quý III/2014 dự án triển khai bình thường. Dự kiến dự án này sẽ là nguồn thu chính của SDP trong năm 2014.

e. Cung cấp vật tư, phụ gia: Quý II/2014 không thuận lợi do quy định hạn chế về tải trọng xe tải, Q3 tình hình đã được cải thiện, hiện đang đàm phán với chủ đầu tư để chia sẻ phần chi phí vận chuyển tăng thêm.

f. Dự án khu đô thị Vĩnh Thanh - SOTRACO tại huyện Nhơn Trạch - tỉnh Đồng Nai. Công ty đang tiến hành cổ phần hóa chi nhánh Tp. Hồ Chí Minh và kêu gọi đối tác đầu tư vào dự án này. Tuy nhiên theo đánh giá của chúng tôi thì nhiều khả năng sẽ không có chuyển biến mới trong năm 2014.

g. Đang tiếp tục tham gia đấu thầu các dự án khác:

SDP có nhiều lợi thế trong việc tham gia đấu thầu các dự án khác. Có thể kể đến một số dự án như : gói thầu hoàn thiện dự án thủy điện Lai Châu, Huội Quảng, gói thầu khác từ dự án từ khu kinh tế Nghi Sơn và từ nhiệt điện Thái Bình…

III. Chủ trương thoái vốn của cổ đông lớn Tổng Công ty cổ phần Xây lắp Dầu khí Việt Nam (HNX: PVX):

PVX hiện sở hữu 26,99% vốn và có chủ trương thoái vốn SDP, hạn cuối thoái vốn là cuối năm 2015. PVX chủ trương thoái vốn trên sàn giao dịch chứng khoán với giá khớp lệnh theo giá thị trường tại thời điểm bán nhưng không thấp hơn giá trị cổ phiếu khi góp vốn/đầu tư. Giá góp vốn đầu tư của PVX vào SDP là 10.000 đ/cp. Hiện chưa có thông tin gì thêm về đợt thoái vốn của PVX.

IV. Rủi ro:

Các khoản phải thu lớn. Tính đến cuối quý II/2014 thì các khoản phải thu của SDP là 341,6 tỷ chiếm 47% tổng tài sản và gấp 2,2 lần vốn chủ sở hữu. Ban lãnh đạo cho biết hiện không tiềm ẩn rủi ro nợ khó đòi, hầu hết các khoản phải thu đều đến từ nội bộ tập đoàn. Tuy nhiên, nhà đầu tư cần cân nhắc rủi ro tiềm ẩn từ các khoản phải thu.

Biên lợi nhuận thấp. Đa số doanh thu và lợi nhuận của SDP đến từ các dự án xây lắp và kinh doanh thiết bị vật tư do đó biên lợi nhuận khá thấp. Vì vậy, trường hợp có bất lợi về giá đầu vào hoặc quản lý chi phí dự án không tốt sẽ tác động tiêu cực đến lợi nhuận của doanh nghiệp.

V. Khuyến nghị đầu tư

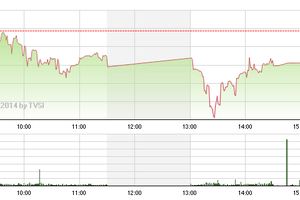

Dự báo năm 2014 nhiều khả năng SDP có thể hoàn thành được kế hoạch lợi nhuận sau thuế 10,7 tỷ đồng tương ứng với EPS 963 đ/cp. Với giá hiện tại ngày 7/10/14 là 8.500 đ/cp thì PE 2014 dự phóng khoảng 8,8 lần, khá hợp lý đối với tình hình hiện tại của SDP. Tuy nhiên, giá cổ phiếu hiện tại thấp hơn nhiều so với giá trị sổ sách của doanh nghiệp là 13.700 đồng/cp. Có thể nhận thấy với doanh thu hàng năm trên 800 tỷ, cùng với quy mô các dự án lớn thì mức lợi nhuận sau thuế khoảng 10,7 tỷ chưa thực sự tương xứng với tiềm năng của SDP. Chúng tôi kỳ vọng SDP có thể tiếp tục nhận được các hợp đồng lớn đồng thời cải thiện được hiệu quả hoạt động trong thời gian tới.

CTA: Khuyến nghị theo dõi

CTCK Bảo Việt (BVSC)

Hoạt động kinh doanh chính còn gặp nhiều khó khăn, khả năng hoàn thành kế hoạch năm thấp. Tổng doanh thu 6 tháng đầu 2014 đạt 9,4 tỷ đồng, giảm mạnh 22% so với cùng k ỳ và ghi nhận lỗ ròng gần 1,8 tỷ đồng. Nguyên nhân chủ yếu là do doanh thu thương mại bột đá và đá ốp lát giảm 14% trong khi mảng thi công ốp lát các công trình xây dựng giảm hơn 28%.

Trong bối cảnh thị trường bất động sản còn nhiều khó khăn, CTA đã chủ động dừng hẳn việc sản xuất đá ốp lát trắng tự nhiên tại 2 mỏ Thâm Then và Khau Ca do sản phẩm này chủ yếu được dùng trong các công trình cao cấp nên tiêu thụ khá chậm.

Bên cạnh đó, mảng sản xuất đá bột CaCO3 đã đi vào hoạt động được 3 tháng nhưng chưa thể đẩy mạnh sản lượng do thong số kĩ thuật đầu ra vẫn chưa đáp ứng được nhu cầu của khách hàng. Do đó, khả năng hoàn thành kế hoạch 90 tỷ doanh thu và 6 tỷ lợi nhuận sau thuế năm nay khá thấp.

Mảng sản xuất bột đá hứa hẹn chu kỳ kinh doanh ổn định mới của CTA từ 2015. Do bột đá CaCO3 là sản phẩm có khả năng ứng dụng rộng rãi trong nhiều lĩnh vực từ vật liệu xây dựng, sản xuất giấy, bao bì, lốp xe đến thức ăn chăn nuôi, nhu cầu trong nước là khá lớn.

Bên cạnh đó, nhờ các mỏ đá trắng tại Việt Nam đều có độ trắng tinh khiết cao nên sản phẩm bột đá rất được các thị trường xuất khẩu ưu chuộng, đặc biệt là Ấn Độ và Bangladesh.

Về năng lực sản xuất, bên cạnh Malaysia thì Việt Nam là một trong những quốc gia có chi phí sản xuất bột đá thấp nhất, do đó có khả năng cạnh tranh tốt.

Hiện tại, CTA đã hoàn tất đầu tư giai đoạn 1 với 4 tổ máy nghiền thô và 1 máy nghiền siêu mịn, tổng đầu tư 25 tỷ đồng. Công ty cho biết sẽ tiếp tục đầu tư thêm 3 tổ máy nghiền siêu mịn với mức đầu tư 5 tỷ đồng/máy trong năm 2014. Ở mức công suất cao, dự án có thể cho ra 100.000 tấn bột đá, mang về gần 180 tỷ đồng doanh thu và 12 tỷ lợi nhuận sau thuế mỗi năm, tương ứng với mức đóng góp vào EPS 1.330 đồng/cp.

Ngoài ra, với việc sở hữu 2 mỏ đá trắng Thâm Then và Thau Ca, CTA hoàn toàn có thể đầu tư mảng khai thác đá vụn để tự chủ nguyên liệu, tiếp tục cải thiện biên lợi nhuận của mảng sản xuất bột đá.

Quan điểm đầu tư: Tuy hoạt động kinh doanh còn gặp nhiều khó khăn, điểm sáng của CTA là cơ cấu tài chính lành mạnh khi hầu như công ty không vay nợ và sự chủ động của ban điều hành trong việc tái cơ cấu lĩnh vực hoạt động sang sản xuất bột đá nhằm nâng cao hiệu quả sử dụng các mỏ đá trắng hiện tại. CTA đóng cửa ở giá 4.200 đồng/cp vào cuối phiên 07/10/2014, mức giá tương đối ít rủi ro khi giá trị sổ sách của công ty lên đến 10.000 đồng/cp.

Do đó, BVSC cho rằng CTA là cổ phiếu đáng được quan tâm theo dõi, đặc biệt là hiệu quả của dự án sản xuất bột đá của công ty. Cuối cùng, nhà đầu tư cũng cần lưu ý đến vấn đề thanh khoản của cổ phiếu này khi KLGD trung bình 10 phiên gần nhất chỉ ở mức 11.034 đơn vị.

TRC: Lợi nhuận dự phóng 130 tỷ đồng

CTCK MB (MBS)

Công ty cổ phần Cao su Tây Ninh (TRC) vừa công bố báo cáo hoạt động kinh doanh của Công ty trong 9 tháng đầu năm 2014. Theo đó, lợi nhuận sau thuế ước tính đạt mức 104 tỷ VNĐ. Công ty dự kiến nhiều khả năng sẽ hoàn thành kế hoạch kinh doanh năm 2014 với doanh thu 759 tỷ VNĐ và 173.4 tỷ VNĐ lợi nhuận trước thuế. Trong 9 tháng đầu năm, sản lượng mủ cao su của Công ty đạt mức 7452 tấn, sản lượng tiêu thụ đạt mức 7820 tấn. Giá bán bình quân của Công ty đạt mức 42.9 triệu VNĐ/tấn. Giá thành bình quân là 37.3 triệu VNĐ/tấn.

TRC là công ty đang sở hữu vườn cây cao su trẻ với độ tuổi trung bình là 18,5 năm). Do đó, năng suất bình quân của TRC là trên 2 tấn/ha, là mức cao nhất trong Tập đoàn Cao Su Việt Nam. Mặc dù diễn biến giá cao su thiên nhiên bất lợi song nhờ lợi thế từ vườn cây nên TRC vẫn sẽ duy trì được lợi nhuận và cổ tức khả quan trong các năm tới. Cổ tức dự kiến của TRC trong năm 2014 là 30%.

Công ty đang tiến hành đầu tư vào dự án trồng cao su tại Campuchia với diện tích dự kiến là hơn 6,000 ha. Tuy nhiên, Dự án này sẽ chỉ đóng góp doanh thu và lợi nhuận từ năm 2018.

Chúng tôi dự phóng Công ty sẽ đạt 130 tỷ mức lợi nhuận sau thuế trong năm 2014. EPS dự kiến đạt mức 4,300 VNĐ/cp.