Nhanh chóng “dập lửa”

Tại cuộc họp về thị trường chứng khoán và trái phiếu doanh nghiệp ngày 23/11/2022, Bộ trưởng Bộ Tài chính Hồ Đức Phớc đã nhấn mạnh những khó khăn trên thị trường trái phiếu riêng lẻ.

“Một số cá nhân, tổ chức sai phạm bị cơ quan chức năng xử lý và kết hợp với việc nhiều tin đồn thất thiệt đã tác động mạnh tới tâm lý của nhà đầu tư trái phiếu. Thời gian qua, nhiều nhà đầu tư đã tiến hành rút vốn ồ ạt trái phiếu doanh nghiệp trước hạn, gây khó khăn cho doanh nghiệp phát hành và tạo rủi ro cho thị trường chung”, Bộ trưởng nói.

Số liệu của Bộ Tài chính cho biết, tính từ đầu năm đến ngày 11/11/2022, tổng khối lượng phát hành trái phiếu riêng lẻ là 329.296 tỷ đồng, giảm 28,5% so với cùng kỳ 2021. Tại thời điểm 30/9/2022, tổng dư nợ trái phiếu riêng lẻ đang lưu ký là 1.260.100 tỷ đồng. Trong đó, trái phiếu của các doanh nghiệp bất động sản chiếm 35,8% (451.159 tỷ đồng), trái phiếu của các tổ chức tín dụng chiếm 32,26% (406.545 tỷ đồng).

Đáng chú ý, tổng giá trị trái phiếu riêng lẻ đáo hạn trong 2 tháng cuối năm 2022 là 55.989 tỷ đồng. Chưa kể, giá trị trái phiếu riêng lẻ đáo hạn năm 2023 là 282.160 tỷ đồng; năm 2024 là 362.900 tỷ đồng. Đây là áp lực lớn của các tổ chức phát hành trong bối cảnh hoạt động kinh doanh gặp nhiều khó khăn, nhất là khối doanh nghiệp bất động sản, khiến thanh khoản cạn kiệt.

Theo ông Nguyễn Quang Thuân, Chủ tịch Hội đồng quản trị FiinRatings, tình trạng ngưng trệ hiện tại của thị trường trái phiếu gây ra nhiều rủi ro lớn. Bất ổn xã hội gia tăng bởi trái phiếu tư nhân được nắm giữ bởi các trái chủ với tư cách cá nhân ở quy mô lớn (ước tính 33% giá trị lưu hành và có khoảng 300.000 người nắm giữ).

Niềm tin của công chúng vào thị trường trái phiếu suy giảm không chỉ ảnh hưởng tới các kế hoạch phát hành mới, mà còn ảnh hưởng dây chuyền tới thị trường tiền tệ và thị trường cổ phiếu.

Rủi ro nữa là nguy cơ vỡ nợ trái phiếu, bởi thu nhập giảm cùng với chất lượng tín dụng xấu đi tại các tổ chức phát hành nổi bật (chủ yếu là công ty bất động sản, ngân hàng…), các đợt phát hành mới gặp khó khăn…

Chưa kể, kết hợp với việc VND mất giá và niềm tin vào hệ thống tài chính đi xuống, có rủi ro dòng vốn ngoại sẽ tháo chạy khỏi thị trường. Nếu vậy sẽ tác động tới trái phiếu ngoại tệ, danh mục đầu tư của dòng vốn cả trực tiếp và gián tiếp.

“Lửa đang cháy rồi thì các biện pháp dài hạn không hiệu quả, phải dùng nước để dập ngay”, ông Thuân nêu quan điểm.

Tập trung vào nhóm bất động sản

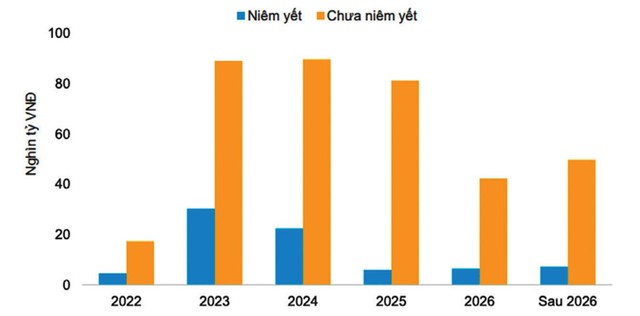

Theo ông Thuân, cần chú ý đến trái phiếu bất động sản – ước tính trị giá 455.000 tỷ đồng (khoảng 18,5 tỷ USD). Tuy nợ đến hạn của nhóm này trong các tháng cuối năm 2022 đã giảm nhờ các đợt mua lại sớm, nhưng áp lực trả nợ sẽ tăng đáng kể từ đầu năm 2023, nên cần có những can thiệp chính sách ngay từ bây giờ.

|

Nợ đến hạn của các tổ chức phát hành bất động sản. Nguồn: FiinRatings HNX. |

Theo ông Thuân, có thể tiến hành rà soát đặc biệt đối với các tổ chức phát hành lớn có rủi ro đối với các trái chủ cá nhân. Trong đó, cần hướng dẫn rõ ràng về việc cơ cấu lại nợ; cân bằng giữa công bố thông tin công khai và tái cơ cấu tư nhân; đánh giá rủi ro đối với ngân hàng và toàn bộ nền kinh tế.

Bên cạnh đó, cần chương trình tín dụng bất động sản, giới thiệu chương trình tín dụng nhà ở dành cho người mua nhà và bất động sản dưới dạng “Kiểm soát tín dụng một chu kỳ” (ngân hàng - người mua nhà - chủ đầu tư - ngân hàng); đặt thêm hạn mức tín dụng cho các ngân hàng đủ điều kiện tổ chức thực hiện.

Ngoài ra, cần thúc đẩy trái phiếu phát hành ra công chúng và thông điệp mạnh mẽ hơn từ Chính phủ để khôi phục niềm tin thị trường, bao gồm công bố kế hoạch, hành động cụ thể và thường xuyên cập nhật tiến độ.

Về phía doanh nghiệp, trong cuộc họp với Bộ Tài chính, đa phần các doanh nghiệp cho rằng, điều quan trọng nhất hiện nay là cần nới hạn mức (room) tín dụng ngân hàng, duy trì thanh khoản để các doanh nghiệp có dòng vốn lưu thông; giải quyết nhanh hồ sơ pháp lý cho các dự án, đặc biệt là các dự án bất động sản có thể đưa sản phẩm ra thị trường sớm để thu hồi vốn thực hiện việc trả nợ trái phiếu đúng hạn.