Khó đạt kế hoạch kinh doanh

Hầu hết công ty xây dựng hạ tầng lớn đều đặt kế hoạch doanh thu năm 2023 tăng trưởng cao, nhờ giá trị backlog (giá trị hợp đồng ký kết) lớn sau khi được chỉ định thầu tại dự án Cao tốc Bắc - Nam giai đoạn 2 và các dự án đầu tư công khác. Đồng thời, việc Chính phủ đẩy mạnh giải ngân đầu tư công trong năm nay được kỳ vọng sẽ giúp đẩy nhanh tiến độ xây dựng và ghi nhận doanh thu tại các dự án hạ tầng giao thông. Tuy nhiên, diễn biến sau 9 tháng đầu năm cho thấy, kế hoạch kinh doanh của các doanh nghiệp không dễ thực hiện.

Cụ thể, năm 2023, Công ty cổ phần Tập đoàn Cienco4 (Cienco4, mã chứng khoán C4G) đặt mục tiêu lợi nhuận sau thuế tăng 114% so với năm 2022, nhưng kết thúc tháng 9, Công ty ghi nhận doanh thu 1.788,5 tỷ đồng, lợi nhuận sau thuế 103,4 tỷ đồng, lần lượt giảm 12,6% và 6% so với cùng kỳ. Theo đó, Cienco4 mới đạt 40% kế hoạch doanh thu và 31% kế hoạch lợi nhuận sau thuế năm 2023.

Trong tháng 4/2023, Cienco4 đã phát hành cổ phiếu và huy động thành công 1.123 tỷ đồng từ cổ đông hiện hữu, giúp vốn chủ sở hữu tăng 44% so với cuối quý I, nhưng nợ vay gia tăng khiến tỷ nợ/vốn chủ sở hữu không được cải thiện, mà tăng lên. Nếu như cuối quý I/2023, tỷ lệ nợ/vốn chủ sở hữu của Cienco4 ở mức 1,3 lần, thì đến cuối quý III, con số này là 1,6 lần.

Tương tự, Tổng công ty Xây dựng số 1 - CTCP (CC1) đặt mục tiêu năm 2023 đạt doanh thu 10.761 tỷ đồng, lợi nhuận trước thuế 231 tỷ đồng, nhưng 9 tháng đầu năm mới thực hiện được lần lượt 28% và 16%.

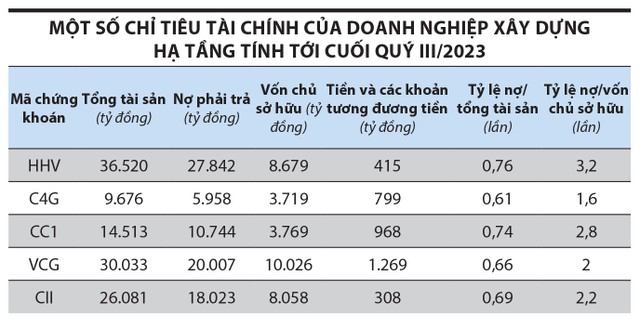

CC1 là thành viên trong liên danh Vietur - liên danh duy nhất đáp ứng yêu cầu tại gói thầu lớn nhất trị giá hơn 35.200 tỷ đồng tại dự án Sân bay Long Thành. Tuy nhiên, CC1 cũng đang có tỷ lệ nợ/vốn chủ sở hữu ở mức cao (2,8 lần), trong bối cảnh quy mô tài sản suy giảm, nguồn vốn mất cân đối, chủ yếu hình thành từ nợ phải trả.

Báo cáo tài chính riêng lẻ quý III/2023 của CC1 cho biết, doanh nghiệp có 10.329,4 tỷ đồng nợ phải trả, tăng 9%; trong khi vốn chủ sở hữu là 3.589 tỷ đồng, giảm 5,7% so với đầu năm. Vay nợ lớn dẫn tới chi phí lãi vay 9 tháng đầu năm là 272 tỷ đồng, tăng 12,8% so với cùng kỳ.

Tổng công ty cổ phần Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex, mã chứng khoán VCG) cũng có cơ cấu nguồn vốn phụ thuộc nhiều vào vay nợ khi tính tới cuối quý III/2023, nợ phải trả gấp đôi vốn chủ sở hữu.

Năm 2023, Vinaconex đặt mục tiêu đạt doanh thu hợp nhất 16.340 tỷ đồng, lợi nhuận sau thuế hợp nhất 860 tỷ đồng, lần lượt tăng 70% và 92% so với năm 2022. Tính đến hết tháng 9, doanh nghiệp mới đạt 55% kế hoạch doanh thu và 24% kế hoạch lợi nhuận.

Tất nhiên, không phải doanh nghiệp xây dựng hạ tầng nào cũng có kết quả kinh doanh suy giảm. Báo cáo giải trình kết quả kinh doanh quý III/2023 của Công ty cổ phần Đầu tư Hạ tầng giao thông Đèo Cả (Đèo Cả, mã chứng khoán HHV) công bố ngày 31/10 cho thấy, doanh thu hợp nhất đạt 674 tỷ đồng, tăng 19,6% so với cùng kỳ, chủ yếu nhờ doanh thu xây lắp tăng trưởng. Doanh thu tăng, trong khi chi phí được tiết giảm đã giúp giúp lợi nhuận sau thuế đạt hơn 117 tỷ đồng, tăng 44,9% so với cùng kỳ.

|

Lũy kế 9 tháng đầu năm 2023, Đèo Cả đạt doanh thu hợp nhất 1.825 tỷ đồng, tăng 23,5% so với cùng kỳ và hoàn thành 74% kế hoạch năm; lợi nhuận sau thuế hợp nhất 309 tỷ đồng, tăng 29% so với cùng kỳ và hoàn thành 91% kế hoạch năm.

Dẫu vậy, Công ty Chứng khoán SSI cho rằng, một trong những rủi ro lớn của Đèo Cả vẫn là tỷ lệ đòn bẩy cao, trong khi các dự án đang hoạt động dưới mức công suất thiết kế, gây áp lực lên dòng tiền và vốn lưu động, có thể dẫn tới nợ phải tái cấp vốn với lãi suất cao hơn, hoặc kéo dài thời gian hoạt động. Trong đó, dự án Cao tốc Bắc Giang - Lạng Sơn hiện chỉ đạt khoảng 50% công suất thiết kế và thời gian hoạt động được kéo dài từ 24 năm lên 28 năm.

“Điểm yếu” tỷ lệ nợ/vốn chủ sở hữu

Tiêu chí lựa chọn nhà thầu xây dựng hạ tầng cho các dự án đầu tư công tập trung vào những doanh nghiệp có kinh nghiệm, đảm bảo tiến độ và năng lực tài chính lành mạnh. Vậy nhưng, hầu hết các doanh nghiệp đang có tỷ lệ nợ/vốn chủ sở hữu cao, hoạt động phụ thuộc vào nợ vay, trong khi tiền mặt ít, dòng tiền kinh doanh âm…

Đáng lưu ý, các dự án BOT giao thông có nhu cầu vốn lớn và dài hạn, rủi ro cao, mức sinh lời thấp, thu hồi vốn chậm. Nếu năng lực tự có của doanh nghiệp kém thì sẽ khó chống đỡ khi có những biến động bất lợi.

Hầu hết doanh nghiệp xây dựng hạ tầng đang có tỷ lệ nợ/vốn chủ sở hữu cao, lợi nhuận 9 tháng đầu năm 2023 ở mức thấp so với kế hoạch năm.

Công ty Chứng khoán VNDIRECT nhận định, năng lực tài chính sẽ quyết định đến khả năng sinh lời của các công ty xây dựng hạ tầng. Chỉ những doanh nghiệp xây dựng có năng lực thi công tốt, khả năng huy động máy móc, thiết bị hợp lý và nguồn vốn dồi dào mới đạt hiệu quả sinh lời cao tại dự án Cao tốc Bắc - Nam, do yêu cầu thời gian thi công ngắn và Chính phủ đã ấn định mức biên lợi nhuận cố định so với giá thầu tại các dự án.

Thực tế, các công ty xây dựng hạ tầng hiểu rõ vấn đề mấu chốt này nên đang có các động thái để cải thiện.

Chẳng hạn, tháng 8/2023, CC1 thông báo mua lại trước hạn 2.650 tỷ đồng trái phiếu đang lưu hành, thời gian hoàn thành chậm nhất tới hết ngày 31/12/2023. Theo CC1, việc giảm dư nợ vay sẽ giúp chi phí lãi vay giảm đáng kể, đóng góp quan trọng vào lợi nhuận sau thuế trong nửa cuối năm 2023 và những năm tiếp theo.

Trong khi đó, Công ty cổ phần Đầu tư Hạ tầng kỹ thuật TP.HCM (CII) tích cực cơ cấu lại nguồn vốn, với kế hoạch phát hành trái phiếu chuyển đổi cho cổ đông để chuyển từ nợ vay thành vốn chủ sở hữu.

Trong 5 năm qua, tổng tài sản hợp nhất của CII tăng từ 20.709 tỷ đồng lên 28.559 tỷ đồng, trong khi vốn điều lệ gần như không thay đổi ở mức 2.800 tỷ đồng. Hệ quả, Công ty đang chịu áp lực lãi vay và trả nợ rất lớn. Tính tới cuối quý III/2023, nợ phải trả của CII gấp 2,2 lần vốn chủ sở hữu.

CII cho biết, nếu toàn bộ 4.500 tỷ đồng trái phiếu được phát hành thành công và chuyển đổi thành cổ phiếu, tỷ lệ nợ phải trả/vốn chủ sở hữu sẽ giảm từ 2,2 lần xuống 1,1 lần. Đây là yếu tố quan trọng, bởi nếu không cải thiện được chỉ số này, doanh nghiệp sẽ gặp khó khăn khi tham gia hoạt động đấu thầu dự án mới và khó có khả năng tiếp tục huy động vốn đầu tư với quy mô lớn.