Theo dữ liệu từ LSEG, các doanh nghiệp ở Mỹ và châu Âu đã phát hành 246 tỷ USD trái phiếu cấp đầu tư và trái phiếu cấp đầu cơ chỉ trong tháng 11, nhiều hơn 57% so với tháng 10 và cao hơn 16 tỷ USD so với trung bình trong 10 tháng đầu năm nay.

Teddy Hodgson, đồng giám đốc về trái phiếu cấp đầu tư của Morgan Stanley cho biết: “Chúng ta không thấy mức độ hoạt động đó vào tuần sau Lễ Tạ ơn hoặc vào tháng 12 trong một năm bình thường”.

Việc tăng tốc phát hành trái phiếu theo sau sự thay đổi nhanh chóng trong tâm lý nhà đầu tư trong vài tuần qua, khi thị trường bắt đầu định giá việc cắt giảm lãi suất của Mỹ và châu Âu trong nửa đầu năm tới. Gần đây nhất là vào tháng 10, lo ngại về lãi suất “cao hơn trong thời gian dài hơn” đã khiến nhiều doanh nghiệp phải tạm dừng kế hoạch vay vốn.

Maureen O'Connor, người đứng đầu về trái phiếu cấp đầu tư của Wells Fargo cho biết: “Chắc chắn có một làn sóng nguồn cung đang cố gắng gia nhập trước cuối năm… Tất cả những điều khó khăn hơn đang diễn ra trong môi trường thị trường biến động. Các điều kiện đã được cải thiện rất nhiều so với thời điểm chúng tôi ở vào tháng 10 đến mức bạn đang thấy một số thứ thực sự mang tính cơ hội hơn sắp xuất hiện trên thị trường”.

Trái phiếu Mỹ đã ghi nhận hiệu quả hoạt động hàng tháng tốt nhất trong gần 4 thập kỷ vào tháng 11, khi lạm phát và báo cáo việc làm giảm nhẹ hơn dự báo đã làm tăng kỳ vọng rằng Cục Dự trữ Liên bang (Fed) và Ngân hàng Trung ương châu Âu (ECB) sẽ bắt đầu cắt giảm lãi suất ngay sau mùa xuân năm 2024.

|

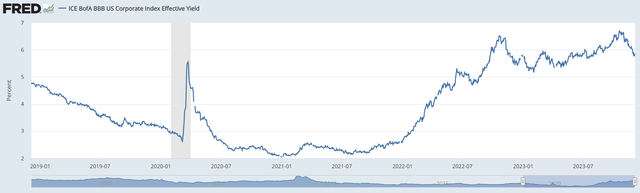

Diễn biến lợi tức trái phiếu cấp đầu tư tại Mỹ |

Lợi suất trái phiếu kho bạc đã giảm mạnh và khiến chi phí đi vay của các công ty trong phạm vi lãi suất thấp hơn. Theo dữ liệu từ Ice BofA, lợi suất trung bình của các tổ chức phát hành trái phiếu cấp đầu tư của Mỹ hiện ở mức 5,52%, mức thấp nhất kể từ tháng 7. Trong khi đó, lãi suất trái phiếu cấp đầu cơ hiện ở mức dưới 8,4%, cũng là mức thấp nhất kể từ tháng 7.

|

Diễn biến lợi tức trái phiếu cấp đầu cơ tại Mỹ |

Mark Lynagh, người đứng đầu bộ phận tài chính cấp đầu tư toàn cầu tại BNP Paribas cho rằng: "Đây là một trong những bối cảnh tích cực nhất trong năm. Đối với các công ty, đây là thời điểm tuyệt vời để phát hành”.

Khi lợi suất giảm, phần bù rủi ro cho trái phiếu Kho bạc mà doanh nghiệp phải trả để phát hành trái phiếu cũng giảm nhanh chóng do khẩu vị rủi ro của các nhà đầu tư tăng lên. Chênh lệch lợi suất đối với trái phiếu cấp đầu tư đã giảm xuống 1,12 điểm phần trăm, quanh mức thấp nhất kể từ tháng 2/2022.

Richard Zogheb, người đứng đầu toàn cầu về thị trường nợ tại Citi cho biết, một phần của việc tăng khối lượng phát hành phản ánh “khối lượng bị dồn nén” từ các giao dịch đã được dự kiến vào tháng 10 và đầu tháng 11. Tuy nhiên, cũng hoàn toàn có một bộ phận những người nhìn thấy các công ty sắp tung ra thị trường và những gì họ có thể cảm thấy hấp dẫn”.

“Những người đi vay đang nói rằng, nếu có thể di chuyển nhanh chóng, có lẽ tôi nên nghĩ đến việc tiếp cận thị trường này”, ông cho biết.

Trong khi đó, các ngân hàng cho biết, tổng khối lượng giao dịch trong quý IV dự kiến sẽ không cao hơn đáng kể so với mức trung bình do khối lượng giao dịch trong tháng 10 yếu.

“Tuy nhiên, chi phí đi vay giảm có nghĩa là một số tổ chức phát hành đang đưa ra quyết định sáng suốt để nhận trước nguồn tài trợ vào năm tới”, ông Teddy Hodgson nói và cho rằng, thị trường cấp đầu tư hiếm khi duy trì được mức chênh lệch lãi suất ở các mức này trong một khoảng thời gian đáng kể ngoài môi trường kích thích cực đoan như chúng ta đã thấy trong thời kỳ Covid.

Nhiều công ty đang có nhu cầu tái cấp vốn. Chẳng hạn, các công ty Mỹ được xếp hạng đầu tư có lượng trái phiếu kỷ lục 1.260 tỷ USD sắp đáo hạn trong 5 năm tới, tăng 12% so với năm trước. Trong khi đó, các công ty Mỹ được xếp hạng cấp đầu cơ có 1.870 tỷ USD trái phiếu và nợ vay đáo hạn trong vòng năm 5 tới.

Một số người cho rằng việc đổ xô đi vay cũng có thể phản ánh mối lo ngại rằng dữ liệu bất ngờ hoặc những diễn biến khác - ví dụ, báo cáo lạm phát nóng hơn dự báo - có thể gây ra sự đảo chiều trong lợi suất trái phiếu.

“Có cảm giác rằng thị trường có thể tiếp tục cảm thấy tốt, nhưng rất có thể là không. Vì vậy, một số công ty đang tự thấy rằng – ‘tại sao không đi ngay bây giờ, và ít nhất giảm thiểu rủi ro cho một phần nhu cầu tài trợ – nếu không phải là tất cả?”, bà Maureen O'Connor cho biết.

Thị trường có thể sẽ ổn định cho đến Giáng sinh. “Các nhà đầu tư tin rằng lạm phát đang được kiểm soát và chúng ta đang hướng tới một cuộc hạ cánh nhẹ nhàng..., nhưng không ai biết chắc chắn và mọi thứ có thể thay đổi nhanh chóng”, chiến lược gia Richard Zogheb cho biết.