Chỉ số US Dollar Index lập đỉnh mới

Dữ liệu lạm phát tháng 8 của Mỹ cao hơn kỳ vọng khiến giới đầu tư lo ngại Cục Dự trữ Liên bang Mỹ (Fed) sẽ tiếp tục tăng lãi suất ở mức cao trong cuộc họp chính sách ngày 20 - 21/9/2022.

Cho rằng “một lộ trình tăng lãi suất mạnh là cần thiết để đối phó với lạm phát cứng đầu hiện nay”, chuyên gia của Ngân hàng đầu tư Nomura dự báo, Fed có thể nâng lãi suất thêm 0,75 - 1%/năm trong cuộc họp cuối tháng 9. Trước đó, giá hàng hoá hạ nhiệt và giá dịch vụ gia tăng, nhưng gần đây, cả giá hàng hoá và dịch vụ cùng đi lên.

Từ đầu năm 2022 đến nay, Fed đã có 4 đợt tăng lãi suất, tổng cộng 2,25%. Cùng với động thái nâng lãi suất của Fed, đồng USD dần mạnh lên so với các đồng tiền khác. Chỉ số US Dollar Index (DXY - đo lường sức mạnh của đồng bạc xanh so với 6 đồng tiền chủ chốt gồm EUR, JPY, GBP, CAD, SEK, CHF) đã tăng 14,4%, từ 95,97 lên 109,75 điểm (tính đến 13/9/2022), cao nhất trong 2 thập kỷ qua.

Standard Chartered cho biết, số tháng nhập khẩu mà một quốc gia có thể tài trợ bằng việc nắm giữ ngoại hối đã giảm xuống còn khoảng 7 tháng đối với khu vực châu Á (ngoại trừ Trung Quốc). Đây là mức thấp nhất kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008, trong khi con số này đầu năm 2022 là khoảng 10 tháng và mức cao nhất là 16 tháng trong tháng 8/2020. Điều này cho thấy sự suy yếu của một bức tường lửa mà các quốc gia đang phát triển dùng để bảo vệ tiền tệ của họ trước áp lực đồng USD mạnh lên.

Các ngân hàng trung ương châu Á nhiều khả năng sẽ phải tiếp tục sử dụng dự trữ ngoại hối để kìm hãm đà mất giá của đồng nội tệ, dù nguồn lực này hiện giảm đáng kể so với đầu năm.

Chẳng hạn, dự trữ của Ấn Độ, giảm 81 tỷ USD; mức giảm của Thái Lan là 32 tỷ USD, Hàn Quốc là 27 tỷ USD, Indonesia là 13 tỷ USD, Malaysia là 9 tỷ USD...

Doanh nghiệp có dư nợ ngoại tệ đối mặt với lỗ tỷ giá

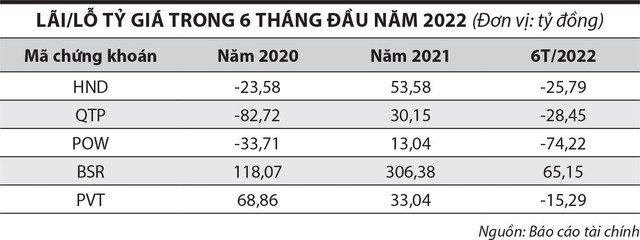

Nhìn lại bức tranh lợi nhuận bán niên 2022, nhiều công ty sử dụng vay nợ bằng USD đã phải ghi nhận một phần lỗ tỷ giá do USD mạnh lên.

|

Cụ thể, trong 6 tháng đầu năm 2022, mức lỗ tỷ giá của Công ty cổ phần Nhiệt điện Hải Phòng (mã chứng khoán HND) là 25,8 tỷ đồng, Công ty cổ phần Nhiệt điện Quảng Ninh (mã chứng khoán QTP) là 28,4 tỷ đồng, Tổng công ty Điện lực Dầu khí Việt Nam - CTCP (PV Power, mã chứng khoán POW) lỗ 74,2 tỷ đồng...

Tính đến 30/6/2022, Nhiệt điện Hải Phòng có 1.549 tỷ đồng nợ vay ngắn hạn và dài hạn, chiếm 15,9% tổng nguồn vốn. Công ty vay 1.549 tỷ đồng từ Ngân hàng Xuất nhập khẩu Trung Quốc bằng đồng USD, đáo hạn năm 2024, lãi suất 6,07%/năm. Đây là khoản vay lại từ Tập đoàn Điện lực Việt Nam.

Tương tự, tại Nhiệt điện Quảng Ninh, nợ vay ngắn hạn và dài hạn là 1.803,9 tỷ đồng, chiếm 20% tổng nguồn vốn. Trong đó, Công ty nợ Tập đoàn Điện lực Việt Nam 1.148,8 tỷ đồng. Được biết, đây là khoản vay ngoại tệ nhận nợ lại khoản vay giữa Tập đoàn Điện lực Việt Nam và Ngân hàng Xuất nhập khẩu Trung Quốc, với hạn mức 355,79 triệu USD, lãi suất 5,25%/năm (đến cuối tháng 6/2022, khoản vay còn dư nợ 49,06 triệu USD, tương đương 1.148,8 tỷ đồng).

Các doanh nghiệp chưa có khả năng trả hết nợ vay bằng USD ngay và không có nguồn thu từ hoạt động xuất khẩu tiếp tục đối diện với nguy cơ ghi nhận lỗ tỷ giá.

Tại Tổng công ty cổ phần Vận tải Dầu khí (PVTrans, mã chứng khoán PVT), dư nợ là 3.866 tỷ đồng, chiếm 28,2% tổng nguồn vốn, tăng 619,5 tỷ đồng so với đầu năm. Doanh nghiệp đã ký một số hợp đồng vay dài hạn với các ngân hàng thương mại, tổ chức tài chính và hợp đồng bảo lãnh với Tập đoàn Dầu khí Quốc gia Việt Nam. Các hợp đồng này có tổng hạn mức là 2.134,7 tỷ đồng và 163,28 triệu USD. Khoản vay bằng USD đang chịu lãi suất hàng năm theo LIBOR 3 tháng cộng 2,5 - 5%/năm.

Tại PV Power, nợ vay ngắn hạn và dài hạn là 8.742,5 tỷ đồng, tăng 284,7 tỷ đồng so với đầu năm. Trong đó, nợ vay bằng USD là 2.775,2 tỷ đồng.

Đối với Công ty cổ phần Lọc hóa dầu Bình Sơn (mã chứng khoán BSR), Công ty có 4.625,9 tỷ đồng nợ vay ngắn hạn và dài hạn, chiếm 5,7% tổng nguồn vốn, trong đó 2.944,6 tỷ đồng dư nợ bằng USD.

Trong 6 tháng đầu năm 2022, Lọc hoá dầu Bình Sơn ghi nhận lãi chênh lệch tỷ giá 287,3 tỷ đồng (phần doanh thu tài chính), đồng thời lỗ tỷ giá 222,2 tỷ đồng (phần chi phí tài chính), lãi ròng tỷ giá hơn 65 tỷ đồng.

Được biết, Lọc hoá Dầu Bình Sơn có nhập khẩu nguồn dầu thô và chế biến từ Nigeria, Angola, Indonesia, Libya… nên hưởng lợi từ tỷ giá tăng, ghi nhận ở khoản mục doanh thu tài chính. Tuy nhiên, do có dư nợ ngoại tệ lớn bằng đồng USD, Công ty đồng thời phải ghi nhận lỗ tỷ giá không nhỏ vào chi phí tài chính.

Ngày 14/9, tỷ giá trung tâm của VND với USD được Ngân hàng Nhà nước công bố là 23.257 đồng, tăng 147 VND/USD so với ngày 30/6/2022; tỷ giá bán giao ngay là 23.700 VND/USD. Trên thị trường liên ngân hàng, tỷ giá chốt phiên tại 23.563 VND/USD. Tỷ giá trên thị trường tự do là 24.070 - 24.140 VND/USD (mua vào - bán ra).

Do chính sách điều hành tỷ giá của Việt Nam theo nguyên tắc cố định, có thả nổi biên độ cộng trừ 3%, nên VND ít mất giá hơn so với đồng tiền các nước trong khu vực. Tuy nhiên, áp lực từ tỷ giá tăng từ nay đến cuối tháng 9 cũng như đến cuối năm 2022 vẫn hiện hữu, nhất là khi so với các nước để tỷ giá thả nổi. Theo đó, các doanh nghiệp chưa có khả năng trả hết nợ vay bằng USD và không có nguồn thu từ hoạt động xuất khẩu tiếp tục đối diện với nguy cơ ghi nhận lỗ tỷ giá trong cả 2 quý cuối năm.

Doanh nghiệp xuất khẩu không dễ hưởng lợi

Về lý thuyết, khi đồng nội tệ mất giá, hàng hoá của quốc gia đó sẽ rẻ hơn một cách tương đối, qua đó hỗ trợ xuất khẩu. Thực tế tại Việt Nam, VND mất giá ít hơn so với nhiều đồng tiền khác, đặc biệt là các thị trường lớn như châu Âu, Nhật Bản, Hàn Quốc, Trung Quốc…, nên doanh nghiệp xuất khẩu không dễ được hưởng lợi.

Ông Hồ Quốc Lực, Chủ tịch Hội đồng quản trị Công ty cổ phần Thực phẩm Sao Ta (mã chứng khoán FMC) cho biết, Công ty có 3 thị trường chủ lực là Nhật Bản, Mỹ và Tây Âu. VND đang mạnh hơn JPY và EUR, dẫn tới xuất khẩu vào Tây Âu và Nhật Bản gặp không ít khó khăn.

Trong đó, thị trường xuất khẩu tôm sang Mỹ đang chịu áp lực cạnh tranh với tôm giá rẻ từ Ecuador, nên Thực phẩm Sao Ta dần chuyển hướng, giảm dần tỷ trọng tại thị trường Mỹ và tăng tỷ trọng ở các thị trường khác, nơi doanh nghiệp có lợi thế cạnh tranh với sản phẩm chế biến sâu, thay vì chế biến thô, sơ chế.

“Tại thị trường Nhật Bản, đồng JPY mất giá nhưng do gần Việt Nam hơn nên không bị đội giá cước vận tải. Ngược lại, thị trường châu Âu có hoàn cảnh phức tạp hơn nên giá cước vận tải cao và đồng Euro đang mất giá so với VND”, ông Lực nói.

Theo một số chuyên gia, thị trường chủ yếu của các doanh nghiệp thuỷ sản, dệt may, nông sản… vẫn là châu Âu, châu Á, Nam Mỹ…, nên khi USD tăng giá, doanh nghiệp khó có thể hưởng lợi như kỳ vọng.

Một số doanh nghiệp có thị trường xuất khẩu chính là Mỹ như Công ty cổ phần Vĩnh Hoàn (mã chứng khoán VHC), mới đây có thêm Công ty cổ phần Nam Việt (mã chứng khoán ANV) xuất khẩu cá tra sang thị trường này mới thực sự có cơ hội hưởng lợi từ giá USD tăng.