“Nóng” tỷ giá USD

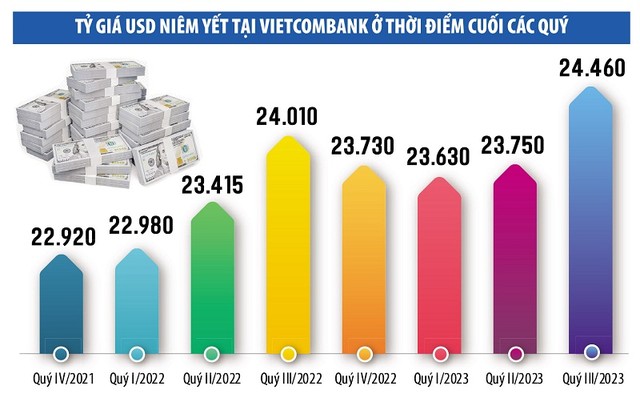

Khép lại quý III/2023 với nhiều biến động, tỷ giá USD bán ra tại Vietcombank cuối tuần qua ở mức 24.460 VND/USD, qua đó ghi nhận mức tăng 2,99% trong quý và tăng hơn 3% so với thời điểm cuối năm trước.

Trái với sự ổn định trong nửa đầu năm cũng như nửa đầu quý III, tỷ giá nhanh chóng leo cao chỉ trong một tháng rưỡi, đặc biệt từ sau khi mốc 24.000 VND/USD chính thức bị vượt qua hồi giữa tháng 8. Tỷ giá USD liên tục xác lập mức cao mới trong năm, có thời điểm tiến sát mốc 24.600 VND/USD và chỉ hạ nhiệt vài phiên gần đây.

Trong khi đồng nội tệ của Việt Nam mất giá mạnh so với USD trong thời gian chóng vánh, nhiều cặp tỷ giá chéo lại điều chỉnh đáng kể. Nguyên nhân là một số đồng tiền như yên Nhật, nhân dân tệ... đã trượt giá khá mạnh so với USD trong quý II. Việc VND neo khá sát và ổn định khiến tiền đồng mạnh lên tương đối.

Tỷ giá JPY/VND từng giảm mạnh từ mức gần 181 đồng/yên (hôm 31/3) xuống còn 167,61 đồng/yên (hôm 30/6) và giảm về mức 167,47 đồng/yên vào cuối quý III. Trong khi đó, tỷ giá CNY/VND đã hồi phục về khá sát đầu năm sau khi VND lên giá mạnh so với nhân dân tệ hồi giữa năm. EUR nhích nhẹ trong quý III, nhưng đã tăng hơn 2,3% từ đầu năm đến nay.

Áp lực tỷ giá xuất hiện trong bối cảnh Cục Dự trữ Liên bang Mỹ (Fed) dù giữ nguyên lãi suất trong kỳ họp tháng 9, nhưng đưa ra tín hiệu về một đợt tăng lãi suất khác trước cuối năm và số lần cắt giảm lãi suất trong năm tới ít hơn so với dự kiến trước đó. Trên thị trường liên ngân hàng, ở kỳ hạn qua đêm, lãi suất VND đã có thời gian dài duy trì thấp hơn lãi suất USD, khiến tỷ giá trở nên “nhạy cảm” hơn với biến động của USD.

|

Nguồn: Tổng hợp. Đồ họa: Thanh Huyền |

Gánh nặng các khoản vay USD

Nhìn lại cùng kỳ năm trước, tỷ giá USD tăng tới 2,54% và cùng với việc mặt bằng lãi suất bắt đầu dềnh lên, đã kéo chi phí tài chính dâng cao bất thường tại loạt doanh nghiệp sử dụng nhiều đòn bẩy tài chính, nhất là các tổ chức có dư nợ vay ngoại tệ lớn.

Xét riêng ở nhóm có chi phí tài chính trên trăm tỷ đồng, hàng loạt doanh nghiệp phi tài chính ghi nhận mức chi phí cao gấp đôi, thậm chí gấp 4 lần cùng kỳ. Trong đó, điện, bất động sản là các ngành sử dụng vốn vay lớn; công ty chứng khoán tăng vay nợ để đảm bảo thanh khoản và nguồn vốn kinh doanh.

Vingroup là doanh nghiệp phi tài chính có chi phí tài chính lớn nhất trong quý III/2022 (5.064 tỷ đồng), bao gồm hơn 1.900 tỷ đồng lỗ chênh lệch tỷ giá. Chi phí tài chính của Hòa Phát - “ông lớn” ngành thép tăng gần 2,38 lần, lên trên 2.300 tỷ đồng trong quý III/20222, trong đó riêng phần chênh lệch lỗ tỷ giá thực hiện và chưa thực hiện lên tới hơn 1.400 tỷ đồng, trong khi cùng kỳ năm liền trước chỉ hơn 251 tỷ đồng.

Tỷ giá một lần nữa tăng mạnh trong quý III/2023. Mức nền so sánh cao có thể khiến chi phí tài chính không còn biến động đột biến so với câu chuyện cùng kỳ năm trước. Ngoài ra, khác với bối cảnh cùng kỳ, lãi suất cho vay đã phần nào hạ nhiệt sau các động thái quyết liệt của cơ quan quản lý. Hơn nữa, nếu nhìn rộng ra ở giai đoạn 9 tháng đầu năm nay, tỷ giá USD tăng hơn 3% vẫn thấp hơn mức 4,76% cùng kỳ.

Cùng với đó, ở khá nhiều doanh nghiệp, dư nợ vay bằng USD đã thu hẹp đáng kể. Tại Hòa Phát, quy mô nợ vay bằng USD xấp xỉ 4.139 tỷ đồng, theo số liệu trên báo cáo tài chính quý II/2023, giảm 70% trong một năm qua, mức độ chịu ảnh hưởng bởi biến động tỷ giá do vậy giảm rất nhiều. EVNGenco3 cũng thu hẹp hơn 3.435 tỷ đồng (-9,3%) dư nợ ngoại tệ trong năm qua nhờ tích cực trả nợ các khoản vay.

Một số doanh nghiệp vay bằng yên đã hưởng lợi khá nhiều, khi tiền đồng tăng giá so với ngoại tệ này, dù mức lãi chênh lệch tỷ giá từ đánh giá lại khoản vay nợ bằng yên không còn lớn như các quý trước.

Dù đồng nội tệ mất giá so với USD làm tăng gánh nặng nợ lên nhiều doanh nghiệp, nhưng các điều chỉnh này lại hỗ trợ đáng kể cho nhóm doanh nghiệp xuất khẩu. Là một trong các doanh nghiệp xuất khẩu tôm sang thị trường Nhật Bản, Công ty cổ phần Thực phẩm Sao Ta (Fimex) cho biết, việc yên sụt giảm quá mạnh như hồi giữa năm khiến tiêu thụ tôm vào thị trường này khó vô cùng, vì giá bán phải giảm theo đà giảm của đồng yên.

Để cạnh tranh, Fimex phải chấp nhận biên lợi nhuận thu hẹp, trong khi “đối thủ” từ các quốc gia có được lợi thế khi đồng nội tệ mất giá so với USD. Tỷ giá tăng và quan trọng hơn là sự hồi phục sức tiêu thụ của các thị trường lớn sẽ hỗ trợ phần nào cho nhóm doanh nghiệp xuất khẩu sau các quý kinh doanh giảm sút đơn hàng vừa qua.

Không chỉ gia tăng nghĩa vụ nợ, đặc biệt với doanh nghiệp tư nhân, tỷ giá tăng cũng làm tăng giá nguyên liệu đầu vào cho sản xuất và hàng tiêu dùng nhập khẩu, từ đó gia tăng áp lực lên lạm phát trong nước. Vì vậy, khi áp lực từ tỷ giá càng lớn, thì càng ít dư địa cho Ngân hàng Nhà nước tiếp tục giảm lãi suất điều hành.

Theo ông Đinh Quang Hình, Trưởng bộ phận Vĩ mô và Chiến lược thị trường của Công ty cổ phần Chứng khoán VNDirect, Ngân hàng Nhà nước vẫn có một số yếu tố hỗ trợ để ổn định tỷ giá nhờ thặng dư thương mại tăng cao, dòng vốn đầu tư nước ngoài và kiều hối tích cực, nguồn cung ngoại tệ bổ sung từ các thương vụ bán cổ phần cho nhà đầu tư nước ngoài. Việc giữ tỷ giá biến động trong phạm vi phù hợp (<3%) sẽ giúp giảm thiểu tác động tiêu cực và giữ tính cạnh tranh cho hàng hóa xuất khẩu của Việt Nam.