Châu Á - Thái Bình Dương là “chiến địa” của Fintech

Trong thập kỷ qua, Fintech bắt đầu thay đổi và tạo nên những đổi mới trong lĩnh vực dịch vụ tài chính. Dù các tiến bộ công nghệ trong ngành tài chính không phải điều mới, nhưng quá trình đẩy mạnh ứng dụng công nghệ trong lĩnh vực này vẫn không ngừng chuyển động và ngày càng quyết liệt nhờ sự phổ cập của internet, smartphone, các công nghệ trí tuệ nhân tạo (AI), máy học (ML - Machine Learning) và thu thập - xử lý dữ liệu…

Fintech mở rộng phạm vi hoạt động ở mọi lĩnh vực, mà ghi dấu ấn đậm nét ở thanh toán, cho vay ngang hàng (peer to peer lending), gây quỹ cộng đồng, tài sản số, blockchain, tư vấn tài sản trực tuyến, các sàn giao dịch…

Ngành công nghiệp Fintech dự kiến sẽ tăng trưởng quy mô lên mức 698,48 tỷ USD vào năm 2030, từ mức 587,91 tỷ USD năm 2020. Trong đó, dịch vụ thanh toán điện tử đang đóng góp tỷ trọng lớn nhất, chiếm 80% doanh thu lĩnh vực Fintech toàn cầu, theo số liệu của Allied Market Research.

|

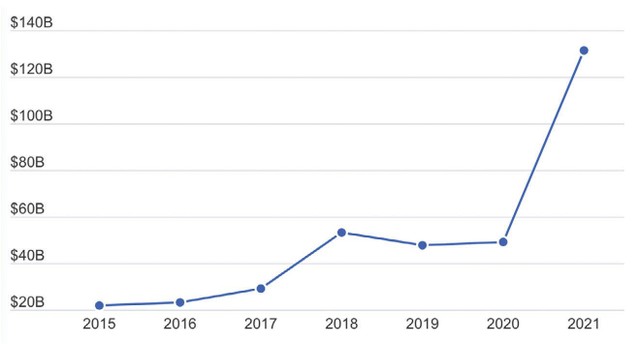

Dòng vốn đổ vào Fintech qua các năm. Đơn vị: Tỷ USD, Nguồn: CB Insights. |

Đáng chú ý, dòng vốn đầu tư cho Fintech cũng không ngừng chảy, ngay cả khi xuất hiện nhiều yếu tố không thuận lợi. Năm 2021, lĩnh vực Fintech nhận thêm 89,5 tỷ USD đầu tư (tăng 168%) so với năm trước đó, đạt 131,5 tỷ USD, theo báo cáo của CB Insights.

Dòng vốn chảy mạnh vào mọi lĩnh vực hoạt động của các công ty Fintech và một trong những lĩnh vực có tốc độ tăng trưởng nhanh nhất là cho vay trực tuyến, với vốn đầu tư đạt gần 15 tỷ USD, tăng 220% trong năm 2021 so với năm trước đó.

Các công ty Fintech tại khu vực châu Á - Thái Bình Dương được dự báo sẽ là nhóm phát triển nhanh nhất, cũng nhờ vào những đặc điểm của dân số và sự phát triển kinh tế khu vực này.

Theo báo cáo mới nhất của Google, Temasek Holdings và Bain & Co, thị trường thanh toán điện tử tại Đông Nam Á có thể bùng nổ, với giá trị giao dịch đạt 2.000 tỷ USD vào năm 2030, tăng 3 lần so với 1 thập kỷ trước, khi Fintech và ngân hàng số ngày càng phô diễn sức mạnh.

Đông Nam Á trở thành “chiến địa” cho các công ty Fintech, công ty dịch vụ thanh toán điện tử, nhất là khi các “tay chơi” tới từ phương Tây tìm tới như Adyen - công ty có trụ sở tại Amsterdam (Hà Lan) và Stripe - cổng thanh toán của Mỹ được thành lập năm 2010. Kể từ tuần cuối tháng 10/2022, Stripe bắt đầu hiện diện tại Thái Lan, sau khi thâm nhập thị trường Singapore và Malaysia vài năm trước.

Trong lĩnh vực ngân hàng điện tử, các công ty công nghệ đang giành giật thị trường phục vụ đại chúng với kỳ vọng mở rộng hơn nữa cơ sở khách hàng. Ứng dụng chia sẻ xe và giao đồ ăn Grab đã mở ngân hàng số vào tháng 9/2022, kết hợp với Singapore Telecommunictions nhắm tới nhóm khách hàng trẻ và người lao động có thu nhập thấp và trung bình. Trong năm tới, ngân hàng số của Grab sẽ tiến vào thị trường Malaysia và Indonesia.

Trong khi đó, Ant Group - công ty Fintech thuộc Alibaba Group Holding cũng ra mắt ngân hàng số tại Singapore trong năm nay. Ngay cả “ông lớn” Standard Chartered cũng kết hợp với FairPrice Group - doanh nghiệp bán lẻ tại Singapore ra mắt ngân hàng ảo, ghi nhận hơn 100.000 khách hàng chỉ trong 10 ngày.

Theo Ngân hàng Nhà nước, vài năm gần đây, Việt Nam chứng kiến sự hình thành và phát triển nhanh chóng của các công ty Fintech, từ khoảng 40 công ty vào cuối năm 2016 lên đến khoảng 200 công ty ở thời điểm hiện tại với nhiều mảng, lĩnh vực hoạt động khác nhau như thanh toán, cho vay ngang hàng, chấm điểm tín dụng, quản lý tài chính cá nhân…

Trong số đó, các công ty hoạt động trong lĩnh vực thanh toán chiếm tỷ trọng lớn với 47 tổ chức cung ứng dịch vụ trung gian thanh toán đã được Ngân hàng Nhà nước cấp phép, còn trong lĩnh vực cho vay ngang hàng là khoảng 100 công ty với nhiều đơn vị có vốn đầu tư nước ngoài.

Đường còn gập ghềnh

Theo KPMG, 2021 là một năm đáng nhớ đối với thị trường Fintech, với con số kỷ lục các thương vụ, cũng như dòng vốn đầu tư đạt mức cao nhất từ trước tới nay. Kể từ đầu năm 2022 cho tới nay, sự lạc quan đối với hoạt động đầu tư vào lĩnh vực Fintech vẫn duy trì mạnh mẽ, nhất là khi các công ty Fintech đã chứng tỏ được sự cần thiết và sức mạnh trong đại dịch.

Mặc dù đã xuất hiện, tăng trưởng nhanh chóng và tạo sức ép nhất định lên các hoạt động của ngân hàng trong thập kỷ qua, nhưng lĩnh vực Fintech vẫn ở vị thế nhỏ bé so với ngành ngân hàng. Ví dụ, dù các hoạt động Fintech toàn cầu đã đạt giá trị khoảng 210 tỷ USD năm 2021, trong khi quy mô của ngành dịch vụ tài chính toàn cầu trong năm này là hơn 23.319 tỷ USD.

Hay tại thị trường cho vay, Fintech cũng chiếm tỷ trọng rất nhỏ. Ví dụ, tổng giá trị cho vay ngang hàng tại Anh qua các công ty Fintech năm 2021 chỉ đạt 4 tỷ bảng Anh, so với mức 316 tỷ bảng Anh do các nhà băng thực hiện.

Sự trỗi dậy của các công ty Fintech thúc đẩy việc ứng dụng công nghệ và chuyển đổi số của các ngân hàng, đồng thời thay đổi chiến lược kinh doanh với việc đặt khách hàng vào trung tâm và chú trọng trải nghiệm. Các ngân hàng từng bước cung cấp các dịch vụ tài chính hoàn toàn trực tuyến dành cho khách hàng, mở rộng hệ sinh thái sản phẩm, bao gồm cả mua sắm trực tuyến, trao đổi ngoại tệ, bảo hiểm du lịch… Việc ngân hàng “nhúng” thêm các sản phẩm dành cho khách hàng cá nhân vào ứng dụng ngân hàng tạo nên sức cạnh tranh khổng lồ với các công ty Fintech.

Đáng chú ý, sự phát triển với tốc độ nhanh chóng của Fintech đang nằm ngoài hành lang pháp lý giám sát và kiểm soát của các cơ quan quản lý. Theo đó, các rủi ro liên quan tới bảo mật thông tin, sử dụng trái phép thông tin cá nhân, lừa đảo, rửa tiền, “tín dụng đen”… là hiện hữu.

Với sự tăng trưởng mạnh mẽ kể từ năm 2021 cho tới nay, nhất là sau khi Covid-19 xuất hiện và trở thành chất xúc tác cho các hoạt động của Fintech, theo KPMG, lĩnh vực Fintech toàn cầu sẽ chứng kiến một số xu hướng chính.

Thứ nhất, tài chính nhúng sẽ trở thành cơ hội cho các Fintech, star-up công nghệ “phá vỡ” thành trì kiên cố của ngành ngân hàng - tài chính. Tài chính nhúng (Embedded Finance) đề cập đến sự tích hợp liền mạch của các dịch vụ tài chính được các công ty phi tài chính (Non-financial Companies) áp dụng. Theo đó, các công ty phi tài chính có thể cung cấp dịch vụ tài chính cho khách hàng của mình bằng cách kết nối Fintech và ngân hàng với nền tảng của họ thông qua API

(Application Programming Interface), hay còn được gọi là các ứng dụng thông minh. Bất kể doanh nghiệp hoạt động trong lĩnh vực nào cũng có thể kết hợp các sản phẩm ngân hàng vào nền tảng của mình. Kỷ nguyên của tài chính nhúng đang diễn ra và với giá trị thị trường ước tính hơn 138 tỷ USD vào năm 2026.

Thứ hai, giới chức quản lý sẽ tăng cường sự hiện diện tại lĩnh vực Fintech, với hệ thống cơ chế thử nghiệm và các quy định chặt chẽ hơn. Đây là yếu tố thiết yếu để bảo vệ người tiêu dùng trước sự tăng trưởng nhanh chóng của Fintech, cũng như những tiến bộ công nghệ.

Thứ ba, các công ty Fintech sẽ tập trung vào việc giới thiệu bản thân như một tổ chức dữ liệu và cung cấp dữ liệu liên quan tới thanh toán và các dịch vụ tài chính khác. Đây sẽ là điểm mới của Fintech trong mắt của giới đầu tư.