Khó “đọc vị” rủi ro

Một trong những điểm tích cực trong bức tranh thị trường trái phiếu doanh nghiệp Việt Nam thời gian qua, theo một chuyên gia của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), đó là đã trở thành một kênh huy động vốn quan trọng cho các doanh nghiệp, nhất là khối doanh nghiệp địa ốc.

Đặc biệt, trong giai đoạn dịch bệnh và chủ trương kiểm soát chặt vốn tín dụng địa ốc, phát hành trái phiếu được xem là “phao cứu sinh” cho doanh nghiệp khi giải quyết được nhu cầu vốn, tránh cho các dự án bị đình trệ. Thống kê của Sở Giao dịch chứng khoán Hà Nội (HNX) cho biết, trong năm 2020, có tổng cộng 2.408 đợt đăng ký phát hành trái phiếu doanh nghiệp riêng lẻ với giá trị phát hành thành công đạt 403.400 tỷ đồng, chiếm tỷ trọng 69% tổng giá trị đăng ký và tăng 35,9% so với năm 2019.

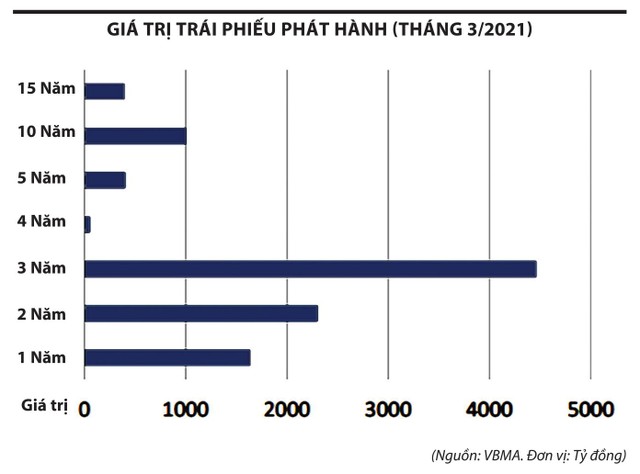

Bước sang năm 2021, quy định mới tại Nghị định 153/2020/NĐ-CP về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ có hiệu lực thi hành từ ngày 1/1/2021 đã siết chặt hơn việc huy động vốn thông qua phát hành trái phiếu doanh nghiệp, song thị trường này vẫn khá sôi động với tổng lượng trái phiếu doanh nghiệp phát hành trong quý I/2021 đạt 37.400 tỷ đồng, trong đó chỉ có gần 7.000 tỷ đồng là trái phiếu phát hành ra công chúng, còn lại đều là phát hành riêng lẻ.

Việc trái phiếu tiếp tục trở thành kênh huy động vốn quan trọng đối với các doanh nghiệp cho thấy đây là xu hướng phát triển tất yếu của thị trường vốn, nhưng cũng tồn tại những rủi ro đáng lưu ý. Chia sẻ với phóng viên, nhiều chuyên gia cũng như thành viên thị trường cho biết, luật chơi trên thị trường vốn là doanh nghiệp có định mức tín nhiệm cao thì chi phí đi vay vốn thấp và ngược lại, doanh nghiệp có định mức tín nhiệm thấp thì phải trả chi phí cao để huy động được vốn.

Thế nhưng, cho tới thời điểm hiện tại, công tác đánh giá tín nhiệm doanh nghiệp phát hành trái phiếu tại Việt Nam vừa yếu, vừa thiếu, khiến nhà đầu tư cũng như các bên liên quan gặp khó khăn trong việc “đọc” rủi ro hoạt động của doanh nghiệp phát hành.

Báo cáo của SSI Research cho biết, trong quý I/2021, có tới 50,2% là các trái phiếu không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu. Cụ thể, có 15.300 tỷ đồng trái phiếu doanh nghiệp phát hành trong kỳ không có tài sản đảm bảo (chiếm 41%), trong đó có 7.000 tỷ đồng trái phiếu do doanh nghiệp bất động sản phát hành…

Thống kê của SSI Research cũng cho thấy, chỉ có 17,4% tổng số trái phiếu do doanh nghiệp địa ốc phát hành trong quý đầu năm 2021 được bảo đảm bằng bất động sản; 17,2% được đảm bảo bằng tài sản; 14,7% được đảm bảo bằng một phần tài sản/bất động sản và một phần là cổ phiếu. Điều này đồng nghĩa, chỉ có khoảng 17,4% trái phiếu là các trái chủ có thể “yên tâm” nếu tổ chức phát hành gặp vấn đề.

Là người có nhiều năm nghiên cứu thị trường trái phiếu doanh nghiệp Việt Nam, TS. Cấn Văn Lực, chuyên gia Kinh tế trưởng BIDV cho biết, với nhà đầu tư trái phiếu doanh nghiệp, rủi ro thường gặp phải là rủi ro thanh toán (hay còn gọi là rủi ro tín dụng - credit risk), tức là đơn vị phát hành không có khả năng thanh toán gốc, lãi trái phiếu khi đến hạn.

Ở một góc độ khác, lãnh đạo một ngân hàng niêm yết cho biết, một rủi ro đáng lưu tâm khác là tình trạng “đứt gánh giữa đường” của trái phiếu phát hành kèm mục đích, hiểu nôm na là một doanh nghiệp bất động sản phát hành trái phiếu để huy động vốn cho dự án và ngân hàng là bên mua trái phiếu (trái chủ), nhưng trong quá trình thực hiện, nhận thấy dự án không còn khả thi nên doanh nghiệp “lật kèo” chuyển nhượng dự án cho chủ đầu tư khác.

“Khi đó, trái chủ phải ngồi lại với tổ chức phát hành để đàm phán lại về mục đích sử dụng số tiền huy động được nhằm tránh những rủi ro về thanh toán”, vị lãnh đạo này nói và cho biết thêm, thực tế, thời gian qua, có khá nhiều đơn vị phát hành vướng phải tình trạng này.

Khoảng trống thông tin

TS. Lê Xuân Nghĩa, chuyên gia kinh tế nhận định, xu hướng huy động vốn thông qua trái phiếu doanh nghiệp sẽ còn tiếp diễn trong năm 2021 khi hoạt động kinh tế hiện nay chưa phục hồi như giai đoạn 2017-2019, doanh nghiệp cần thêm vốn để tái khởi động hoạt động kinh doanh và tái cấu trúc cơ cấu tài chính. Tuy nhiên, ông Nghĩa cũng cảnh báo, việc phát hành trái phiếu doanh nghiệp nếu chưa có sự chuẩn bị kỹ càng cũng sẽ khiến thị trường tiềm ẩn nhiều bất ổn hơn.

|

Ghi nhận thực tế của phóng viên cho thấy, hiện nay, dễ dàng bắt gặp trên các trang mạng xã hội, thậm chí trên những phương tiện truyền thông chính thống những thông tin giới thiệu, quảng bá hay mời chào mua trái phiếu doanh nghiệp với lãi suất hấp dẫn.

Đơn cử, mới đây, một tập đoàn đã chào mời các khách hàng cá nhân mua trái phiếu do doanh nghiệp này phát hành với lãi suất lên tới gần 19%/năm, nhưng không đề cập tới ngân hàng, công ty chứng khoán nào thực hiện bảo lãnh phát hành cho trái phiếu…

Trước đó, năm 2019, thị trường từng “giật mình” với Công ty cổ phần Đầu tư thương mại Hồng Hoàng có vỏn vẹn 5 tỷ đồng vốn điều lệ, nhưng phát hành trái phiếu huy động tới 1.400 tỷ đồng từ một nhà đầu tư nước ngoài giấu tên, lãi suất lên tới 20%/năm.

Cũng trong năm 2019, một thương vụ gây chú ý khác là Công ty cổ phần Xây dựng Dubai mời chào mua trái phiếu do doanh nghiệp phát hành với lãi suất 15%/năm, nhưng không đề cập tới bất kỳ thông tin nào khác liên quan tới việc phát hành. Liên lạc qua điện thoại để tìm hiểu thêm thông tin thì nhân viên môi giới cũng không chia sẻ thêm ngoài việc quảng bá về tiềm năng tương lai, mục tiêu phát triển của Công ty…

Thực tế, đa phần trái phiếu doanh nghiệp ở Việt Nam được phát hành riêng lẻ nên các thông tin liên quan tới danh tính của nhà đầu tư, lãi suất, tài sản đảm bảo… được giấu kín là chuyện bình thường, rủi ro trong trường hợp này nếu có xảy ra cũng không mang tính hệ thống. Tuy nhiên, nếu số trái phiếu này được bán lại cho nhà đầu tư cá nhân trên thị trường thứ cấp thì rủi ro sẽ lan rộng, khó kiểm soát.

Trao đổi với phóng viên, ông Nguyễn Anh Trung, Phó tổng giám đốc Công ty Chứng khoán Hải Phòng cho hay, hiện đã có những quy định mới nhằm kiểm soát chặt chẽ hơn rủi ro trái phiếu doanh nghiệp như yêu cầu nhà đầu tư cá nhân tham gia phải là nhà đầu tư chuyên nghiệp..., nhưng nhìn chung, rủi ro vẫn tiềm ẩn bởi rất hiếm doanh nghiệp phát hành trái phiếu được xếp hạng tín nhiệm công khai, đó là chưa kể tình trạng doanh nghiệp phát hành “chui” khi chưa được cơ quan quản lý nhà nước cho phép.

“Nếu hoạt động phát hành không được kiểm soát chặt chẽ, khả năng doanh nghiệp phát hành không thực hiện đầy đủ hoặc không thực hiện được các cam kết với nhà đầu tư (mua lại trước hạn theo thỏa thuận, thanh toán gốc, lãi) là rất cao và khi đó, phạm vi bị ảnh hưởng sẽ lớn, có thể gây bất ổn cho thị trường trái phiếu doanh nghiệp nói riêng, thị trường vốn nói chung, thậm chí rộng hơn là cả thị trường tài chính”, ông Trung nhấn mạnh.

Theo ông Nguyễn Hoàng Dương, Phó vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính (Bộ Tài chính), để tăng sự minh bạch cũng như tính thanh khoản cho trái phiếu doanh nghiệp phát hành riêng lẻ, Bộ Tài chính đang xây dựng đề án thị trường trái phiếu doanh nghiệp thứ cấp, dự kiến đi vào hoạt động vào cuối năm 2021. Hiện Sở Giao dịch Chứng khoán Hà Nội được phân công nghiên cứu, xây dựng mô hình thị trường giao dịch phù hợp với thực tiễn. Bên cạnh đó, cơ quan này còn triển khai một số hoạt động tuyên truyền nhằm nâng cao nhận thức của cộng đồng doanh nghiệp trong việc sử dụng xếp hạng tín nhiệm khi phát hành trái phiếu.